Nach einem epischen Anstieg von 162 USD bis auf 19.886 USD innerhalb von etwas mehr als zwei Jahren ist der Preis für einen Bitcoin zwischen dem 17.Dezember 2017 und dem 6.Februar 2018 bis auf unter 6.000 USD um knapp 70% gefallen und damit zweifelsohne gecrasht. Auch alle alternativen Kryptowährungen (Altcoins) kamen ganz gewaltig unter die Räder und verloren teilweise sogar 80-90% von ihren erst kürzlich erreichten Höchstständen. Mittlerweile konnte sich Bitcoin aber bereits wieder in Richtung 11.300 USD erholen Wer frühzeitig in die Kryptowährungen eingestiegen ist, sollte damit immer noch sehr komfortabel im Plus liegen, alle diejenigen aber, die erst in den letzten zwei bis drei Monaten investiert hatten, dürften sich mit ihren Positionen unter Wasser befinden und nun hoffen und beten, dass sich Bitcoin & Co. schnellstmöglich wieder erholen.

„HODL“ – leichter gesagt als getan

Inwieweit gerade diese relativ neue Gruppe von meist unerfahrenen Marktteilnehmern in der Lage sein wird, dem bekannten Schlachtruf „HODL“ zu folgen, wird sich erst zeigen. Unter „HODL“ versteht die Krypto-Szene die Strategie, alle gekauften Coins und Token einfach blind durch jede Korrektur hindurch zu halten, im Vertrauen darauf, dass die Krypto- und Blockchain Technologie noch ganz am Anfang ihrer Entwicklung steht und damit mittel- bis langfristig sehr viel höhere Kurse zu erwarten sind.

Obwohl dieser Ansatz in den letzten neun Jahren unterm Strich ganz hervorragend funktioniert hat, muss diese Strategie angesichts des Blutbades zu Beginn des neuen Jahres und eines möglicherweise bevorstehenden „Krypto-Winters“ ernsthaft hinterfragt werden. Letztlich führen viele Wege nach Rom und jeder Investor oder Trader muss für sich selbst entscheiden, welche Strategie am besten zu ihm passt.

Der Schmerz und die unglaubliche Geduld, die die „HODL“-Strategie aufgrund der enormen Volatilität der Kryptowährungen fordert, ist einfach nicht jedermanns Sache. Hier wird die eigene Psyche bis aufs Äußerste belastet. Vor allem dann, wenn man die Marktentwicklung nah und regelmäßig verfolgt. Wer nur alle paar Monate kurz auf die Kurse schaut, wird sich naturgemäß sehr viel leichter tun.

Latente Blasengefahr spricht gegen die “HODL”-Strategie

Wenn man zumindest die Wahrscheinlichkeit einer möglichen Blase in Betracht zieht, ist die “HODL”-Strategie zu hinterfragen. Jeder, der beispielsweise die Internetblase Ende der 1990iger Jahre als Investor miterlebt hat, weiß, dass die klassische „buy and hold“ Strategie irgendwann eben nicht mehr funktioniert. Damals lag man über Jahre hinweg richtig. Wer aber am Höhepunkt im Jahr 2000/2001 den Absprung nicht geschafft hat, dürfte seine kompletten Investments wieder verloren haben, denn die meisten der hochgejubelten dotcom-Unternehmen fuhren geradewegs in die Insolvenz. Ein ähnliches Schicksal steht früher oder später vermutlich auch den meisten Altcoins bevor. Insofern muss die “HODL”-Strategie durchaus kritisch betrachtet und zumindest regelmäßig auf ihre Berechtigung hinterfragt werden.

Trading im kurz- bis mittelfristigen Zeitfenster

Ein weiterer Ansatz mit den Kryptowährungen Geld zu verdienen, ist das kurz- bis mittelfristige Trading (Daytrading/Swingtrading). Hier wird vor allem mit Hilfe der klassischen Charttechnik nach Ein- und Ausstiegssignalen gesucht. Naturgemäß führen zahlreiche Wege zum Erfolg, denn jeder Trader hat seinen persönlichen Lieblingsindikator bzw. Setup und handelt in dem zu ihm passenden Zeitfenster und mit dem von ihm gewünschten Risikoansatz. Eine für alle funktionierende Erfolgsstrategie zu geben, ist daher nicht möglich. Allerdings gelten für die Kryptomärkte die gleichen Gesetze und Prinzipien wie für alle anderen Märkte. Da die Kryptomärkte durch Fremdeingriffe (z.B. seitens der Notenbanken) auch noch nicht so verzerrt sind wie zB. die Anleihenmärkte (QE!), funktionieren viele Strategien und Indikatoren sogar noch besser. Insgesamt geht es beim Trading auch in den Krypomärkten um konsequentes Risiko- und Moneymanagement und vor allem um einen professionellen Ansatz. Wer sein Trading wie ein Business begreift und führt, wird sich sehr viel leichter tun.

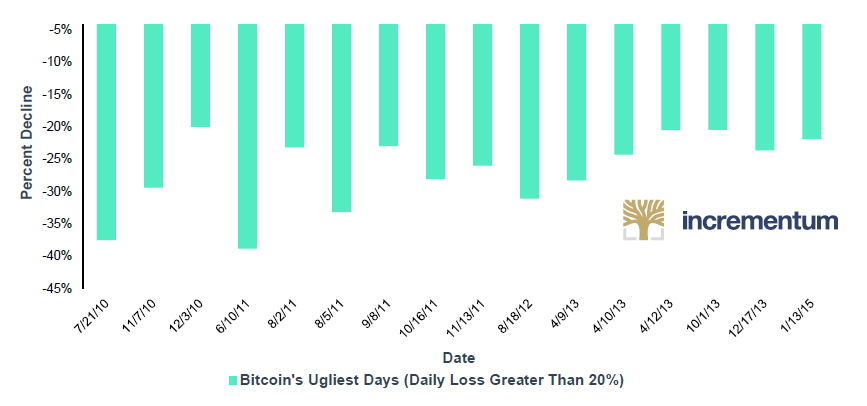

Bitcoin hat in den letzten 8 Jahren 16 Tage mit Verlusten von mehr als 20% gehabt

Quelle: Coindesk.com, Incrementum AG

Die große Mehrheit zahlt ein

Da die Kryptomärkte in den letzten zwei Jahren von einem klaren Aufwärtstrend geprägt waren, sollten alle Trader ordentliche Gewinne eingefahren haben. Wer nicht einmal das geschafft hat, muss sich daher ernsthaft und ehrlich fragen, ob Trading die richtige Berufung für ihn ist. Unterm Strich wird es mittel- bis langfristig in den Kryptomärkten aber so laufen wie auch in allen anderen Märkten: schätzungsweise 90% der Trader zahlen ein und nur 10% der Trader machen konsistente Gewinne. Bei den eher längerfristigen Investoren verbessert sich diese Relation übrigens leicht auf ca. 80% Verlierer und bestenfalls 20% Gewinner.

Die Zukunft ist ungewiss

Warum ist das so? Ganz einfach, weil keiner die Zukunft kennt und weil es beim Traden und Investieren letzten Endes daher immer auch um Psychologie geht. Letztlich stochern alle in der Nebelwand herum: die einen mit mehr Erfahrung und Disziplin, die anderen völlig übermannt von ihren Emotionen, dritte mit einer unklaren Mischung aus beidem, vierte wiederum als völlige Greenhorns (ganz besonders aktiv im Kryptosektor) und schließlich ist leider auch eine gewisse Anzahl von Verbrechern bzw. Betrügern mit dabei!

12 Fragen zur Überprüfung, ob Sie verantwortungsbewusst investieren

- Wie gut kennt der Trader sich selbst?

- Wie diszipliniert handelt er?

- Wie genau hat er seine Hausaufgaben und seine Vorbereitungen gemacht?

- Handelt er emotional oder rational?

- Lässt er sich von fulminanten Gewinnversprechen sofort überzeugen?

- Nimmt er Verluste persönlich?

- Kann er Verluste überhaupt akzeptieren oder sitzt er Verluste bis in alle Ewigkeit aus?

- Wie sehr glaubt er, mit umfangreicher Fundamentalanalyse oder ausgeklügelter Charttechnik die Märkte vorhersagen zu können?

- Ist der Händler bereit aus seinen Fehlern zu lernen?

- Übernimmt er die Verantwortung für seine Ergebnisse?

- Hat der Trader bzw. Investor das Risiko genau kalkuliert, bevor er kauft?

- Ist er sich wirklich im Klaren, dass kein Mensch die Zukunft kennt? Kein Guru, kein berühmter Börsenbriefschreiber, kein Zentralbanker und auch kein Politiker.

Erkenne Dich selbst!

Insofern gilt für Marktakteure an den Kryptomärkten so wie an allen anderen Märkten und auch generell im Leben: Erkenne Dich selbst! Wer bewusst und mit klarem Verstand eine Investmententscheidung getroffen hat, muss auch einen Plan zum Ausstieg festgelegt haben. Ob dieser dann aufgrund von technischen Signalen, fundamentalen Bewertungen, Sentimentdaten oder einer Mischung aus allem gewonnen wird, ist letztlich jedermanns persönliche Entscheidung.

Allerdings gibt es bei den Kryptowährungen einen wichtigen Unterschied. Viele „Millennials“ gehen davon aus, dass die Kryptowährungen unser Fiatgeldsystem ersetzen werden und planen daher ganz bewusst nicht den Ausstieg. So verführerisch und idealistisch es auch klingen mag, endgültig gesichert ist der Siegeszug der Dezentralisierung jedoch noch nicht.

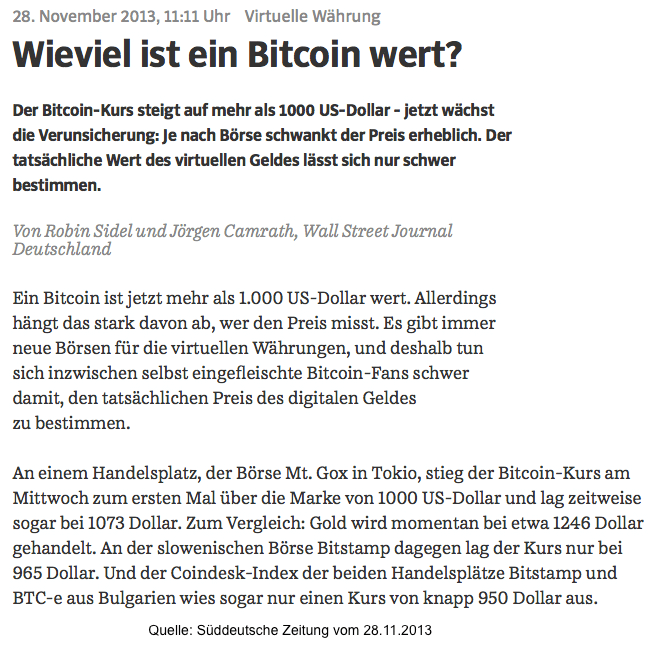

Quelle: Süddeutsche Zeitung vom 28.11.2013

Sentiment Analyse ist die Königsdisziplin

Insbesondere die Sentiment Analyse wirft daher in der aktuell aufgeheizten und vor allem im größeren Bild weiterhin extrem optimistischen, wenn nicht sogar idealistischen, Stimmung ein eher fragwürdiges Licht auf die Kryptowährungen. Für Marktteilnehmer, die vor allem im mittel- bis langfristigen Zeithorizont unterwegs sind, ist die Sentiment Analyse vermutlich die Königsdisziplin. Wer sie beherrscht, kann das Hoch und damit den Wendepunkt langjähriger Trends teilweise erstaunlich genau bestimmen. Da Marktpreise letztlich immer durch die ständig schwankende Wahrnehmung der Marktteilnehmer entstehen, kann es niemals einen objektiven oder fairen Preis geben. Wenn aber ein Finanzthema massiv in der Mainstreampresse gespielt wird, ist mit sehr hoher Sicherheit davon auszugehen, dass nun alle investiert sind und es keine weiteren neuen Käufer mehr geben wird. Daher wäre es ratsam bei einer Häufung derartiger Signale das Gegenteil der Masse tun. Das Problem allerdings liegt hier in der relativ geringen Anzahl an wirklich glasklaren Signalen. So war beispielsweise das mit Goldbarren geschmückte Titelblatt der Bildzeitung im August 2011 ein klares Verkaufssignal.

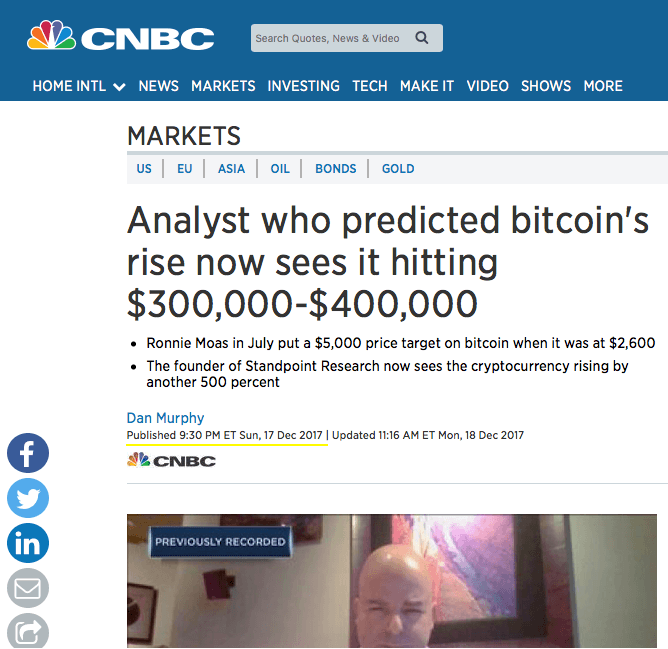

Quelle: CNBC

Bei Bitcoin berichtete beispielweise die Online Ausgabe der Süddeutschen Zeitung erstmals am 28. November 2013 auf ihrer Startseite über die kolossalen Kursgewinne und traf damit genau zwei Tage vor dem Hoch ins Schwarze. In der Folge stürzte Bitcoin von 1.156 USD bis auf 162 USD ab und verschwand für zwei Jahre in einem Kryptowinter.

Dieses Mal war es der Fernsehsender CNBC, der exakt am 17.Dezember mit der Schlagzeile „Analyst who predicted bitcoin’s rise now sees it hitting $300,000-$400,000“ ein vorzügliches Verkaufssignal lieferte.

Dem Krypto-Sentiment ist etwas schwieriger beizukommen

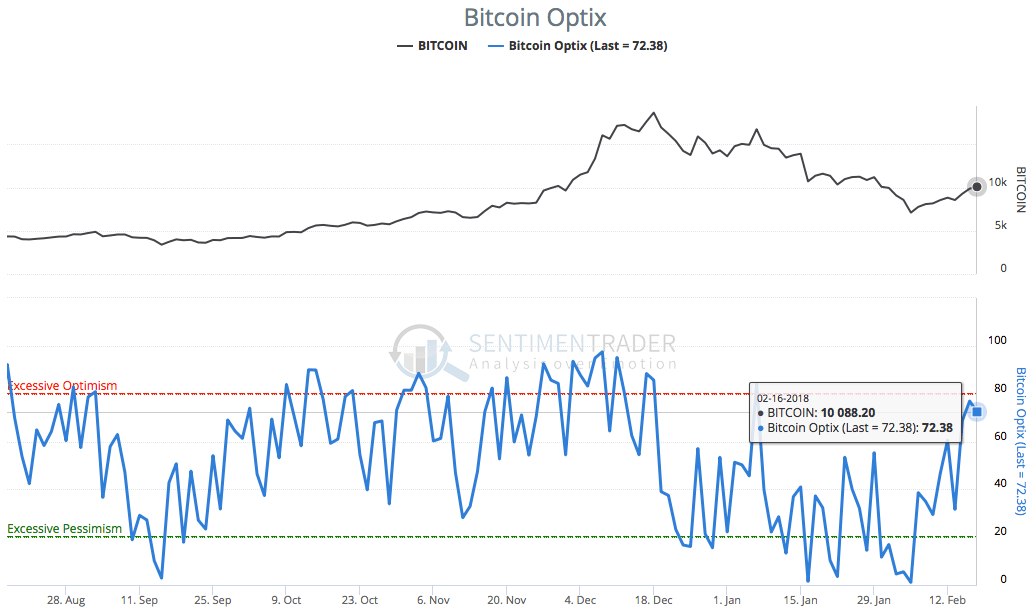

Die aktuellsten Sentiment Daten zeigen, dass die aktuelle Erholung die Stimmung schnell wieder in den optimistischen Bereich brachte.

Quelle: Sentimentrader.com.

Neben dem berühmten Titelblattindikator gibt es natürlich noch zahlreiche weitere Ansätze, um die Stimmung unter den Marktteilnehmern zu messen. Bei den noch jungen Kryptomärkten fehlen dazu allerdings etablierte Zahlenreihen, denn die Futures auf Bitcoin werden erst seit zwei Monaten mit relativ überschaubarem Volumen gehandelt. Insofern sind klassische Sentimentdaten wie Put/Call-Ratios, Sentix und Sentiment Umfragen bislang noch nicht in dem Umfang verfügbar, wie wir das von anderen Märkten kennen. Immerhin versorgt die Website sentimenttrader.com seine Abonnenten mit einem durchaus funktionierenden Stimmungsindikator namens Bitcoin Optix. Hier wird mit einem automatisierten Algorithmus die zukünftig zu erwartende Volatilität mit dem aktuellen Preisverhalten sowie einem Abschlag des Bitcoin ETFs im Verhältnis zu seinem NAV in Relation gebracht. Daraus ergibt sich ein Stimmungsindikator, welcher zuletzt extrem überverkaufte Werte meldete und sich in den letzten Tagen ansatzweise wieder erholen konnte.

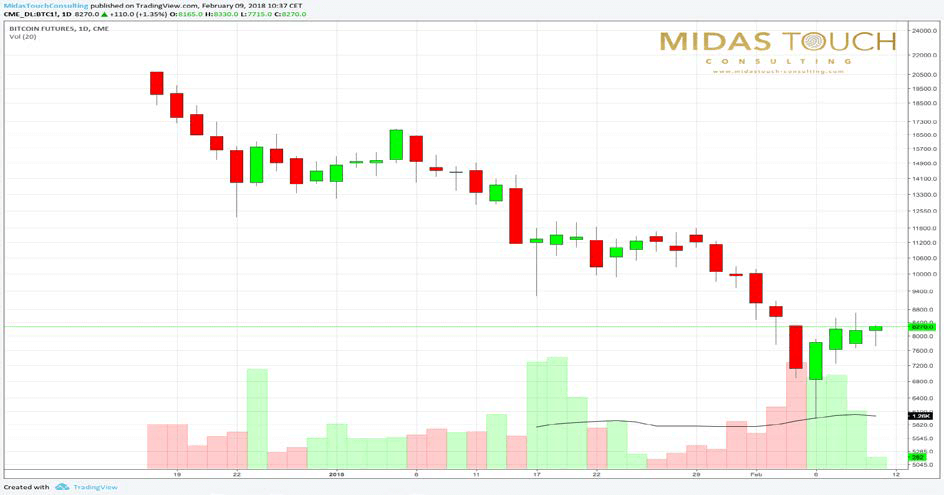

Unmittelbar nach dem Launch der Bitcoin Futures im Dezember verlor Bitcoin 70% an Wert.

Quelle: Midas Touch Consulting/Tradingview

Darüber hinaus sind gerade im Kryptosektor alternative Stimmungsindikatoren interessant. Anhand von Auswertungen über Twitter-Aktivitäten, Beiträge auf Reddit, Größe einer Telegramgruppe (Tracking ICO Telegram Groups, icowhitelists.com) oder einfach auch die Stimmung bei den Youtube-Kommentaren lassen sich teilweise hilfreiche Schlüsse ziehen. Beispielsweise fällt aktuell ganz stark auf, dass sich unter fast jedem aktuellen Youtube-Video zum Thema Finanzen/Gold/Krypto zahlreiche Kommentare finden, die den Bitcoin in Kürze zum Mond steigen sehen. Als echter Contrarian sollte einem das zu denken geben.

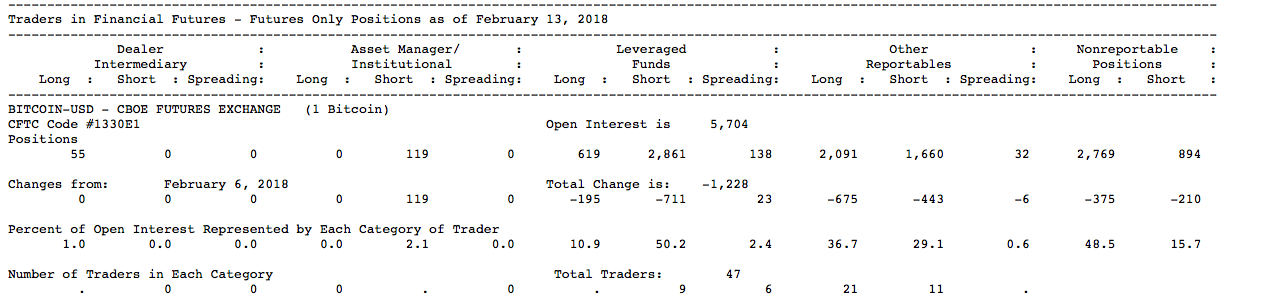

Commitment of Traders (CoT) for Bitcoin

Dieser CoT Report zeigt, dass Hedge Funds großteils short positioniert sind, während Kleinspekulanten großteils long positioniert sind.

Parallel zu den rasanten Kursanstiegen und dem dadurch gestiegenen Optimismus explodierte natürlich auch das öffentliche Interesse an den Kryptowährungen. So wird immer mehr Dokumentation und Berichterstattung benötigt, denn mittlerweile gibt es nicht nur auf vielen großen Finanz- und Wirtschaftsportalen eigene Krypto-Rubriken, sondern neben der Handelsmöglichkeit per CFD seit Dezember 2018 auch den Bitcoin-Future an der Chicago Mercantile Exchange (CME). Zwar wurden Terminbörsen ursprünglich vor allem zur Absicherung geschaffen (z.B. Agrarproduzenten), mittlerweile handeln aber vor allem Hedgefonds und private Trader an diesen Terminmärkten, um durch die Preisschwankungen Profite zu erzielen. Da in den USA alle Futures-Märkte berichtspflichtig sind, veröffentlicht die amerikanische Behörde CFTC jeden Freitag die aktuellen Positionierungen der einzelnen Händlergruppen. Diese Informationen sind für die unregulierten Kryptomärkte ganz neu und sollten mittelfristig sehr hilfreich und wertvoll werden. Kurzfristig liegt bislang aber nur eine sehr überschaubare Datenreihe vor, womit Vergleiche und Einstufungen der aktuellen Positionierungen nur mit Vorsicht zu genießen sind.

Der aktuell vorliegenden CoT-Report für den Bitcoin Future zeigt, dass die klassischen Fonds (Asset Manager/Institutionelle) bislang kaum in Bitcoin investiert sind. Ebenso gibt es so gut wie keine Position der Hedger (Intermediary Dealer), da es bislang einfach kaum verbriefte Produkte auf den Bitcoin gibt, welche über den Terminmarkt abgesichert werden müssten. Die „Leveraged Funds“ (Hedge Fonds etc.) haben ihre Shortpositionen hingegen in den letzten Wochen deutlich ausgebaut, womit sie 50,2% des open interest besetzen. Bei den „Other Reportables“ (Eigenhändler mit systematischem Handelsansatz und hohem Volumen) zeigt sich eine mehr oder weniger ausgeglichene Positionierung.

Die Kleinspekulanten schließlich sind weiterhin massiv auf der Longseite positioniert und repräsentieren damit 48,5% aller offenen Positionen (Open Interest). Um einordnen zu können, wie diese Positionsverteilung insgesamt einzustufen ist, braucht es allerdings eine Historie, die sich erst in den nächsten Monaten langsam entwickeln wird. Die hohe Shortposition der Hedge Fonds bei gleichzeitig stark bullischer Positionierung der Kleinspekulanten spricht aber eher für weiter fallende Kurse. Insgesamt auffällig ist zudem, dass die Korrektur im Dezember ziemlich genau mit dem Handelsstart des Bitcoin Futures begann. Eine Kausalität ist allerding nicht einfach feststellbar.

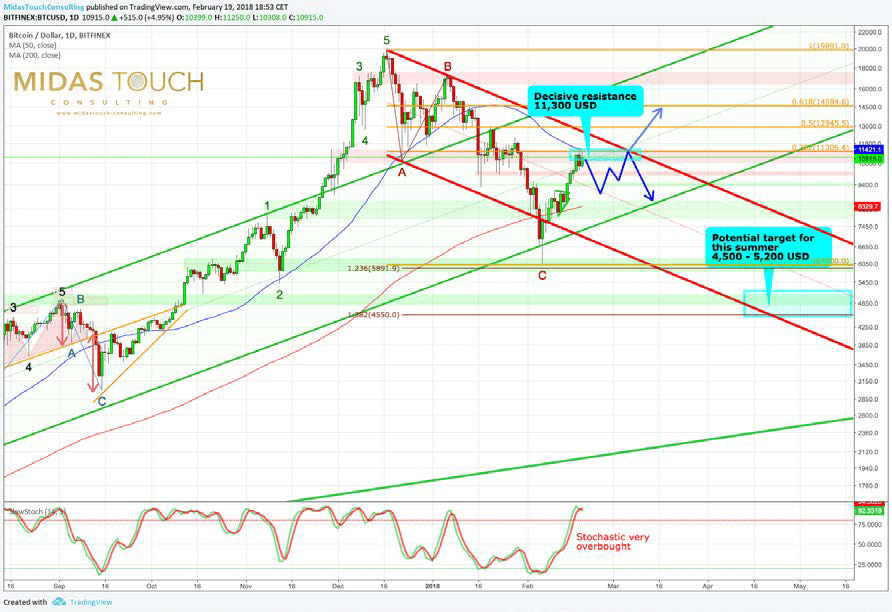

Technische Analyse Bitcoin

Insbesondere nach einem derart brutalen Crash ist es immer sinnvoll das große Bild zu beleuchten, denn sonst verliert man bei dieser hohen Volatilität schnell den Blick für das Wesentliche. So ist auf dem Bitcoin-Wochenchart der langfristige Aufwärtstrend ungefährdet intakt. Im Grunde genommen bewegt sich der Preis für einen Bitcoin wieder genau dort, wo er auch schon Ende November lag. Die scharfe Korrektur endete bislang knapp unterhalb des typischen 61,8%- Fibonacci-Retracement. Sollte die Korrektur insgesamt weitergehen, läge das nächsttiefere Retracement-Level (76,4%) im Bereich um 4.818 USD. Dieses Niveau fällt mit dem Zwischenhoch bei 5.000 USD vom letzten September zusammen. Technisch gesehen ist es daher nicht ausgeschlossen, dass der Preis für einen Bitcoin in den kommenden Monaten in Richtung 4.500 – 5.000 USD fallen wird.

Der Tageschart zeigt, dass die Erholung von Bitcoin bereits sehr überkauft ist. Preise über $12,200 sind als bullish zu werten, alles unter $8,000 ist sehr bearish!

Quelle: Midas Touch Consulting, Tradingview

Diese Annahme wird auch durch die Tatsache bestätigt, dass Bitcoin seinen grünen Aufwärtstrendkanal der letzten 11 Monate vorübergehend klar unterschritten hatte. Auch wenn er sich schnell wieder in den Kanal zurückkämpfen konnte, ist diese Form der Unterstützung jetzt zumindest angeschlagen. Im schlechtesten Fall, also dem sogenannte “Worst Case” Szenario, könnte das Ziel der Korrektur die deutlich tiefer verlaufende Aufwärtstrendlinie sein (aktuell im Bereich um 2.075 USD). Auch das untere Bollinger Band (3.236 USD) bietet der Korrektur noch enorm viel Platz und benötigt gleichzeitig noch viel Zeit, bis es in die Nähe der aktuellen Kursniveaus angestiegen ist.

Auf dem Bitcoin-Tageschart hat die vor gerade einmal zwei Wochen begonnene Erholung bereits gut ein Drittel der vorangegangenen Korrektur wieder aufgeholt und damit das klassische 38,2%-Fibonacci-Retracement im Bereich 11.300 USD erreicht. Hier dürfte sich in den kommenden Wochen das weitere Schicksal vorerst entscheiden. Kann der Bitcoin diese Hürde überwinden, steht einem schnellen Anstieg bis in den Bereich um 14.500 USD nicht mehr viel im Weg. Scheitern die Bullen jedoch an der Marke von 11.300 USD, ist dies ein klares Zeichen von Schwäche. Dann kommt es im weiteren Verlauf darauf an, ob die Unterstützung um 8.000 USD halten wird.

Angesichts der bereits überkauften Lage auf dem Tageschart wird jedenfalls kurzfristig ein Rücksetzer immer wahrscheinlicher. Je nachdem wie dieser sich dann gestaltet, steht den Kryptomärkten entweder ein Winter bevor oder doch der Beginn der nächsten Aufwärtswelle. Benutzt man eine etwas komplexere Fibonacchi-Projektion der ersten Abwärtswelle von 19.889 USD auf 10.700 USD sowie der erfolgten Gegenbewegung bis auf ca. 17.200 USD liegt die 1,236%-Extension bei 5.891 USD und die 1,382%-Extension bei 4.550 USD. Die erste Extension wurde im Prinzip mit dem Tief bei 6.000 USD abgearbeitet, während die

1,382%-Extension ein weiteres Abwärtspotential in Richtung 4.500 bis 5.000 USD bestätigt. So wie sich die Lage aktuell präsentiert, sollte man realistischerweise davon ausgehen, dass die Kryptomärkte trotz der starken Erholung noch nicht über den Berg sind. Vielmehr könnte sich die begonnen Korrektur sicherlich noch einige Monate wenn nicht sogar ein bis zwei Jahre oder sogar noch länger hinziehen. Dabei könnte der Bitcoin unter Umständen bis auf ca. 5.000 USD und eventuell sogar auch auf ca 2.500 USD zurückfallen. Für die meisten Altcoins würde dies nochmals dramatische Kursverluste bedeuten.

Fazit

Angesichts der nach wie vor um sich greifenden Krypto-Euphorie ist nicht auszuschließen, dass ein Krypto-Winter bereits begonnen hat. Die Zukunft ist unbekannt. Unsere Einschätzung ist aber, dass die junge Assetklasse Krypto wahrscheinlich weiteren Korrekturbedarf hat. Neben dem geschilderten blinden Idealismus sprechen die eher bärischen CoT-Daten und die gekippte Charttechnik noch nicht für einen rasanten Rebound inkl. neuer Allzeithochs. Allerdings wird die Krypto- und Blockchain Technologie und ihre Währungen nicht verschwinden. Im Gegenteil, nach einem harten und möglicherweise bitteren Winter, sind im kommenden Jahrzehnt auch Bitcoinpreise jenseits von 50.000 USD und 100.000 USD im Bereich des Möglichen. Unsere bärische Einschätzung würden wir überdenken, sofern sich kurzfristig doch Bitcoin-Preise oberhalb von 12.200 USD und 14.500 USD einstellen.