Optionen sind ein wichtiges Instrument für Anleger, um Volatilitätsrisiken zu managen, und der Kryptowährungsmarkt bildet hier keine Ausnahme. Zwar ist das Volumen der gehandelten Optionen im Vergleich zu Futures immer noch geringer, aber es besteht immer noch ein erhebliches Wachstumspotenzial, wie der anhaltende Abwärtstrend der impliziten Volatilität am Geld sowohl für Bitcoin als auch für Ether zeigt. Dies könnte darauf hindeuten, dass der Markt reifer wird und mehr institutionelle Teilnehmer anzieht.

Optionen sind eines der wichtigsten Instrumente für Anleger, um sich gegen unerwartete Volatilität abzusichern. Genau wie bei Futures gibt es einige Optionen auf digitale Vermögenswerte, die von traditionellen Institutionen ausgegeben werden, und andere von Kryptowährungsbörsen. Von diesen ist Deribit bei weitem das wichtigste. Mehr als 95 % des gesamten Handels mit Kryptowährungsoptionen findet an dieser Börse statt. Das monatliche Volumen der Optionstransaktionen lag im Jahr 2022 zwischen 10 und 20 Mrd. $ für Bitcoin und zwischen 5 und 15 Mrd. $ für Ether-denominierte Optionen.

Wie Sie sehen, ist das Volumen der gehandelten Optionen etwa zwei Größenordnungen niedriger als das der Futures. Auf den traditionellen Finanzmärkten liegt das Verhältnis von Futures-Volumen zu Optionsvolumen bei etwa 3,9.29 Dies zeigt, dass Optionen als Derivate noch einen langen Weg vor sich haben und ein enormes Wachstumspotenzial darstellen.

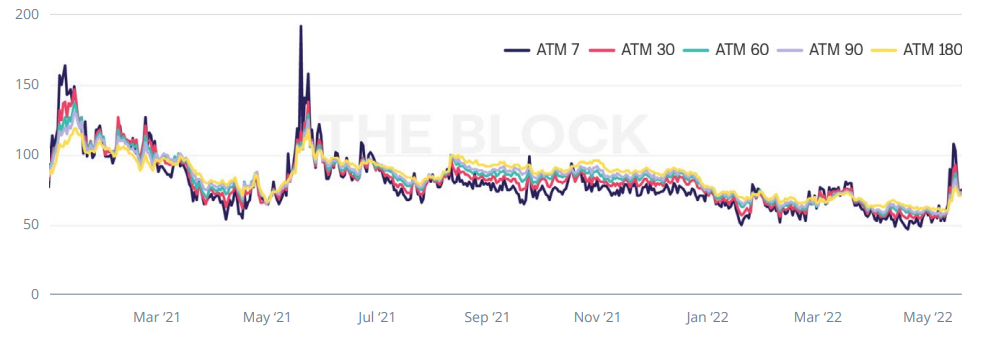

Ein interessantes Bild ergibt sich, wenn wir die implizite Volatilität am Geld betrachten. Dies ist eine Darstellung der von den Händlern erwarteten zukünftigen Volatilität. Sowohl bei Bitcoin als auch bei Ether ist ein langsamer, aber stetiger Abwärtstrend der impliziten ATM-Volatilität zu erkennen. Eine bemerkenswerte Ausnahme ist der Höchststand im Mai 2022 nach dem Niedergang von LUNA.

Dieser anhaltende Abwärtstrend ist ein Zeichen für reifere Märkte und eine bessere Absicherung, was auf eine stärkere Beteiligung institutioneller Anleger hindeuten könnte.

Bitcoin ATM Implizite Volatilität

Wenn wir das Diagramm, das die Form 13F Filings mit dem Bitcoin-Preis überlagert, noch einmal betrachten, können wir sehen, dass das institutionelle Interesse vom Preis getrieben wird. Wenn Bitcoin besser abschneidet als alle anderen Anlageklassen, sind sogar Institutionen bereit, über die regulatorische Unsicherheit und die Volatilität hinwegzusehen und einzusteigen. Aber die Preise für digitale Vermögenswerte haben sich im Jahresvergleich meist seitwärts oder negativ entwickelt.

Der Markt für Kryptowährungsoptionen hat erhebliches Wachstumspotenzial, wie das zunehmende institutionelle Interesse und der anhaltende Abwärtstrend der impliziten Volatilität zeigen. Zwar ist das Volumen der gehandelten Optionen im Vergleich zu Futures noch geringer, doch könnte sich dies ändern, wenn der Markt weiter reift und mehr Anleger anzieht. Es wird daher interessant sein zu sehen, wie sich dieser Markt in den kommenden Jahren entwickelt und welche Möglichkeiten er Anlegern bietet, die ihre Risiken steuern wollen.

Dieser Artikel ist ein Auszug aus dem über 70 Seiten starken Institutional Demand for Cryptocurrencies Survey, gemeinsam veröffentlicht vom Crypto Research Report und Cointelegraph Consulting, geschrieben von mehreren Autoren und unterstützt von Flow Trader, sFox, Zeltner & Co., xGo, veve, LCX, Finoa, Lisk, Shyft, Bequant, Phemex, GMI.