“Die Idee, eine Alternative zum traditionellen Papiergeld zu haben, ist attraktiv, besonders heute, da die Kaufkraft der großen Währungen gefährdet ist und das Vertrauen, das sie zur Arbeit benötigen, sinkt. Die Zentralbanken konzentrieren sich nicht mehr auf ihre Pflicht, den Wert des Geldes zu schützen, sondern haben sich dem Druck gebeugt, den die Regierungen auf sie ausgeübt haben, um überdimensionale öffentliche Schulden zu finanzieren.“

Prinzessin Gisela von und zu Liechtenstein

Key Takeaways

- Die Bruttogewinnmargen beim Mining von Bitcoin und Ethereum sind auf 30% bzw. 15% gesunken. Trotzdem wird es nicht zur von Skeptikern befürchteten „Todesspirale“ kommen, da ausrechend viele Miner weiterhin tätig bleiben aufgrund fallender „Difficulty“.

- Das Gerücht, dass Goldman Sachs’ Krypto Trading Desk abgesagt wurde, ist „Fake News“. Goldman Sachs baut nicht nur einen Trading Desk auf, sondern arbeitet auch an einer Digital Asset Custody-Lösung.

- Aufgrund der hohen Volatilitäten im vergangenen Jahr ist die Nachfrage nach Stable Coins gestiegen. An diverse interessante Projekte wird derzeit gearbeitet.

Der Krypto-Winter ist im vollen Gange. Im Hintergrund arbeiten die großen Player am Ausbau der Infrastruktur, während Behörden die Trümmer des ICO-Hypes aufräumen

Rund zehn Jahre nach der Veröffentlichung des berühmten Whitepapers von Satoshi Nakamoto ist zum Thema Bitcoin-Geburtstag fast alles gesagt. Deshalb gehen unsere Grüße nicht an den oder die mysteriösen Erfinder der Kryptowährung, sondern an Alicia Florrick. Die sympathische (und fiktionale) Anwältin aus der Hit-Serie „The Good Wife“ (CBS) hatte schon 2012 in einem Fall mit Bitcoin zu tun. Das war spannend, das war neu und es war wohl die allererste Bitcoin-Referenz in einer Mainstream-Fernsehsendung. Den Drehbuchautoren gebührt Lob. Nicht nur, weil sie Bitcoin zum Thema gemacht haben, als die Kryptowährung gerade einmal drei US-Dollar wert war. Sondern auch, weil sie das neuartige Ding binnen weniger Minuten gut erklären konnten, in einer simplen Szene, in der Alicias Kinder im Teenager-Alter ihr das Thema Bitcoin Schritt für Schritt beibringen. Die Zuseher wurden nicht nur unterhalten, sondern auch gut informiert. Andere sind beim Thema Bitcoin hingegen oft gescheitert.[1]

Als die Simpsons ein Jahr später Bitcoin erwähnten, geschah das nur nebenbei, im Scherz (S25E07). Protagonist war in diesem Fall Krusty, der Clown. Auf Lisa Simpsons Frage, ob er denn pleite sei, antwortete dieser in der Folge „Yellow Subterfuge“: „Ja. Alles was es braucht ist ein bisschen Pech auf der Rennstrecke, mehr Pech im Bitcoin-Markt und ein großes Investment in einen Anbieter für high-end Lesezeichen.“[2] Diese eher depressive Perspektive passt gut zum vergangenen Jubiläumsjahr für Bitcoin.

Was die Preisentwicklung angeht, war 2018 quasi das Gegenteil von 2017. Nach der Euphorie kam die Ernüchterung. Nach dem Boom der Bust. Auf 20.000 USD folgten 10.000. Dann wurde die Marke von 6.000 USD lange gehalten. Bis Ende November. Da ging es, ausgelöst von einem Streit in der Bitcoin Cash Community, noch einmal rasant nach unten. Bitcoin rutschte in die Gegend von 3.000 USD. Die Medien veröffentlichten Nachrufe auf die Kryptowährung.[3] Wieder einmal.[4]

Erklärungen, was Bitcoin eigentlich ist, waren nicht mehr notwendig. Jahre nach dem Auftritt bei „The Good Wife“ und den „Simpsons“ ist Bitcoin tatsächlich im Mainstream angekommen. Es war ein weiter Weg. Die Kollegen vom „Breaker Magazine“ haben eine ganze Liste mit Bitcoin-Referenzen in der Popkultur aus den vergangenen zehn Jahren erarbeitet. Und sich die Frage gestellt, was „Bitcoin im Mainstream“ eigentlich bedeutet. Geht es um den Preis? Geht es um die Nutzung der Kryptowährung im Kaffeehaus? Oder geht es um die Bekanntheit? Diese Fragen stellen wir uns auch.[5]

Der Crash und die Folgen

Seit dem Bitcoin-Megaboom ist ein Jahr vergangen. Was den Preis betrifft, so wissen wir immer noch nicht, ob nach einem Jahr Bärenmarkt inzwischen ein Boden erreicht wurde. Auch nicht nach dem jüngsten Abverkauf. Als wir diese Zeilen schreiben, befindet sich der Preis gerade knapp über der Marke von 4.000 USD.

Freilich: Seit der ersten Erwähnung von Bitcoin bei „The Good Wife“ hat sich der Preis zuerst auf 30 USD verzehnfacht. Und ist in der Folge –noch einmal um mehr als 10.000 Prozent gestiegen. Die ersten zehn Jahre der Kryotowährung sind eigentlich eine unglaubliche Erfolgsgeschichte. Auch preislich.[6] Aber all das scheint nach dem deprimierenden Jahr 2018 niemanden zu interessieren. Bitcoin musste seinen Geburtstag mit einer Träne im Auge begehen.

Zuletzt wurde sogar über eine Spirale des Todes debattiert. Einige argumentieren, dass die Miner ihre Tätigkeit einfach einstellen werden, wenn der Preis unter die Produktionskosten fällt. Das wäre tatsächlich eine Katastrophe, wie der Skeptiker Atulya Sarin argumentiert:

„Wenn der Bitcoin-Preis unter die Mining-Kosten fällt, verschlechtert sich der Anreiz, Bitcoin zu schürfen. Das stürzt Bitcoin in eine Todesspirale. Ohne die Mining-Aktivitäten, die den Ledger erhalten, der die Aufzeichnungen erfasst, wird Bitcoin wertlos.“[7]

Diese Sicht der Dinge ist nicht neu. Dieselbe Debatte gab es schon 2011. Heute ist die Industrie zwar deutlich größer, die Antwort auf die Angstmache bleibt aber dieselbe. Wie damals übersehen die Propheten des Todes von Bitcoin die Nuancen in der Game-Theorie hinter der Kryptowährung. Satoshi Nakamoto hat das Netzwerk sehr wohl auf einen raschen Preisverfall vorbereitet. Alle 2016 Blocks wird die Difficulty angepasst. Fällt der Preis und schrumpft die Zahl der Miner, wird es für die verbliebenen leichter, neue Bitcoins zu erzeugen. Das Argument der Todesspirale fußt auf der Annahme, dass der Preis so schnell fällt und die Miner so schnell aufgeben, dass das System nicht rechtzeitig mit der Anpassung der Mining-Difficulty nachkommt.

Aber auch für dieses Problem gibt es Lösungen. Andras Antonopoulos erklärt:

„Wenn die Miner warten bis die Difficulty gesenkt wird, dann macht jeder Miner, der wartet, mehr Profit weil sie jetzt einen größeren Anteil an der Mining-Power haben als zuvor.“[8]

Außerdem muss man bedenken: Miningkosten sind nicht überall gleich, jeder Miner hat seine eigenen Berechnungen. Auch mit Verlust zu Minen, ist manchen eine Zeit lang möglich. Und wenn alle Stricke reißen, gibt es immer noch die Option einer Hard Fork, was die sofortige Anpassung der Difficulty ermöglichen würde. Das wäre der äußerste Schritt.[9]

Das soll freilich nicht heißen, dass die Miner den Preisverfall unversehrt überstehen. Die Lage ist durchaus dramatisch. Bitcoin-Miner sind an gewaltige Margen von bis zu 50 Prozent gewohnt. Seit dem Preisverfall ist die Lage härter, wie BitMEX ausgerechnet hat. Aktuell liegen sie nur noch bei 30 Prozent für Bitcoin und bei 15 Prozent für Ethereum. Es gibt auch eine Reihe von Miningfirmen, die sich verschätzt haben, und schon aufgeben mussten. Die Bereinigung des Marktes findet während des Preisverfalls also nicht nur bei den Kryptoprojekten statt, sondern auch im Miningsektor.[10]

Und wenn es um Bitcoin als Währung geht, sieht es noch düsterer aus. Die Experten überschlugen sich rund um den 10. Geburtstag im Oktober 2018 mit Feststellungen zu Bitcoins Irrelevanz als Zahlungsmittel. Ist eine Kostprobe gefällig? Hier ist Samuel Murrant, Analyst für den Zahlungsverkehr bei GlobalData: „Ende 2018 haben Krytowährungen generell nur eine sehr limitierte Relevanz für die Bewegung von Geld rund um die Welt. Bitcoin ist zweifellos ein wertvoller Rohstoff und mit Abstand die bekannteste und wichtigste Kryptowährung. Aber es ist eigentlich keine Währung. Es wird nur für wenige Zahlungen eingesetzt. Zwischen Parteien, denen die Anonymität wichtig ist. Oder zwischen den wahren Jüngern, die immer noch an das globale Potenzial des Systems glauben.“[11]

Aber das ist ein sehr eindimensionaler Blick auf Bitcoin und Murrant weiß das auch. In weiterer Folge schreibt er: „Bitcoin ist eher mit Gold zu vergleichen als mit Geld. Es ist ein Wertspeicher und, wegen seiner Seltenheit als wertvoll erachtet und auf der Basis von Annahmen über seinen Wert gehandelt.“

Bitcoin hat sich also seine eigene Assetklasse geschaffen: Krypto. Dass hier eine Blase geplatzt ist und noch immer Luft entweicht, ist nicht zu übersehen. Wir haben schon in unserem allerersten Report von Dezember 2017 vor dem ICO-Boom und seinen Folgen gewarnt. In der Märzausgabe dieses Jahres hatten wir einen Artikel geschrieben mit dem Titel „Droht uns ein Krypto-Winter?“. Derzeit herrscht auf der nördlichen Hemisphäre der meteorologische Winter, global allerdings tiefster Krypto-Winter. Diese Bereinigung scheint vorerst noch nicht zu Ende zu sein.

Aus ökonomischer Sicht ist das positiv, weil nach einer Bubble nur ein Crash die Basis für neues, nachhaltiges Wachstum legen kann. Aber leider ist Krypto, das inzwischen auch von Morgan Stanley als „institutionelle Anlageklasse“ gesehen wird, so jung, dass wir nur geringe Erfahrungswerte damit haben, wie lange so eine Bereinigung dauern könnte.[12] Wir können nur abwarten und beobachten, wie die großen Player sich für die nächste Phase in Stellung bringen. Und da tut sich, wie wir seit mehr als einem Jahr regelmäßig dokumentieren, verdammt viel.

Der zweite Sektor, wo Bitcoin und die Blockchain fraglos für Innovation gesorgt hat, ist der Zahlungsverkehr und das Gebiet der Währungen generell. Nicht unbedingt, weil Bitcoin sich selbst als Zahlungsmittel durchgesetzt hat. Wir wissen, dass das nicht geschehen ist. Der wahre Durchbruch ist die Mainstream-Akzeptanz für digitale Währungen an sich und „private“ digitale Währungen generell. Hier tut sich so viel, dass auch die Notenbanken inzwischen nicht mehr zusehen können. Kryptowährungen bieten sich in einer digitalen Welt als Alternative zu Euro, US-Dollar oder Pfund an.

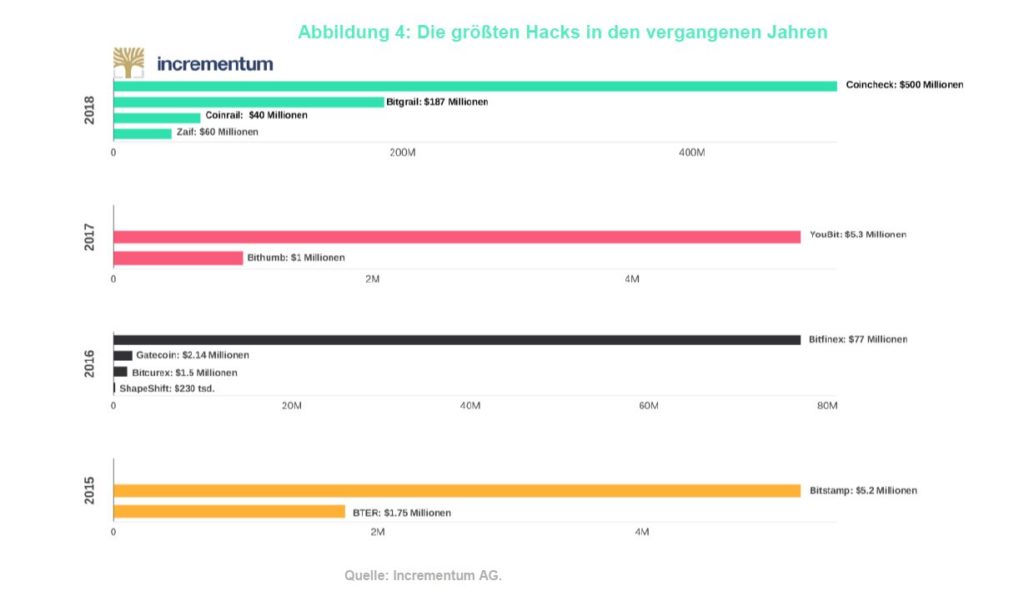

Und auch einen dritten Sektor hat Bitcoin maßgeblich beeinflusst. Die Cyberkriminalität, leider. Schon beim zweiten Auftauchen von Bitcoin bei „The Good Wife“ im Jahr 2013 ging es um eine Ransomware-Erpressung. Die gute Nachricht: Branche und Aufsichtsbehörden bekommen das Thema Betrug im Kryptosektor immer besser in Griff. Aus unserer Sicht ist das sehr positiv für den Sektor. Das Jahr mag preislich deprimierend gewesen sein. Aber das sorgt nicht nur für eine automatische Marktbereinigung. Es gibt auch den Aufsehern Zeit, Betrüger zu jagen. Die SEC hat sogar erstmals Prominente bestraft, weil sie für Scamcoins Werbung gemacht haben. Dazu später mehr.

Assetklasse und Adoption

Werfen wir zuerst einen Blick auf die Entwicklungen bei der „Assetklasse Krypto“. Wir beobachten diesen Bereich, seit es ihn gibt. Der Preisrückgang hat auch hier das Tempo gedrosselt. Oder, wie es Michael Novogratz, einer der bekanntesten Krypto-Investoren ausdrückt: „Eine Sache, die man hier lernt, ist: Alles dauert ein bisschen länger als man hoffen würde.“ Die Marke von 10.000 USD werden wir 2018 nicht mehr sehen, musste der Bitcoin-Bulle neulich eingestehen. Seine Firma, Galaxy Digital Holdings, musste heuer bereits mehr als 150 Millionen USD an Verlusten verbuchen. Aber Novogratz, einer der bekanntesten Bitcoin-Verfechter an der Wall Street, will nicht aufgeben.[13] Im Gegenteil: Novogratz, selbst ein ehemaliger Partner bei Goldman Sachs, ist gemeinsam mit der Investmentbank zuletzt bei BitGo Holdings eingestiegen. Goldman und Novogratz Galaxy Digital Ventures erhoffen sich von dem Start-Up eine Lösung für das weiter ungelöste Problem der Verwahrung von Kryptoassets. Die US-Regulatoren verlangen von den Geldmanagern nämlich die Lagerung von Assets bei so genannten „qualifie d custodians“. Die traditionellen Player in diesem Sektor bleiben dem Kryptomarkt bisher fern. Aus Angst vor Hackern und wegen der immer noch herrschenden Rechtsunsicherheit.[14]

„Wenn man in irgendein anderes Asset investiert, hat man wahrscheinlich nicht die Angst, dass es einfach verschwinden könnte. Aber hier haben einige Leute noch diese Angst“, so Mike Belshe, BitGos Mitbegründer und CEO in einem Interview mit Bloomberg. Seine Firma hat inzwischen rund 70 Millionen USD durch Fundraising eingesammelt. Das in Palo Alto angesiedelte Unternehmen wurde 2013 gegründet und bietet digitale Wallets an, die für Transaktionen multiple Signaturen benötigen. Zudem werden auch Offline-Safes für Bitcoin und andere Währungen angeboten. Aktuell verwaltet man 75 verschiedene Kryptoassets und ein Gesamtvolumen von rund zwei Milliarden USD, so das Unternehmen. Der Einstieg von Novogratz und Goldman Sachs könnte BitGo aber auf ein ganz neues Level befördern.

Goldman Sachs gehört an der Wall Street sicherlich zu den mutigsten Banken, was Bitcoin und Co. betrifft. „Wir glauben, dass die Frage der Aufbewahrung ein logischer Schritt in Richtung der Rolle als Market Maker für digitale Assets ist“, so Goldman Sachs-Sprecher Michael DuVally. Meldungen, denen zufolge Goldman Sachs seine Pläne für einen eigenen Krypto-Tradingdesk angesichts des Preisrückganges wieder gestrichen habe, bezeichnete die Bank zuletzt als „Fake News“. Man hält der neuen Assetklasse also sehr wohl die Stange, sieht sich aber mit ungewöhnlichen Herausforderungen konfrontiert. Angeblich arbeitet Goldman Sachs auch an einer eigenen Lösung für Bitcoin-Custodianship.

Fest steht: Solange diese Fragen nicht geklärt sind, bleibt der Kryptomarkt sowohl für den „normalen“ Kleinanleger als auch für alle institutionellen Investoren verschlossen. In dieser Ausgabe widmen wir ein gesamtes Kapitel Lösungsansätzen für die sichere Verwahrung, die bereits bestehen oder gerade live gehen.

Ein weiterer wichtiger Player, der in diesem Bereich gegen Goldman Sachs antreten will, ist Fidelity Investments. Die Firma, die im traditionellen Geschäft Kundengelder in der Höhe von 7,2 Billionen USD verwaltet, hat im Oktober eine eigene Krypto-Tochter gegründet. Unter dem Namen Fidelity Digital Asset Services soll ein Service entstehen, der es Kunden ermöglicht, Bitcoin auf verschiedenen Börsen zu den besten Preisen zu handeln. „Cold Storage“, also die vor Hackern sichere Verwahrung ohne Internetanbindung, soll von Anfang an zum Paket gehören.[15]

“Wenn man sich die existierende Infrastruktur ansieht, dann merkt man schnell: Die ist sehr stark auf Retail Investoren und Früheinsteiger ausgerichtet“, sagte Tom Jessop von Fidelity: „Das Timing ist gut, wir haben in den vergangenen Monaten ein Wachstum der Nachfrage beobachten können.“ Fidelity habe bereits seit 2014 mit Bitcoin experimentiert und sogar hunderte Bitcoin selbst geschürft. Selbst in der Kantine kann man inzwischen mit Bitcoin bezahlen. „Die Frage ist, wie bleiben wir vor der Konkurrenz? Welche Innovationen braucht es und wie bekommen wir neue Produkte auf die Plattform“, fragt Jessop.

Es ist dabei keinesfalls so, dass alle institutionellen Investoren lediglich an der Seitenlinie sitzen und warten. Tatsächlich dürften sie inzwischen sogar die reichen Privatpersonen als die größten Käufer von Kryptowährungen abgelöst haben. Die Trades finden dabei meist direkt zwischen den Investoren und große Minern bzw. Personen mit einem großen Bitcoin-Vermögen statt. Dieser OTC- Markt sieht aktuellen Schätzungen zufolge täglich ein Volumen von 250 Millionen USD bis 30 Milliarden USD.[16]

Zum Vergleich: An den Börsen werden laut „coinmarketcap.com“ täglich Kryptoassets im Wert von rund 15 Milliarden USD gehandelt, wobei einige der dort gelisteten Börsen als wenig seriös gelten und man ihre Zahlen mit Skepsis betrachten sollte. An der Universität Liechtenstein wird hierzu zurzeit eine umfangreiche Analyse durchgeführt, die sich mit der tatsächlichen Markttiefe der Kryptoassets auseinandersetzt. Die Ergebnisse der Studie werden wir sicherlich in einer der nächsten Ausgaben behandeln.

Fraglos hat auch der OTC-Markt unter dem Preisrückgang gelitten. Dennoch sei hier Wachstum zu beobachten, sagt Jeremy Allair, CEO von Circle Internet Financial aus Boston: „Wir sehen im OTC-Business derzeit dreistellige Wachstumsraten. Es ist ein wichtiger Wachstumssektor.“ Dieses Wachstum dürfte anhalten, solange institutionelle Investoren in den Markt eintreten. Denn sie benötigen oft mehr Coins, als an den Börsen überhaupt angeboten werden. Oder sie haben Angst davor, den Preis durch den eigenen Kauf oder Verkauf zu stark zu bewegen. Deswegen suchen sie sich abseits der Börsen Handelspartner für diese großen Deals.

All das bleibt den großen Wall Street Banken nicht verborgen. Von Goldman Sachs und Fidelity haben wir ja schon gehört. Aber niemand will zurückbleiben, wie es aussieht. Auch Morgan Stanley, Citigroup und Bank of America/Merrill Lynch arbeiten Medienberichten zufolge an eigenen Bitcoin-Produkten, um die Nachfrage der Kunden zu befriedigen.[17] Auch Russlands Gazprombank wagt sich über eine Tochter in der Schweiz in den Markt.[18]

Und dann sind da noch die großen US-Universitäten, die ihre Einnahmen und Spenden in Endowments verwalten. 96 Prozent der Uni-Geldmanager geben noch an, vom Kryptomarkt nichts wissen zu wollen. Aber einige klingende Namen wie Harvard, Stanford und das MIT sind schon im Geschäft.[19]

Dasselbe gilt für Yale. Die Eliteschule hat zuletzt in den Paradigm Fonds investiert, den ehemalige Mitarbeiter von Coinbase, Sequoia Capital und dem Kryptofonds Pantera Capital gestartet haben. Insgesamt stecken rund 400 Millionen USD an Investorengeldern in diesem Fonds. Wieviel davon aus der 30 Milliarden Dollar USD schweren Geldbörse von Yale stammen, ist aber nicht bekannt. Der Schritt gilt aber als signifikant, denn Yales Geld wird von David Swensen verwaltet.[20]

Swensen gilt als Pionier unter den institutionellen Investoren und hat in den vergangenen Jahrzehnten einige der College Endowments mit der besten Entwicklung verwaltet. Er konzentriert sich auf lange Zeithorizonte und oft auf Märkte mit wenig liquiden Assets. Viele andere Unis versuchen es ihm nachzumachen. Unter Swensen hat Yale eine Rendite von fast 12 Prozent jährlich gesehen – über die vergangenen 20 Jahre. Insgesamt stecken mehr als 500 Milliarden USD in den Fonds der US-Colleges.[21]

Zwei wichtige Player haben zuletzt ihr Interesse am Kryptomarkt zwar unterstrichen, den Zeitplan aber den neuen Preisgegebenheiten angepasst. So hat Bakkt, die Krypto-Plattform von Intercontinental Exchange, den Start der eigenen Bitcoin-Futures auf Ende Jänner verschoben. „Wie so oft bei der Einführung neuer Produkte, gibt es neue Prozesse und Risken, auf die man sich vorbereiten muss. Bei Krypto geht es um eine neue Assetklasse und wir müssen Ressourcen bündeln“, sagte Bakkt CEO Kelly Loeffler. Die Partnerschaften zwischen ICE, Mutter der New York Stock Exchange, und Starbucks sowie Microsoft sind weiter aktuell. Neue Details gibt es aber derzeit nicht.[22]

Auch die Technologiebörse Nasdaq will weiter am Plan festhalten, mit Futures-Kontrakten in den Markt einzusteigen. Losgehen soll es im ersten Quartal 2019. Noch befindet man sich aber in Gesprächen mit der US-Aufsichtsbehörde CFTC. Soll heißen: Nichts ist fix.[23]

M&A und Europa

Eine andere Variante, am Kryptokuchen mitzunaschen, ist selbst unternehmerisch tätig zu werden oder andere Firmen aufzukaufen. Wir haben schon mehrmals geschrieben, dass der Marktcrash der vergangenen Monate gut für Bitcoin und Co. sein kann, weil unseriöse Projekte dadurch unrentabel werden oder vielleicht sogar verschwinden. Gleichzeitig wird der Sektor konsolidiert und die zahlungskräftigen Firmen gehen auf Einkaufstour. Schon bis Oktober ist die Zahl der Zusammenführungen und Zukäufe (M&A) im Kryptosektor im Vergleich zum Vorjahr um mehr als 200 Prozent gestiegen. Mindestens 30 waren zu diesem Zeitpunkt noch nicht abgeschlossen.[24]

Der Kryptosektor ist global und bisher – passenderweise – ohne wirkliches Finanzzentrum. Einer der größten und interessantesten Deals hat sich deshalb nicht in den USA abgespielt, sondern in Europa. Da hat die belgische Investmentfirma NXMH gerade die Börse Bitstamp gekauft und dafür bar bezahlt. Der Kaufpreis wurde nicht genannt. Vor zwei Jahren wurde Bitstamp, die größte Börse in der Europäischen Union, mit rund 60 Millionen EUR bewertet. Es ist davon auszugehen, dass die Bewertung für den Verkauf nach dem Boom von 2017 deutlich höher war. Bitstamp hat mehr als drei Millionen registrierte Nutzer und einen täglichen Handelsumsatz von 100 Millionen USD. Für die beiden Gründer Nejc Kodrič und Damian Merlak war der Deal auf jeden Fall erfolgreich. Sie hatten Bitstamp im August 2011 in Slowenien gegründet, in einer Garage. Ihr Startkapital: Ein Server, ein paar Laptops und eintausend Euro in bar. Heute ist Bitstamp in Luxemburg registriert. Das soll auch nach dem Deal so bleiben.[25]

Zwei weitere Anekdoten aus Europa, diesmal aus dem uns sehr nahestehenden deutschsprachigen Raum. Wir wissen aus den vergangenen Crypto Research Reports, dass die Schweiz sich aktiv um Blockchain- und Bitcoin-Firmen bemüht. Wie wir in unserer Oktober-Ausgabe ausführlich berichteten, plant die Regierung in Liechtenstein ein eigenes Gesetz, das jetzt bereits von vielen als vorbildlich gelobt wird. Aber auch der Riese Deutschland ist keineswegs inaktiv. Die Hipster-Hauptstadt Berlin hat eine lebhafte Kryptoszene. Jetzt gibt es einen Vorstoß aus der Partei von Regierungschefin Angela Merkel. Die CDU will aus Deutschland das ICO-Land Nummer eins machen. Inklusive deutscher Ordnung und deutscher Gründlichkeit, versteht sich. Anders als in Liechtenstein gibt es hier aber noch kein neues Gesetz, sondern nur den Traum vom „Blockchainfinanzplatz Deutschland“.[26]

Wieder anders geht es Österreich an. Auch hier will man ICOs Rechtssicherheit geben. Eine entsprechende Arbeitsgruppe soll bis Ende des Jahres 2o18 Ergebnisse vorlegen, dann wird es ein neues Gesetz geben. Im Kleinen tut sich aber jetzt schon sehr viel. So hat die Staatsdruckerei gemeinsam mit dem Grazer Unternehmen Coinfinity eine Lösung für die physische Offlinespeicherung von Bitcoin-Private-Keys entwickelt, die den Namen Chainlock trägt. Chainlock ist eine Lösung des Custodian-Problems, aber eher für Privatpersonen, nicht für institutionelle Investoren.[27]

Und der Wiener Anwaltskanzlei Stadler & Völkel[28] ist es gelungen, von der Aufsichtsbehörde erstmals ein Kapitalmarktprospekt für ein STO, ein Security Token Offering, genehmigt zu bekommen. Ein STO kann man als Weiterentwicklung des ICO verstehen. Die Halter von Security Token haben wie etwa Aktienbesitzer auch verbriefte Rechte und sind nicht einzig von der Preisentwicklung eines erworbenen Tokens abhängig, wie es etwa bei ICOs der Fall war. Im Gegenzug sind die Security Token denselben Regeln unterworfen wie andere Wertpapiere auch. Deshalb braucht man in Österreich etwa die Genehmigung durch die Finanzmarktaufsicht FMA, bevor so ein Token verkauft werden kann. Der Security Token der Firma Hydrominer, deren Prospekt gerade genehmigt wurde, soll im Februar 2019 für Anleger zu bekommen sein.[29]

Notenbanken und Stablecoins

Nachdem wir gerade eine neue Abkürzung gelernt haben (STO) kommt jetzt noch eine: CBDC. Central Bank Digital Currency. Das Thema wird jeden Tag heißer. Wobei bis heute nicht einmal klar ist, wovon wir eigentlich reden. In den Medien wird gerne so getan, als würden Notenbanken, die mit digitalem Geld experimentieren, eigene Kryptowährungen wie Bitcoin entwickeln. Aber so einfach ist das nicht. Tatsächlich gibt es immer mehr Zentralbanken, die sich des Themas annehmen. Aber für sie ist die Blockchain vor allem ein Vehikel, um ein digitales Äquivalent für Cash zu schaffen. Zwar ist der notorische Bitcoin-Kritiker Nouriel Roubini fest davon überzeugt, dass die CBDC der Zukunft Bitcoin verdrängen werden. Weil ja niemand Anarchiegeld akzeptieren würde, wenn er staatliches Geld auch haben könne. Dabei übersieht Roubini aber, dass Bitcoin etwas hat, dass digitale Zentralbankwährungen niemals vorweisen können, nämlich einen deflationären Charakter.[30]

Es ist höchst unwahrscheinlich, dass eine Zentralbank jemals eine Währung begibt, die tendenziell aufwertet. An dieser Stelle ist aber einmal mehr auf den grundlegend unterschiedlichen Charakter dezentraler Kryptowährungen wie z. B. Bitcoin und zentralisierten staatlichen Formen von digitalem Geld hinzuweisen. Staaten haben historisch ein starkes Interesse, über das Geldmonopol zu verfügen, sei es direkt oder indirekt über Zentralbanken, da bei einer Überschuldung die Geldmengenausweitung gerne zur verdeckten Staatsfinanzierung herangezogen wird.

Was heute nicht mehr ganz auszuschließen ist, ist eine „Entnationalisierung des Geldes“, wie sie Friedrich August von Hayek gefordert und vorhergesehen hat. Bei Hayek waren es die Geschäftsbanken, die als Gelderzeuger in den Markt eintreten. Auch das ist noch möglich. Was privates Geld betrifft, stehen wir ganz am Anfang. Aber die wichtigsten Schritte sind getan. Bitcoin ist gerade dabei, sich zu etablieren. Und sogar Christine Lagarde, die einflussreiche Chefin des Internationalen Währungsfonds (IWF), ist auf das Thema aufmerksam geworden. Die Notenbanken müssten sich weltweit den neuen Technologien stärker öffnen, sagte sie kürzlich in Singapur. „Ich glaube, wir sollten uns überlegen, eine digitale Währung auszugeben. Es muss eine Rolle für den Staat geben, die digitale Ökonomie mit Geld zu versorgen“, so Lagarde.[31]

Sie spricht von einem „Gegengewicht“ für private Währungen und zeigt damit, dass auch die internationalen Währungsgremien die Existenz von Bitcoin inzwischen als gegeben erachten. Auch will Lagarde, ähnlich wie Hayek, die Banken einbeziehen. Dass diese auch ihr eigenes Geld ausgeben sollen, ist aber nicht Teil des Plans. Lagarde sieht in CBDC vor allem einen Ersatz für das Bargeld: „Eine digitale Währung könnte Vorteile bringen, als letzte Rettung für Zahlungen. Und sie könnte den Wettbewerb vorantreiben, weil sie eine kosteneffiziente Alternative bietet – so wie ihr Großvater, das alte, verlässliche Papiergeld.“ Die vollständige Anonymität von Bargeld sei dann aber dahin, so Lagarde.

Sie schlägt vor, die Transaktionen sehr wohl zu speichern, die Details aber nur im Verdachtsfall an den Staat weiterzugeben. Ein heikler Gedanke – aber nicht vollkommen verrückt – zumindest in Rechtsstaaten, in denen es eine Trennung zwischen Staat und Zentralbank gibt. Lagardes eigene Experten vom IWF sind bei dem Thema übrigens ziemlich skeptisch. So heißt es in einem aktuellen IWF-Artikel zum Thema: „Alles in allem ist es noch zu früh, die Vorteile von CBDCs zu beurteilen. Notenbanken sollten die spezifischen Umstände in ihren jeweiligen Ländern berücksichtigen, den Risiken vorsichtige Aufmerksamkeit widmen und den Vorteilen anderer Lösungen. Es braucht weitere Analysen und Studien der technischen Machbarkeit und Kosten.“

Man muss an dieser Stelle festhalten, dass Zentralbanken notorisch langsam sind, was technische Neuerungen betrifft. Die Pläne für CBDC sind keineswegs ausgereift. Fest steht nur: Wir reden nicht von digitalem Geld, wie wir es bereits kennen. Ein Kontostand ist am Ende eine Forderung an die Bank. CBDC müssen Währungen sein, bei deren Besitz es kein Gegenparteirisiko gibt – also wie bei Bitcoin oder Gold (in eigener Verwahrung). Auch wenn die wahre Motivation von Zentralbanken bzw. IWF hinter dem möglichen Einsatz von digitalem staatlichem Geld der Erhalt des Geldmonopols sein mag, legitimieren die Bemühungen nach eigenem digitalem Geld letztendlich indirekt private Alternativen wie Bitcoin konzeptionell.

Es sollte niemanden überraschen, dass Schweden jenes Land ist, wo die Pläne für eine CBDC am weitesten vorangeschritten sind. Schweden gilt als Versuchslabor einer bargeldlosen Gesellschaft und stößt inzwischen an die Grenzen des Machbaren.

Längst gibt es Proteste von Bürgern gegen die vor allem von den Geschäftsbanken gepushte Abschaffung des Bargelds. Die Notenbank hat auch deshalb das E-Krona Projekt ins Leben gerufen und untersucht gerade die unterschiedlichen technischen Möglichkeiten zur Einführung einer elektronischen Krona. Die Riksbank, die schwedische Notenbank, hat die Regierung jetzt dazu aufgefordert, die notwendigen rechtlichen Rahmenbedingungen für eine etwaige Einführung der E-Krona zu schaffen. „Wenn die Marginalisierung von Bargeld weitergeht, kann eine digitale Krona (E-Krona) sicherstellen, dass die Öffentlichkeit noch Zugang zu staatlich garantierten Zahlungsmitteln hat“, so die Riksbank, die zudem folgende Befürchtung äußert: „Wenn wir angesichts der aktuellen Entwicklungen nicht handeln und den Zahlungsverkehr den privaten Anbietern überlassen, wird die Öffentlichkeit ultimativ komplett von privaten Lösungen abhängig sein. Das kann es der Riksbank schwer machen, sichere und effiziente Zahlungssysteme anzubieten.“[32]

Die Riksbank ist übrigens selbst schuld, hat sie doch die Bargeldversorgung in den 1990er-Jahren aus Kostengründen an die Geschäftsbanken abgetreten. Jetzt, da diese das Bargeld immer weiter zurückdrängen, suchen die Notenbanker nach Lösungen.[33]

Im Gegensatz zu Roubini glauben wir jedenfalls, dass diese Entwicklungen positiv für Bitcoin sind. Aus dieser Perspektive erst recht. Nicht nur, weil CBDC die Akzeptanz von digitalen Währungen weiter erhöhen würden und Bitcoin sich in diesem Bereich bereits etabliert hat. Auch nicht, weil das Lightning-Network für Bitcoin immer schneller wächst und damit Kryptowährungen auch für den täglichen Zahlungsverkehr wieder interessant werden. Sondern vor allem, weil Bitcoin den von der Notenbank angedachten Dienst bereits seit zehn Jahren anbietet. Und die Riksbank will sich noch mindestens zwei Jahre Zeit lassen.[34]

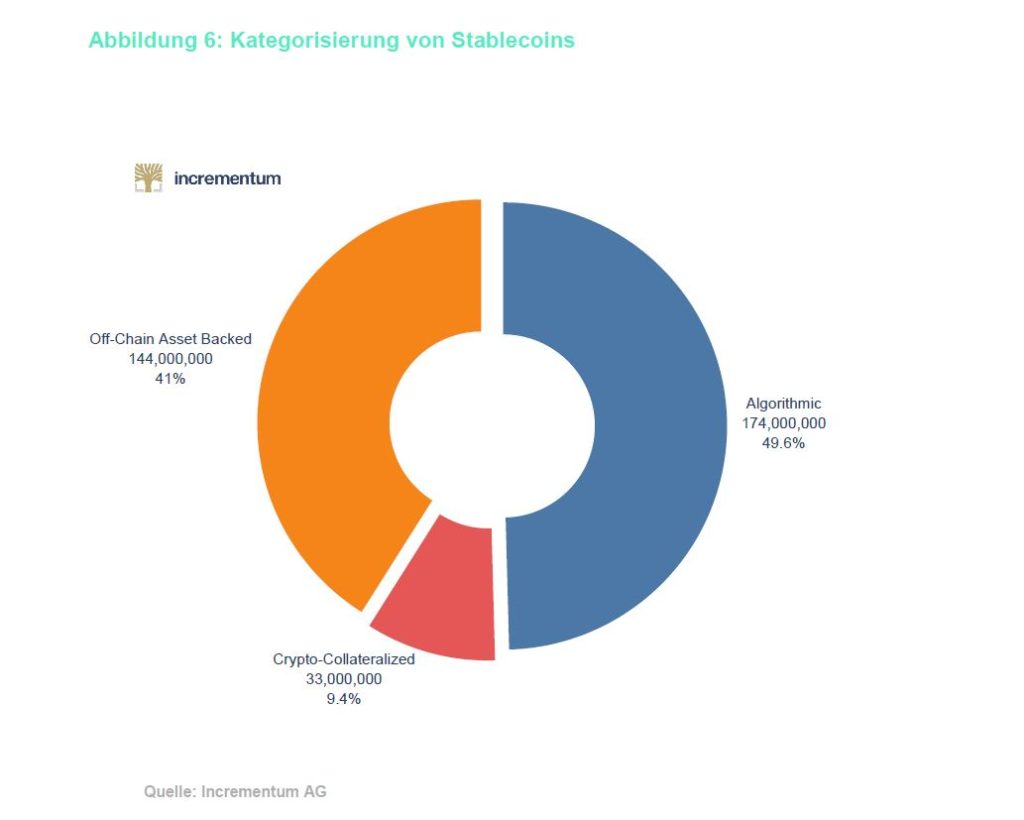

In dieser Zeit werden wir auch den dritten Teil des elektronischen Geldsektors weiter wachsen sehen, die so genannten Stablecoins. Das sind Blockchain-Entsprechungen von bestehenden Währungen, also etwa Tether (USD), um das es weiterhin wilde Kontroversen gibt. Inzwischen gibt es auch den Gemini Dollar, TrueUSD und Paxos. Und natürlich USDCoin, hinter der niemand anderer als Circle steckt, in das auch Goldman Sachs investiert ist. USDCoin wird inzwischen sogar vom Bitcoin-Giganten Coinbase eingesetzt und angeboten.[35],[36]

Aktuell gibt es mehr als 50 solche Stablecoins. Manche davon sind gar nicht an eine bestehende staatliche Währung gebunden, die meisten aber schon. Sie erfreuen sich auch wegen der fallenden Preise großer Beliebtheit, weil man seine digitalen Gelder in eine USD-Stablecoin retten kann, um dann zu warten, bis sich der Markt beruhigt hat. Freilich: Die Kontroversen rund um die Ur-Stablecoin Tether reißen nicht ab. Inzwischen untersuchen sogar die US-Behörden Vorwürfe, denen zufolge die Hintermänner von Tether und der Börse Bitfinex den Bitcoin-Preis manipuliert haben sollen.[37]

ICO-Bust und Ausblick

Ob hinter den Vorwürfen gegen Tether etwas steckt, oder ob es sich nur um einen Kampf der Stablecoins handelt, wissen wir nicht. Aber dass der Kryptosektor seit jeher auch fragwürdige Gestalten anlockt, ist bekannt. Insofern ist es sehr positiv, wenn sich die Behörden Krypto-Betrüger vorknöpfen. So geschehen in den USA, wo die Aufsichtsbehörde SEC nach eigenen Angaben dutzende Ermittlungsverfahren in Sachen Krypto am Laufen hat.[38]

Zwei Anbieter von ICOs (Airfox und Paragon Coin) mussten jetzt Strafzahlungen in der Höhe von jeweils 250.000 USD leisten und auch die Investoren kompensieren. Sie führten ihre ICOs durch, obwohl die SEC im Sommer ausdrücklich vor diesem Schritt gewarnt hatte, weil sie ICOs als den illegalen Verkauf von Wertpapieren betrachtet.[39]

Deutlich wirkungsvoller dürften die Strafen der SEC gegen zwei Prominente sein, die Werbung für fragwürdige Kryptowährungen gemacht hatten. Der Boxer Floyd Mayweather und der Hip-Hop-Star DJ Khaled akzeptierten im Rahmen eines Vergleichs Strafen in Höhe von 300.000 USD beziehungsweise 100.000 USD. Auch die Einnahmen aus den Promo-Aktionen in der Höhe von weiteren 300.000 USD beziehungsweise 50.000 USD mussten die Prominenten wieder abgeben. Laut SEC hatten sie auf Social Media Werbung für ICOs gemacht ohne offenzulegen, dass sie dafür bezahlt werden.

Beide Prominente hatten Werbung für Centra gemacht, dessen Hintermänner die SEC schon länger im Visier hat. „Anleger sollten skeptisch sein bei Investmentratschlägen, die auf Social-Media-Plattformen gepostet werden, und keine Entscheidungen auf Basis von Empfehlungen von Prominenten treffen”, warnte Steven Peikin, Co-Direktor der SEC. „Social Media- Influencer“ seien oft bezahlte Promoter.[40]

Während wir es als positiv erachten, dass die Behörden hier eingeschritten sind, so muss man sagen: Es ist wohl ein Tropfen auf den heißen Stein. Anleger sollten extrem vorsichtig mit jeder Form der Information umgehen, die sie aus dem Umfeld der Krypto-Medien und Krypto-Influencer beziehen. Drei voneinander unabhängige Untersuchungen haben gezeigt, dass sowohl die Medien, als auch so genannte Rating-Agenturen und einzelne Persönlichkeiten in den sozialen Medien und auf YouTube hochgradig korrupt sind.

Vielleicht sollte das auch niemanden schockieren, angesichts der Tatsache, dass das Produkt auch als Zahlungsmittel eingesetzt werden kann. Dennoch ist das Ausmaß der Korruption erschreckend, gerade was die ICO-Berichterstattung betrifft. Das „Breaker“ Magazin hat 22 verschiedene Krypto-Medien von einer Fake-Adresse eines angeblichen russischen PR-Mannes aus angeschrieben. Das Ergebnis: mehr als die Hälfte der Websites hätte Geld für Artikel genommen, ohne diese als „Anzeige“ oder „Sponsored“ zu kennzeichnen. Manche waren sogar bereit, vorgefertigte PR-Texte einfach zu übernehmen und als eigenen Text auszugeben. Die kleinsten Websites nahmen weniger als 300 USD. Die größten mehr als 3.000 USD. In jedem Fall erklärt diese Untersuchung, warum es im Internet so viel miserabel geschrieben Texte zu relativ obskuren Coins gibt. Hier wird Werbung gemacht, ohne das publik zu machen. Unter den Websites, die Geld für Berichte nehmen, sind einige der bekanntesten Namen im Kryptosektor. Aber um fair zu bleiben: Rund zehn der angeschrieben Websites haben das Angebot sofort abgelehnt.[41]

Aber News-Websites sind nur die Spitze des Eisbergs. Oft werden die verdeckten Werbekampagnen von so genannten ICO-Agenturen betreut, die Preislisten für verschiedene Kanäle parat haben. Diese Agenturen kümmern sich nicht nur um die Vermarktung einer Coin auf den einschlägigen Websites, sondern sorgen auf Wunsch auch für Kommentare und Traffic in den Telegram-Gruppen und anderen Sozialen Netzwerken. Auch viele Personen, die auf YouTube Cryptocoins oder ICOs besprechen, lassen sich für ihren Service bezahlen. Oft in Ether oder der Coin, die angepriesen werden soll. Die Recherchen von Breaker, Techcrunch und Reuters zeichnen ein Bild einer zutiefst korrupten Industrie, in deren Zentrum die Jagd nach Geld durch ICOs steht.[42],[43]

Wenn der Preisverfall in Kombination mit diesen Recherchen und dem Crack-Down der SEC gegen ICOs und ihre Proponenten dazu führt, dass dieser Sumpf trocken gelegt wird, dann ist das nur zu begrüßen. Auch das ist Teil der Professionalisierung des Sektors, die wir gerade erleben.

Was die Mainstream-Akzeptanz betrifft, so brauchen wir uns keine Sorgen mehr zu machen. Jahre nach dem ersten Auftritt von Bitcoin bei „The Good Wife“ soll bald ein Kinofilm mit Kurt Russel in die Kinos kommen. Der Titel lautet schlicht: „Crypto“.[44]

Kurz vor Redaktionsschluss dieses Crypto Research Reports ist noch diese Nachricht hereingekommen: Der Elektronikgigant Samsung arbeitet – angeblich – an einer Kryptowallet für seine Smartphones. Sollte an diesem Gerücht etwas dran sein, wäre das ein weiterer großer Schritt in den Mainstream. Und eine Bestätigung der alten These: Während die Preise fallen, finden die wahren Innovationen statt. [45]

[1] https://www.youtube.com/watch?v=-fazu1rgr9k

[2] https://www.youtube.com/watch?v=8ovL20iGEac

[3] https://www.marketwatch.com/story/bitcoin-is-pretty-much-dead-says-teenage-crypto-phenom-2018-12-14

[4] https://99bitcoins.com/bitcoinobituaries/

[5] https://breakermag.com/a-comprehensive-list-of-crypto-references-in-pop-culture/

[6] https://www.bloomberg.com/news/articles/2018-10-30/halloween-birth-of-bitcoin-led-to-unimaginable-gains-in-10-years

[7] https://www.marketwatch.com/story/bitcoin-is-close-to-becoming-worthless-2018-12-03

[8] https://www.marketwatch.com/story/why-bitcoin-by-design-wont-become-worthless-according-to-this-crypto-heavyweight-2018-12-05?mod=newsviewer_click

[9] https://www.theblockcrypto.com/2018/12/04/the-bitcoin-mining-death-spiral-debate-explained/

[10] https://blog.bitmex.com/the-price-crash-the-impact-on-miners/

[11] https://www.globaldata.com/ten-years-bitcoin-now-no-relevance-payments-says-globaldata/

[12] https://www.coindesk.com/morgan-stanley-says-crypto-is-a-new-institutional-asset-class/

[13] https://www.bloomberg.com/news/articles/2018-10-15/novogratz-says-bitcoin-rally-likely-to-take-place-next-year

[14] https://www.bloomberg.com/news/articles/2018-10-18/goldman-wades-deeper-in-crypto-betting-on-bitgo-with-novogratz

[15] http://fortune.com/2018/10/15/fidelity-launches-company-help-hedge-funds-big-investors-trade-crypto/

[16] https://www.bloomberg.com/news/articles/2018-10-01/institutional-investors-are-using-back-door-for-crypto-purchases

[17] https://bitcoinexchangeguide.com/breaking-bank-of-americas-merrill-lynch-to-launch-bitcoin-trading-product-to-rival-goldman-sachs-and-morgan-stanley/

[18] https://gazprombank.ch/news/gazprombank-switzerland-ltd-prepare

[19] https://www.theinformation.com/articles/harvard-stanford-mit-endowments-invest-in-crypto-funds

[20] Wir hatten das Vergnügen mit Mark Yusko ein exklusives Interview zu führen. Auch er war früher für die Investments einer Eliteuniversität verantwortlich und investiert nun zunehmend in Krypto Technologie: https://www.incrementum.li/journal/advisory-board-discussion-q4-2018-blockchain-technology-the-biggest-wealth-creation-opportunity-of-our-lifetime-feat-special-guest-mark-yusko/

[21] https://www.bloomberg.com/news/articles/2018-10-05/yale-is-said-to-invest-in-crypto-fund-that-raised-400-million

[22] https://www.theblockcrypto.com/2018/11/20/bakkt-has-pushed-back-its-bitcoin-futures-launch-to-2019-but-phase-two-is-still-on-track/

[23] https://www.bloomberg.com/news/articles/2018-11-27/nasdaq-is-said-to-pursue-bitcoin-futures-despite-plunging-prices

[24] https://www.cnbc.com/2018/10/18/crypto-deal-makers-see-opportunity-in-bitcoins-price-slump.html

[25] https://www.businessinsider.com/r-european-investment-firm-buys-digital-exchange-bitstamp-in-all-cash-deal-2018-10?IR=T

[26] http://www.faz.net/aktuell/finanzen/digital-bezahlen/cdu-vorschlag-deutschland-soll-mekka-fuer-kryptogeld-werden-15887209.html?printPagedArticle=true#pageIndex_0

[27] https://www.trendingtopics.at/card-wallet-coinfinity-und-staatsdruckerei-bringen-neue-speicherloesung-fuer-bitcoin/

[28] Einer der Partner der Kanzlei, Oliver Völkel, ist dankenswerterweise Mitglied des Advisory Boards dieser Publikation.

[29] https://diepresse.com/home/wirtschaft/recht/5541879/Depot-in-der-Hosentasche_FMA-bewilligt-BlockchainEmission

[30] https://www.project-syndicate.org/commentary/central-banks-take-over-digital-payments-no-cryptocurrencies-by-nouriel-roubini-2018-11

[31] http://www.faz.net/aktuell/wirtschaft/diginomics/iwf-chefin-fordert-digitale-waehrungen-15889788.html

[32] http://fortune.com/2018/10/26/sweden-riksbank-e-krona/

[33] https://diepresse.com/home/wirtschaft/kolumnen/wertsachen/5391098/Der-Kampf-gegen-das-Bargeld-ist-klaeglich-gescheitert

[34] https://www.ccn.com/2-million-lightning-network-hits-major-milestone-despite-bitcoin-price-decline/

[35] https://www.bloomberg.com/news/articles/2018-10-29/stable-coin-backed-by-circle-coinbase-draws-most-early-demand

[36] https://www.bloomberg.com/news/articles/2018-10-23/crypto-exchange-coinbase-to-list-stable-coin-backed-by-circle?srnd=cryptocurrencies

[37] https://www.bloomberg.com/news/articles/2018-11-20/bitcoin-rigging-criminal-probe-is-said-to-focus-on-tie-to-tether

[38] http://fortune.com/2018/11/02/sec-ico-report-cryptocurrency-scams/

[39] http://fortune.com/2018/11/16/sec-airfox/

[40] https://diepresse.com/home/wirtschaft/5538851/KryptogeldWerbung_Hohe-Strafen-fuer-Boxer-Mayweather-und-DJ-Khaled

[41] https://breakermag.com/we-asked-crypto-news-outlets-if-theyd-take-money-to-cover-a-project-more-than-half-said-yes/

[42] https://www.reuters.com/article/us-crypto-currencies-promoters-specialre/special-report-little-known-to-many-investors-cryptocurrency-reviews-are-for-sale-idUSKCN1NW17S

[43] https://techcrunch.com/2018/09/18/inside-the-pay-for-post-ico-industry/

[44] https://www.imdb.com/title/tt8563452/

[45] https://www.sammobile.com/2018/12/11/exclusive-samsung-bitcoin-app-cold-wallet-cryptocurrencies/