“If you contact multiple desks to source your trade, you are leaking a lot of information to the market, and desks will often “pre-hedge” ahead of consummating the trade. That is very expensive as it amounts to legal “frontrunning” that will move the price against you.”

David Weisberger, CoinRoutes

Key Takeaways

- Es gibt zwei Hauptarten, wie grosse Haie, wie z.B. vermögende Privatpersonen, Krypto-Broker und Kryptofonds, die grosse Geschäfte in der Kryptowelt tätigen. Agency-Modelle versuchen, den besten Preis durch Smart-Order-Routings zu erzielen. Sie sind aber anfällig für «Slippage», berechnen in der Regel eine Provision, Börsengebühren und andere Transaktionskosten. Im Gegensatz dazu verlagern Prinzipal-Modelle das Ausführungsrisiko vom Anleger weg. Dafür müssen die Prinzipals aber finanziell kompensiert werden, was bedeutet, dass eine Transaktionsgebühr darauf erhoben wird, was der Prinzipal am Markt zahlt.

- Krypto-Hedgefonds schneiden in Bärenmärkten besser ab als Bitcoin. Da BTC normalerweise über 50% der Krypto-Marktkapitalisierung hält (derzeit 66,7%), wird es häufig als Benchmark für die Marktperformance verwendet. Die meisten Fonds haben ein hohes Beta mit Bitcoin (~0,75 oder höher), haben aber 2018 deutlich geringere Verluste verzeichnet (durchschnittlich-46% für Fonds gegenüber -72% für BTC).

- Der Grayscale Bitcoin Trust (GBTC) ist im Grunde “ein Single-Asset-Indexfonds”, der mit einer Prämie (rund 22,5%) und einer Jahresgebühr von 2% arbeitet. Der Preis für Bitcoin ist im bisherigen Jahresverlauf um 123% gestiegen, und der Grayscale Bitcoin Trust (OTC: GBTC) um 143,3%. Aktuell ist der Grayscale Bitcoin Trust seit seiner Gründung im Jahr 2015 um über 2’700% gestiegen.

Wie geht ein Investor, der $ 100 Mio. an Bitcoin kaufen will, eigentlich vor? Dieser Artikel beschäftigt sich mit der Frage, was Cryptofonds sind und wie diese Liquidität bereitstellen. Ausserdem wird behandelt, wie die einzelnen Schritte in einem Kaufvorgang ablaufen und welche Risiken dabei für den Investor, bzw. die Börse bestehen. Letztlich wird näher betrachtet, wer Akteuere wie Grayscale, Galaxy Digital, FalconX, Tagomi, SFOX, CoinRoutes, Omniex, Caspian und Koine sind, was deren Strategien sind und wie deren Management abläuft.

Vier Arten zur Bereitstellung von Liquidität

| “Statistische Arbitrage war für einige Zeit eine weit verbreitete Tradingstrategie unter traditionellen Assetklassen.” Gabriel Wang, Aite |

Grosse Investoren wollen sichergehen, dass ihre eigenen Aufträge den Preis nicht verändern. Der Preis von Bitcoin fluktuiert abhängig vom weltweiten Zusammenspiel von Angebot und Nachfrage nach Bitcoin auf Börsen und OTC-Märkten. Stellen Sie sich vor, der Preis für Bitcoin steht an einer Börse, wie z.B. Kraken bei $10’000 auf der Bid-Seite und bei $10’010 auf der Ask-Seite. Angenommen, die Bid-Seite hat eine Kaufgrenze von $10 Mrd. bei verschiedenen Strikepreisen und die Ask-Seite hat eine Kaufgrenze von 1 Mio. Bitcoin bei verschiedenen Strikepreisen. Will ein Investor nun für $1 Mio. Bitcoin kaufen, wie ist sieht dann seine beste Strategie dafür aus, um durch Slippage, den Spread oder Transaktionsgebühren Geld zu verlieren?

Es gibt zwei bekannte Arten, wie high net worth individuals, Cryptobroker und Cryptofonds grosse Trades im Cryptospace abwickeln. Agenturmodelle sind riskant, da die Börsen und Broker Investoren einfach «frontrunnen» können. Darunter ist zu verstehen, dass Börsen und Broker kurz vorher denselben Trade, den der Kunde vornehmen möchte, durchführen, um von der Preisveränderung zu profitieren. Im Gegensatz dazu verschieben Prinzipalmodelle das Ausführungsrisiko weg vom Investor, was aber finanziell kompensiert werden muss und sich somit in höheren Transaktionskosten wiederspiegelt.

1.) Agenturmodell – Konto bei Börse

Die häufigste Methode, die Privatanleger verwenden, ist das Agenturmodell mit mehreren Konten an mehreren Börsen. Die Bezeichnung kommt daher, weil sich der Investor als Auftraggeber sich auf eine Agentur verlässt, die den Handel für ihn ausführt. Will der Anleger z. B. ein Produkt kaufen, so transferiert er sein Geld einfach an eine Börse und kauft dort zum Spotpreis.

Allerdings ist diese Vorgehensweise mit finanziellen Einbussen verbunden. Zuerst verliert der Investor Geld wegen der Slippage. Das ist die Differenz zwischen dem Preis, zu dem der Investor den Ask gesehen hat, und dem Preis, zu dem der Handel tatsächlich ausgeführt wurde. Zum Beispiel könnten Sie auf “Kaufen” geklickt haben, wenn der Angebotspreis $ 10’010 betrug, auf ihrem Konto stellen sie aber fest, dass Ihnen tatsächlich ein Preis von $ 10’012 verrechnet worden ist. Das liegt daran, dass sich der Preis zwischen dem Zeitpunkt, zu dem sie geklickt haben, und dem Zeitpunkt, an dem der Handel empfangen und ausgeführt wurde, leicht geändert hat. Dies geschieht häufig bei hochvolatilen Anlagen wie Bitcoin und kann bei Hochfrequenzhändlern in der Summe zu erheblichen Verlusten führen. Es gibt zwei Hauptursachen für Slippage:

- Eine schwache technische Infrastruktur der Börse: Die Website sollte die Anzahl der Seitenaufrufe pro Millisekunde optimieren und über Server verfügen, die eine stabile und schnelle Reaktion ermöglichen. Auf diese Weise können Transaktionen mit hoher Geschwindigkeit durchgeführt werden, was es Händlern ermöglicht, das Risiko signifikanter Preisänderungen zu minimieren.

- Liquidität an der Börse: Eine geringe Liquidität führt dazu, dass größere Aufträge nicht zu einem einzigen Preis ausgeführt werden können. Stattdessen werden Grossaufträge auf mehrere, kleinere Aufträge verteilt, mit einem jeweils höheren Preis für jede Tranche des Auftrags.

| “With $130 trillion of assets under management worldwide, institutional investors could have a huge positive impact if they moved even a tiny fraction of those funds into crypto, whose market cap remains under $300 billion.” Gerrit van Wingerden, Caspian |

Neben dem Währungsrisiko durch Slippage birgt dieses Modell auch das Kontrahentenrisiko, da man der Börse vertrauen muss. Solange Ihre Vermögenswerte an der Börse sind, in Fiat oder Krypto, riskieren Sie, 100% ihres Vermögens zu verlieren, falls die Börse bankrottgeht.

Woher wissen Anleger in diesem Modell, welche Börse den besten Preis bietet?

Im Wesentlichen sind es drei Gesellschaften, die Investoren dabei helfen festzustellen, welche Börse den besten Preis hat, indem sie Routing-Protokolle verwenden, die die Liquidität kontrollieren.

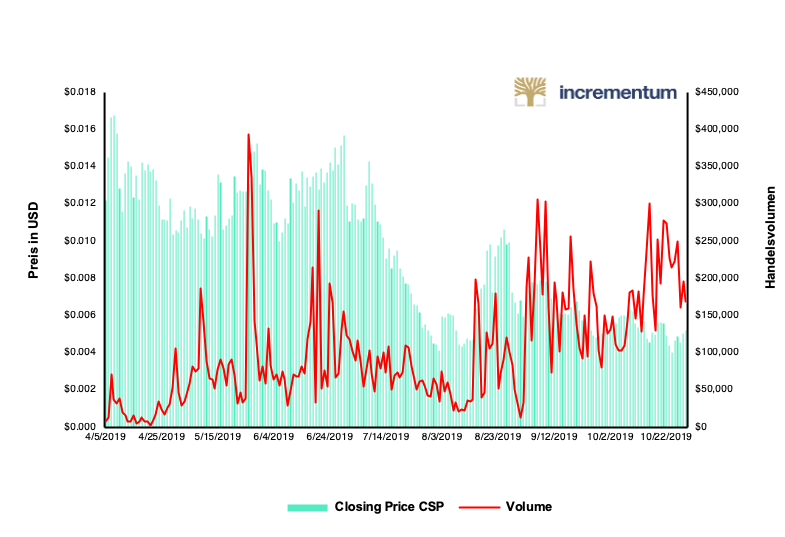

- CASPIAN. Caspian bietet eine einzige Benutzeroberfläche, die es Investoren ermöglicht, die Orderbücher von 30 Spot-Krypto-Börsen und 7 Krypto-Derivatebörsen zu sehen. Unterstützt wird Caspian dabei von Galaxy Digital Capital, gegründet von Mike Novogratz, und dem Ableger von Tora Trading Services aus dem traditionellen Aktienbereich. Ein grosser Auftrag, der als Mutterauftrag bezeichnet wird, wird in Unteraufträge oder «Scheiben» unterteilt, die dank der Software an verschiedenen Börsen ausgeführt werden können, um den besten Preis zu erhalten. Das Unternehmen sammelte im Herbst 2018 $ 16 in einem Pre-Sale ihres Tokens namens CSP. Das Allzeithoch markierte der Token an seinem ersten Börsenhandelstag, am 8. April 2019, bei 0,019 $. Seither wird fast jeden Tag ein neues Allzeittief erreicht. Derzeit (24. Oktober 2019) liegt der Kurs bei $ 0,005. Deren jährliche Performance beträgt -73,68%.

Abbildung 7: Caspians “Return on Investment” seit dem Launch

Quelle: Coinmarketcap.com, Incrementum AG

- OMNIEX. Gegründet von Ex-State Street Senior V.P. für Emerging Tech, Hu Liang, ist Omniex ein Order- und Execution-Management-System für den Handel. Obwohl es Caspian sehr ähnlich ist, unterscheidet es sich in einem wichtigen Punkt: es ist krypto-nativ.[1] Dies heisst, dass sie z.B. von Anfang an ihre eigene Software aufgebaut haben.

- COINROUTES. CoinRoutes, in das Bitcoin Suisse kürzlich einen Betrag von $ 3 Mio. investiert hat, verbindet CoinRoutes mit den APIs von 35 Börsen, sammelt die Informationen und ermöglicht es den Anlegern dann, über nur eine Software auf diese 35 Börsen zuzugreifen. CoinRoutes hat ein zum Patent angemeldeten Smart Order Router, der es Kunden ermöglicht, die volle Kontrolle über ihre Umtauschschlüssel und Wallets zu behalten.

Das Hauptproblem bei der Optimierung des Routings von Software für die Optimierung des Kryptowährungshandels ohne Depotverwahrung besteht darin, dass Investoren mehrere Konten an mehreren Börsen eröffnen müssen, da die Routing-Software die Coins nicht übernehmen kann. Sie ermöglicht es Tradern überall dort zu handeln, wo die Trader bereits die nötigen Schritte bezüglich KYC/AML gesetzt und Sicherheiten hinterlegt haben. Die KYC/AML-Schritte an über 30 Börsen durchzuführen, ist allerdings mit einem großen Aufwand verbunden. Zudem sind die Opportunitätskosten für die Aufrechterhaltung der Liquidität an vielen Börsen beträchtlich. Durch die Vermeidung der Verwahrung von Vermögenswerten ersparen diese Softwareprogramme auch die Beantragung von Money Services Business-Lizenzen (MSB) auf Bundesebene und Lizenzen für Money Transmitter Licenses (MTL) auf Landesebene in jedem Staat, in dem die Softwarefirma ihr Produkt verkauft.

2.) Agenturmodell– Konto beim Broker

Die zweite Art von Agenturmodell ist, dass Investoren nur ein Konto bei einem Broker eröffnen und nicht 30 Konten bei verschiedenen Börsen. Ein Broker wie Bitcoin Suisse in der Schweiz oder BitPanda in Österreich übernimmt in der Regel die Verwahrung der Tokens und führt Aufträge des Anlegers aus, indem er Liquidität aus seinem Netzwerk von Gegenparteien und seinem eigenen internen Orderbuch bezieht. Dies gilt als Agenturmodell, da der Broker im Auftrag des Fonds oder von vermögenden Privatkunden (High Net Worth Individual, HNWI) handelt.

Die größten Unternehmen in diesem Bereich sind Tagomi und SFOX. SFOX hat sogar eine Bundeseinlagensicherung für Fiat-Einlagen bis zu $ 250’000. Da Broker das Depot für Kundengelder übernehmen, müssen sie in der Regel lizenziert werden. In den USA beispielsweise umfassen die für diese Tätigkeit erforderlichen gemeinsamen Lizenzen MSBs und MTLs.

Es gibt zwei Hauptarten, wie Broker und Börsen mit dem Gegenparteirisiko bei Kryptowährungsgeschäften umgehen:

- Börsen (Exchanges) senden die Kryptowährung an den Broker, bevor der Broker den Gegenwert in der vereinbarten Währung überweist.

- Broker stellen Sicherheiten zur Verfügung oder überweisen den vereinbarten Betrag in der vereinbarten Währung für die Kryptowährung, bevor die Börse die Kryptowährung überträgt.

| Erhöhen egoistische Broker das Gesamtrisiko im Markt? Obwohl es ansprechend klingt, das Gegenparteirisiko des Brokers durch die Zahlung direkt nach Erhalt zu reduzieren, erhöht diese Vereinbarung das Gesamtrisiko des gesamten Marktes. Stellen Sie sich zum Beispiel vor, dass Tagomi 10 Bitcoin für $ 100’000 von Kraken kaufen will, und dass Tagomi eine Vereinbarung mit Kraken hat, wonach Kraken zuerst die 10 Bitcoin an Tagomi schicken, und Tagomi erst nach Erhalt der 10 Bitcoin das Geld überweist. Stellen Sie sich nun vor, dass Tagomi die 10 Bitcoin erhält, aber bankrott geht, bevor er die $ 100’000 überweist. Die Börse steht daher mit leeren Händen da, mit einem Verlust von $ 100’000. Die Börse könnte nun versuchen, den Verlust über alle Konten ihrer Kunden hinweg zu sozialisieren, was zu einem Abwärtsdruck auf den Preis von Bitcoin insgesamt führt. Stellen Sie sich nun den gegenteiligen Fall vor. Tagomi kauft Bitcoin im Wert von $100’000 von Kraken und Kraken lässt Tagomi die Gelder im Voraus überweisen. Wenn Tagomi nun bankrottgeht, erleidet die Börse keinen Verlust, sie hat das Geld bereits erhalten. Den Verlust tragen in diesem Fall die Kunden des Brokers, der Konkurs anmelden musste. Die Auswirkungen beschränken sich auf die Investoren, die das Risiko in erster Linie in diesem Modell übernommen haben. Dies ist das gebräuchlichere Modell an ausländischen Devisenmärkten. Da Kryptowährungsbörsen jedoch oft nicht reguliert sind, verwenden Broker und Banken häufig das erste Modell, bis das Kreditrisiko der Börse grösser ist als das Kreditrisiko des Brokers oder der Bank. Dieses Kreditrisiko, bestimmt, wer zuerst Sicherheiten hinterlegen muss. Der Grund, warum einige Broker das Privileg haben, keine oder geringe Sicherheiten zu hinterlegen ist, dass diese aufgrund ihres Handelsvolumens und ihrer guten Kreditwürdigkeit zu den wichtigen Kunden für die Börse zählen. Daher steht diese Option Einzelhändlern nicht zur Verfügung. Einzelhändler müssen zuerst Sicherheiten hinterlegen, und erst dann liefert die Börse die Kryptowährungen an sie aus. |

Broker können vertragliche Vereinbarungen mit Börsen haben, die besagen, dass diese die Kryptowährung zuerst an den Broker senden muss, bevor dieser bezahlt. Im Wesentlichen will der Broker sicherstellen, dass er die Kryptowährung in seinem Wallet hat, bevor er den Handel mit der Börse durch Senden des Geldes abwickelt.

Eine weitere Option, die sich schnell zum Standard entwickelt, ist die verzögerte Abwicklung, die 1-2 Basispunkten pro zusätzlichem Abrechnungstag kostet.

Einige Unternehmen versuchen, institutionelle Broker zu werden, wie z. B. B2c2 und BCB in Großbritannien und Falcon X in den USA., um den niedrigstmöglichen Spread für Trades ohne Slippage anzubieten. Das Modell basiert stark auf dem Netzwerkeffekt und ist ein Wettlauf um die schnellste Verbindung zu den verschiedenen Börsen und OTC-Desks. Durch den Verkauf zu Selbstkosten hoffen diese Unternehmen, ein Netzwerk aufzubauen, in dem später zusätzliche Dienstleistungen wie Derivate, Margenhandel und Kredite verkauft werden können. Derzeit treten viele Start-ups in diesen Markt ein.

Der Einstieg von traditionellen, institutionellen Brokern wie State Street Corporation oder Northern Trust würde dem gesamten Kryptowährungsmarkt dringend benötigte Legitimität verleihen. Noch wichtiger wäre es allerdings, Klarheit über die Versicherung von Depotwerten zu schaffen. Versicherungsgesellschaften wie Lloyds, Aon und die Zurich Insurance Group sind mit Kryptowährungsprodukten bereits am Markt, allerdings ist der Markt noch unreif. So deckt beispielsweise die 100-Millionen-Dollar-Versicherung von BitGo bei Lloyds nur den Cold-Storage ab, während andere Versicherungen nur für Hot-Storage haften.

3.) Prinzipalmodell– Kundenorientierte Market Maker

Market Maker können kundenorientier sein, was bedeutet, dass sie ihre Position als Prinzipal nutzen können, um die andere Seite des Kundenhandels einzunehmen. Dies kann zu Interessenkonflikten führen. Kunden müssen jedoch keine Geschäfte mit Market Makern tätigen, da diese eine direktionale Ausrichtung haben. Dies bedeutet nicht mehr, als dass sie gegen ihre eigenen Kunden handeln, wenn es ihnen als sinnvoll erscheint. Wenn beispielsweise ein Anleger Bitcoin kaufen möchte und der Market Maker ebenfalls long ist, wird der Market Maker keinen guten Bid-Ask-Spread für den Anleger anbieten.

4.) Prinzipalmodell– Trading Desk oder Bank

Wenn eine Bank als Prinzipal fungiert, bedeutet dies, dass diese den Handel mit ihren Kunden direkt ausführt und das Ausführungsrisiko in ihren Büchern übernimmt. Im Gegenzug hofft sie, dieses Risiko durch einen anderen Handel zu überbrücken, oder abzubauen.

Zukunftsperspektiven der Prinzipal-Agenten-Modelle

| “The spot FX trading industry is rapidly heading toward an agency-only trading model, but for the time being principal spot FX trading models are still widely utilized.” Solomon Teague, Euromoney |

Die Art und Weise, wie Finanzintermediäre Kryptowährungsliquidität beziehen, verändert sich schnell, wobei der Markt aber zunehmend der historischen Entwicklung der Devisen- und Aktienmärkte ähnelt. Die europäische Wertpapieraufsichtsbehörde (ESMA) hat das Agentur- und Prinzipalmodell an den Devisenmärkten bereits reguliert, und dies dürfte auch bei Kryptowährungen über kurz oder lang der Fall sein.

Auf den traditionellen Devisenmärkten finden grosse Geschäfte im Freiverkehr, anstatt an den Börsen statt. Denn die grössten Devisenhändler an den Börsen, darunter die wichtigsten Banken der Welt, haben Zugang zu Informationen über die Länge der Orderbücher, und sie können dank dieser Informationen gute Geschäfte mit kleinen Banken, Brokern und Trading Desks tätigen.

Agenturmodelle sind für Investoren keine schlechte Option, solange das gesamte Orderbuch, zu dem der Broker Zugang hat, lang ist und der Bid-Ask-Spread niedrig ist. So liegt der durchschnittliche Spread am US-Aktienmarkt bei 20 Basispunkten. Die Kryptowährungsmärkte verfügen jedoch über hohe Spreads und Orderbücher mit falschen Angaben zur Liquidität, die durch manipulierte Geschäfte geschaffen werden, um die Wahrnehmung der Anleger zu beeinflussen.

Einblicke von erfahrenen Devisenhändlern können Startups in der Kryptowelt helfen, ihre Dienstleistungen zu professionalisieren und den Markt auf institutionelle Investoren vorzubereiten. Wir sind Glenn Barber von FalconX, Dan Fruhman von der BCB Group und Simon Heinrich von B2C2 sehr dankbar dafür, dass sie uns in dieser Ausgabe des Crypto Research Report näher dargelegt haben, wie Kryptobroker Liquidität bereitstellen.

Wer muss die Liquidität bereitstellen?

Agenten, die Trades im Namen ihrer Kunden ausführen, müssen Liquidität beschaffen, dies sind also in erster Linie Kryptofonds und Kryptobroker.

Kryptofonds

Der Begriff Kryptofonds ist ein Sammelbegriff für jene Investmentfonds, die Kapital von mehreren Investoren mit dem Ziel bündeln, in eine Vielzahl von Kryptoanlagen zu investieren. Es gibt mehrere Arten von legalen Anlagevehikeln, die unter diese Kategorie fallen, sowie solche, die nicht unter diese Kategorie fallen, aber dennoch von falsch informierten Medien als Kryptofonds bezeichnet werden.

Krypto Hedgefonds

Die Hauptkategorie der Kryptowährungsfonds sind aus regulatorischen Gründen nach wie vor Kryptowährung-Hedgefonds. Das Hauptziel dieser Fonds ist es, die Performance des gesamten Kryptowährungsmarktes langfristig zu übertreffen. Es ist anzumerken, dass traditionelle Hedgefonds, also jene, die nicht in Kryptos investieren, die traditionellen Indexfonds nicht immer geschlagen haben. Solche Hedgefonds haben ihren Sitz oft auf den Cayman-Inseln, den British Virgin Islands oder in der Schweiz.

PricewaterhouseCoopers (PwC) berichtet, dass die von Kryptowährung-Hedgefonds erhobene jährliche Verwaltungsgebühr bezogen auf die Gesamtinvestition im Median 2% beträgt, während die jährliche Performancegebühr bei 20% des erzielten Gewinns liegt.[2] Traditionelle Hedgefonds berechnen im Schnitt 1,3% bzw. 15,5%.[3] Trotz der höheren Durchschnittsgebühren und des jüngsten Kryptobärenmarktes ist laut PwC das von Kryptowährung-Hedgefonds verwalteten Vermögen (Assets under Management, AUM) im Jahr 2018 um mehr als das Dreifache angestiegen.

PwC berichtet weiter, dass Kryptowährung-Hedgefonds 2018 im Durchschnitt besser abgeschnitten haben als Bitcoin. Da BTC normalerweise über 50% der Krypto-Marktkapitalisierung hält (derzeit 66,7%), wird Bitcoin häufig als Benchmark für die Marktperformance verwendet. Die meisten Fonds haben ein hohes Beta mit Bitcoin (~0,75 oder höher), haben aber 2018 deutlich geringere Verluste verzeichnet (durchschnittlich -46% für Fonds gegenüber -72% für BTC).Die Ausnahme scheinen Quantenfonds zu sein, die sowohl eine positive Rendite (+8%) als auch ein negatives Beta (-2,33) aufweisen. Das wird damit erklärt, dass die Mehrheit dieser Fonds früh in Initial Coin Offerings (ICOs) investiert hatte, und es gelang, einige dieser Positionen in der ersten Jahreshälfte 2018 abzustossen.

Hier sind einige der größten Akteure im Bereich der Kryptowährungshedgefonds:

- Pantera Capital ist eine der größten Kryptoinvestmentfirmen mit Investitionen in fünf Kryptowährungsfonds (Venture Fund, Digital Asset Fund, ICO Fund, Bitcoin Fund, Long Term ICO Fund). Das verwaltete Vermögen (AUM) liegt aufgrund des jüngsten Krypto-Winters bei nur rund $ 450 Millionen. Während des Bärenmarktes lagen die AUM bei ca. $ 700 Mio. Die Investitionen reichen von Venture-Capital-Investitionen in Blockchain-Unternehmen, darunter einige große wie Ripple, Zcash, Civic, Harbor und Bitstamp bis hin zu Investitionen in ICOs wie Wax, OmiseGo, 0x, Funfair und FileCoin. Es besteht ein minimaler Investitionsbedarf von $ 100’000. Laut NewsBTC hat der Fonds seit seiner Gründung einen Verlust von 40% zu verzeichnen, im laufenden Jahr beträgt der Verlust 72%.

- CoinCapital ist noch restriktiver und sucht nach Personen mit einem Nettovermögen von über $ 2,1 Mio. Ähnlich wie Pantera Capital investiert dieser Fonds in eine Kombination von Blockchain-Startups, ICOs und Kryptowährungen. Das Portfolio umfasst mehr als 40 Kryptowährungen, darunter die wichtigsten wie Ethereum, Litecoin, Bitcoin, Ripple und Dash. Der Fonds meldet keine AUM und Gebühren, jedoch berichten Drittanbieter, dass der Fonds derzeit € 25 Mio. von akkreditierten Investoren im Rahmen einer 2/20-Gebührenstruktur sammeln.[4]

- BitcoinsReserve war ein spezialisierter Kryptohedgefonds im Bereich Arbitrage. Wie viele andere Kryptowährung-Hedgefonds ist er bereits wieder aus dem Markt verschwunden. Im Wesentlichen wurde versucht, Preisunterschiede von Kryptowährungen an verschiedenen Börsen aufzuspüren, und diese zu nutzen, um Gewinne zu erzielen.

- General Crypto ist ein kleinerer Kryptowährung-Hedgefonds mit einem Vermögen von $ 25 Mio. Das Unternehmen verfolgt bei seinen Investitionen einen Risikokapitalansatz. Im Mittelpunkt stehen Coins, die Lösungen für reale Probleme bieten. So investiert General Crypto beispielsweise aufgrund der dezentralen Rechenleistung in Golem und aufgrund der internationalen Drahtübertragungstechnologie in Ripple.

- Bitbull ist ein Kryptowährung-Hedgefonds, der in Kryptoanlagen und Start-Ups investiert. Im Wesentlichen handelt es sich um einen Dachfonds, der verschiedene Optionen anbietet. Darunter den BitBull Fonds, einen Krypto-Dachfonds, und den BitBull Opportunistic Fund, der direkt in Kryptoanlagen investiert. Der Dachfonds arbeitet nach einer 1/10-Struktur mit einer Mindestanlage von $ 100’000 und einer 10%igen Hurdle Rate. Der Standardfonds ist ein klassischer 2/20-Fonds mit einer Mindestanlage von $ 25’000. Die im Standardfonds angewandte Strategie wird als “opportunistisch; derzeitiger Fokus auf die marktneutrale Volatilitätsstrategie” bezeichnet. Beide Fonds sind nur für akkreditierte Anleger zugänglich.

- Brian Kelly Capital Management verwaltet derzeit über $ 50 Mio. an Vermögenswerten und bietet seinen Investoren einen dreigliedrigen Ansatz: Buy-and-hold (50%), ICOs (20%) und aktives Management der restlichen 30%. Der BKCM investiert hauptsächlich in Kryptowährungen wie Bitcoin, Ethereum, Litecoin, Ripple, Zcash und Stellar. Darüber hinaus investiert der Fonds in riskantere Token wie Golem, Siacoin und Augur.[5]

- Ember fund kann eher als Erbringer von Beratungsdienstleistungen, statt als traditioneller Hedgefonds betrachtet werden. Der Fonds bietet Portfolio-Rebalancing- und Optimierungsstrategien an, die nicht vom Fonds selber umgesetzt, sondern Kunden als zusätzlicher Tipp zur Verfügung gestellt werden. Es gibt sowohl vordefinierte als auch kundendefinierte Portfolios. Derzeit werden die Währungen BAT, BCH, BTC, DENT, ENJ, LTC, TUSD und XRP unterstützt. Ein Kunde kann bis zu 3 Portfolios haben. Der Fonds verrechnet eine feste Gebühr von 1,5% auf jeden Trade.

- Prime Factor Capital war der erste Krypto-Hedgefonds, der gemäss Bloomberg von der Financial Conduct Authority als vollwertiger Manager für alternative Investmentfonds zugelassen wurde. Es gibt keine öffentlich zugänglichen Informationen über die Anlagestrategie des Unternehmens. Das Team besteht aus ehemaligen Mitarbeitern von Blackrock, Legal & General, Goldman Sachs und der Deutschen Bank.

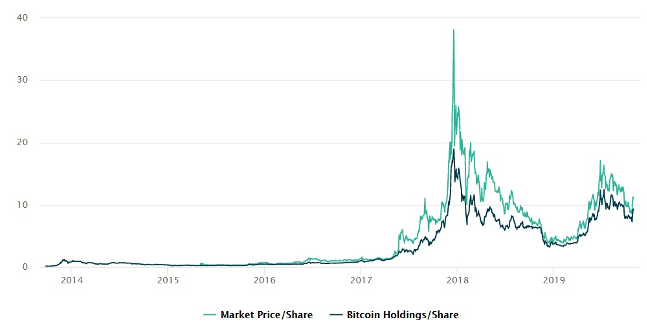

Indexfonds

- Grayscale Bitcoin Trust (GBTC) ist eine börsennotierte Gesellschaft, die ihre Vermögenswerte in Bitcoin hält und damit traditionellen Investoren die Möglichkeit gibt, sich an BTC zu beteiligen, ohne direkt kaufen zu müssen. GBTC ist im Grunde “ein Single-Asset-Indexfonds”, der mit einer Prämie (rund 22,5%) und einer Jahresgebühr von 2% arbeitet. Der Preis für Bitcoin ist im bisherigen Jahresverlauf um 123% gestiegen, und der Grayscale Bitcoin Trust (OTC: GBTC) um 143,3%. Seit seiner Gründung im Jahr 2015 hat der Grayscale Bitcoin Trust einen Zugewinn von 2’700% verbuchen können.

Abbildung: 8 Grayscales Premium blieb über die Zeit relativ stabil

Quelle: Grayscale, Incrementum AG

AIF und UCITS regulierte Kryptofonds

- Postera Fund ist in Liechtenstein reguliert und hat seinen Sitz in Deutschland. Der Fonds investiert in eine breite Palette von Kryptowährungen und ist nur für professionelle Anleger zugänglich.

- Crypto Finance Fund ist in Liechtenstein reguliert und hat seinen Sitz in Deutschland. Die Strategie ist langfristig ausgerichtet und es wird nur in Bitcoin investiert. Dieser Fonds richtet sich ausschliesslich an professionelle Anleger und ist einer der leistungsstärksten Fonds des Jahres mit Sitz in Liechtenstein.

Produkte, die

keine Fonds sind, aber oft als Fonds bezeichnet werden, sind börsengehandelte

Produkte wie Amun Tracker-Zertifikate, die eigentlich eine Anleihe und kein

Fonds sind. Weitere Produkte, die keine legalen Fondsstrukturen aufweisen, sind

z. B. kryptowährungsbasierte Zertifikate von Unternehmen wie der Vontobel Bank

und GenTwo Digital. Obwohl Kryptowährungszertifikate im Vergleich zu

Kryptowährungsfonds ähnliche Gebühren und Handelsstrategien aufweisen, bezieht

sich die rechtliche Unterscheidung meist darauf, ob die Vermögenswerte in der

Bilanz einer Bank gehalten werden oder nicht, und auf die Frage, wer haftet,

wenn die Vermögenswerte gestohlen oder gehackt werden.

[1] Vgl. “Omniex Adds Additional Top-Tier Institutional Crypto Clients And Launches Executable Streaming Prices To Fuel Growth Of Institutional Crypto Trading,” Omniex, 16. Juli 16 2019.

[2] 2019 Crypto Fund Hedge Report. PwC – https://www.pwc.com/gx/en/financial-services/fintech/assets/pwc-elwood-2019-annual-crypto-hedge-fund-report.pdf

[3] https://www.pionline.com/article/20190130/INTERACTIVE/190139986/hedge-funds-see-fee-increases-in-2018

[4] https://token.security/stn/listing/coin-capital/

[5] https://totalcrypto.io/crypto-hedge-fund/