Bei der Regulierung von Kryptowährungen verfolgen die Länder Europas einen dezentralen Ansatz. Großbritannien betrachtet Bitcoin wie eine Fremdwährung. In Deutschland fällt keine Gewinnsteuer auf Kursgewinne an, sofern die Bitcoins länger als ein Jahr gehalten wurden. Realsierite Kursgewinne unter der Haltedauer eines Jahres müssen im Rahmen der Einkommenssteuer zum entsprechenden Steuersatz versteuert werden. Der Steuersatz ist progressiv und kann bis zu 45% betragen. Erstaunlicherweise werden sogar in der Schweiz, dem Land der Kryptowährung, Steuern fällig. Personen mit Schweizer Wohnsitz müssen Einkommen-, Gewinn- und Vermögenssteuern auf Kryptowährungen zahlen. Glücklicherweise sind Kryptowährungsverkäufe in allen EU-Ländern sowie in der Schweiz und in Liechtenstein von der Mehrwertsteuer befreit. Obwohl niemand gerne Steuern zahlt, werden zumindest diese zusätzlichen Einnahmen den Fiskus davon abhalten, Bitcoin zu verbieten.

Was hat das Steuerrecht und Kryptowährungen gemeinsam? Für die meisten Personen sind dies böhmische Dörfer. Beide Themenkomplexe stellen zudem noch gegensätzliche kulturelle/weltanschauliche Pole dar. Das Steuerrecht symbolisiert für viele Menschen überschießende Regulierungen, die durch eine staatliche Zentralverwaltung gesteuert werden. Dem gegenüber stehen Kryptowährungen sowie die damit einhergehende Blockchain Technologie für eine dezentrale, unregulierte und freie Gemeinschaft ohne zentralen

Machtapparat. Die innewohnende Komplexität dieser beiden Gebiete steigert sich zudem, wenn man versucht Kryptowährungen in die Welt des Steuerrechts zu integrieren. Die folgende Untersuchung gibt einen kursorischen Überblick in die steuerliche Behandlung von Kryptowährungen auf Ebene von natürlichen sowie juristischen Personen in Liechtenstein. Abschließend wird ein kurzer Exkurs zur Fragestellung gegeben, ob Privatvermögensstrukturen in Kryptowährungen investieren dürfen.

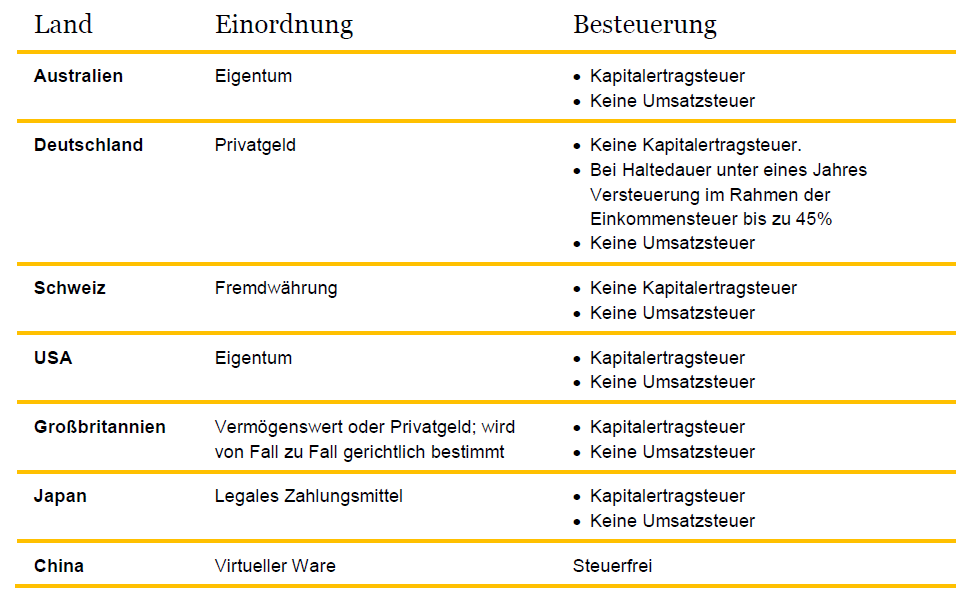

Kryptowährungs-Steuerrecht nach Ländern

Die Besteuerung bei natürlichen Personen

Seit dem 1. Januar 2011 unterliegt bei natürlichen Personen, die ihren Wohnsitz oder gewöhnlichen Aufenthalt in Liechtenstein haben, der weltweite Erwerb sowie das gesamte bewegliche und unbewegliche Vermögen der Besteuerung in Liechtenstein.[1] Eine Besonderheit in Liechtenstein ist dabei die Integration der Vermögenssteuer in die Erwerbssteuer sowie der Grundsatz, dass eine Ertragsquelle entweder der Vermögenssteuer unterliegt oder der Erwerbssteuer (Vermeidung einer Doppelbesteuerung).[2]

Das Bitcoin-Protokoll kombiniert Nullen und Einsen, um Befehle zu erzeugen, die von Computern gelesen werden können. Obwohl Kryptowährungen digital sind, Bemühen sich Regierungen um ihre Besteuerung. Quelle: Unsplash.com

Im Hinblick auf die steuerliche Behandlung von Kryptowährungen bedeutet dies, dass jede unbeschränkte steuerpflichtige natürliche Person den Bestand an Kryptowährungen zum Anfang des jeweiligen Steuerjahres deklarieren und in Schweizer Franken umrechnen muss. Gleichzeitig sind Spekulationsgewinne aus dem Handel mit Kryptowährungen steuerfrei und müssen zudem nicht deklariert werden. Dies ist nicht nur im Hinblick auf die Steuerbelastung sehr attraktiv, sondern stellt auch eine erhebliche administrative Erleichterung

dar. Denn in der Beratungspraxis gibt es nur selten die Fälle, in denen eine Kryptowährung ge- und später wieder verkauft wird (klassische Spekulation), sondern viel häufiger sind die folgenden Transaktionen, die in anderen Ländern zu einem extremen Deklarations- und Dokumentationsaufwand führen: CHF wird in Bitcoin getauscht, Bitcoin wird später in Ether getauscht und mit diesen Ether nimmt man an einem ICO/TGE Teil und erhält neue Tokens (oder die Bitcoins werden direkt genutzt, um im Restaurant damit zu zahlen).

Achtung: Die steuerlichen Auswirkungen einer Geldanlage in Kryptowährungen können beim Kaufen und Halten zu Kopfschmerzen führen. Quelle: Amazon.com

Spannend ist ebenfalls die Frage nach der steuerlichen Behandlung des Minings. Die Auffassung des Autors ist es, dass es sich hierbei nicht um einen steuerfreien Ertrag aus dem Vermögen handelt, sondern um eine gesonderte gewerbliche Tätigkeit. Dies hat zur Folge, dass dieser Vorgang zwar einerseits der Erwerbssteuer unterliegt, aber anderseits sind auch die Aufwendungen in diesem Zusammenhang steuerlich abzugsfähig (beispielsweise IT Kosten, Stromkosten, Raummiete etc.).

Die Besteuerung bei juristischen Personen

Bei juristischen Personen ergibt sich ein weitaus komplexeres Bild. Die Investition in Kryptowährungen fällt nicht unter die Steuerbefreiungen des Art. 48 SteG. Dies bedeutet, dass Spekulationserträge entsprechend steuerlich zu deklarieren sind und zu steuerbaren Gewinnen bzw. Verlusten führen (12,5% Ertragssteuer).

Im Hinblick auf den Eigenkapitalzinsabzug muss beachtet werden, dass die Anlage in Kryptowährungen grds. dem Eigenkapitalzinsabzug unterliegt und damit die effektive Steuerbelastung reduziert. Voraussetzung dafür ist jedoch, dass es sich hierbei um betriebsnotwendiges Vermögen handelt.

Bitcoin Farm in Gondo, Switzerland. Quelle: Alpine Mining/Ludovic Thomas

Eine besondere Herausforderung stellt die Investition in Kryptowährungen für die Buchhaltung des Unternehmens dar. Denn die normalen Buchhaltungsprogramme können (derzeit) noch keine Transaktionen in Kryptowährungen abbilden. Ferner erfordert das Auswerten der Blockchain Transaktionen ein hohes technisches Verständnis bzw. eine besondere IT Affinität.

Exkurs: PVS und Kryptowährungen

Unter einer Privatvermögensstruktur (PVS) wird ein spezieller Steuerstatus für juristische Personen verstanden, der dazu führt, dass die PVS ausschließlich der Mindestertragssteuer nach Maßgabe von Art. 62 Abs. 1 und 2 SteG unterliegt und nicht veranlagt wird. Eine zentrale Voraussetzung ist, dass die PVS keine wirtschaftliche Tätigkeit ausübt. Dies ist insbesondere dann erfüllt, wenn sie ausschließlich Finanzinstrumente nach Art. 4 Abs. 1 Bst. g des Vermögensverwaltungsgesetzes sowie Beteiligungen an juristischen Personen, liquide Gelder und Bankkontoguthaben erwirbt, besitzt, verwaltet und veräußert. Nachdem die meisten Kryptowährungen in der Regel gerade nicht unter dem Begriff des Finanzinstruments zu subsummieren sind, wären diese Kryptowährungen somit als übrige Vermögenswerte zu qualifizieren.[3] Dies bedeutet, dass eine Investition in Kryptowährungen unter den folgenden zwei Bedingungen zulässig ist:

1. Es darf kein aktiver regelmäßiger Handel betrieben werden und

2. der Besitz der Kryptowährungen darf nur die passive Stellung als Eigentümer und keine schädliche wirtschaftliche Tätigkeit vermitteln.

Fazit

Für uns bei Incrementum bedeutet der Artikel von Herrn Langer, dass Kryptowährungen zwar im digitalen Bereich existieren, ihre steuerlichen Auswirkungen jedoch sehr real sind. Die Nachverfolgung von Investitionen in Kryptowährungen ist für den Fiskus nahezu sehr schwer. Obwohl Geldanlagen in der digitalen Welt durchaus einige Monate unbemerkt bleiben können, werden die Wertsteigerungen Steuerbehörden auf den Plan rufen. Banken, die große Transaktionen abwickeln sollen, werden Fragen stellen und verdächtige Aktivitäten melden. Vielmehr wird von den Anlegern erwartet, ihr Einkommen aus Kryptowährungen und das diesbezügliche Vermögen an die Behörden zu melden.

[1] Art. 6 Abs. 1 SteG.

[2] Art. 15 Abs. 1 SteG.

[3] Siehe hierzu ausführlich beispielsweise Langer, Mehr Mut für Beschwerden im Steuerrecht: Entscheidung des VGH zur PVS, LJZ 2017, S. 62.