“This shows once again how the traditional Swiss approach of having principle-based laws that give a lot of discretion to citizens and regulatory agencies are much more innovation-friendly than overly detailed European-style laws.”

Luzius Meisser

Key Takeaways

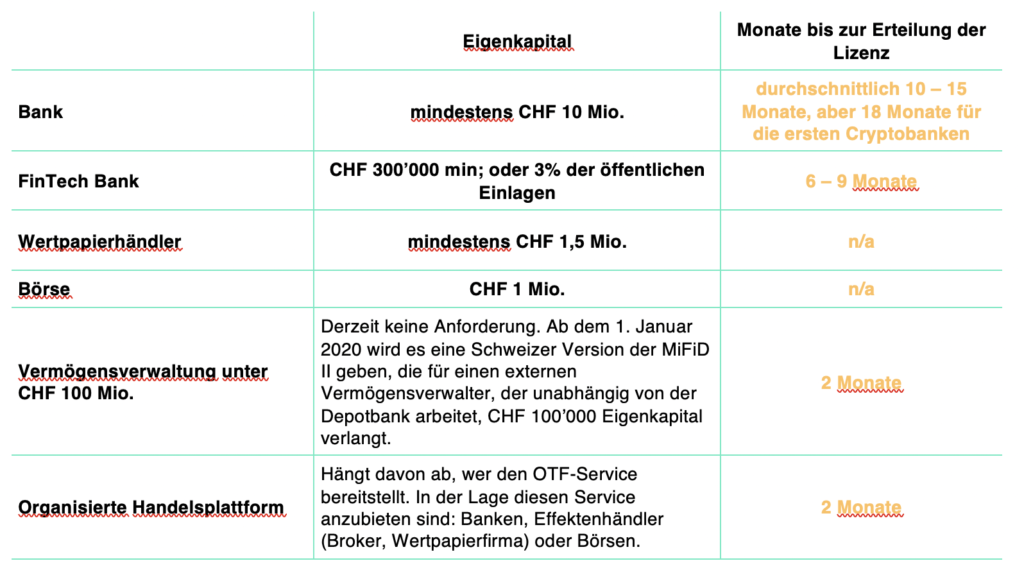

- Traditionelle Banken benötigen CHF 10 Mio. an Eigenkapital. Kryptobanken können ab dem 1. Januar 2020 die FinTech Banklizenz beantragen. Diese Lizenz benötigt nur CHF 300’000 an Eigenkapital. Startups, die für den Handel mit Wertpapier-Token lizenziert werden wollen, müssen CHF 1,5 Mio. Eigenkapital aufweisen.

- Die Schweiz hat die Standards zu Virtual Asset Provides (VASP) bereits eingeführt und restriktiver als die Empfehlungen umgesetzt.

| Wir danken den zwei Autoren herzlich dafür, dass sie uns Ihren Artikel zur Verfügung stellen. Martin Liebi: Martin ist Direktor und Leiter Capital Markets bei PwC Legal Switzerland. Kontaktiere Martin für weitere Informationen und Unterstützung: [email protected] Silvan Thoma: Silvan Thoma ist Manager im Regulatory & Compliance Team von PwC Legal Switzerland. Kontaktiere Martin für weitere Informationen und Unterstützung: [email protected] |

Krypto-Vermögenswerte, die auf der Distributed Ledger Technologie (DLT) basieren, gewannen in letzter Zeit erheblich an Bedeutung. Dieser Artikel zielt darauf ab, einen Überblick über die wichtigsten regulatorischen Pflichten zu verschaffen für:

Geltungsgebiete der Regulation

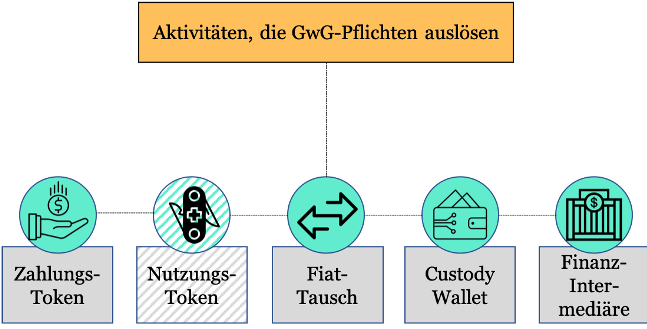

Krypto-Vermögenswerte rücken zunehmend in den Fokus der Finanzmarktregulierung, insbesondere die Aktivitäten:

- Handel im Allgemeinen,

- Handel durch Gesellschaften,

- ICOs und

- Vermögensverwaltung.

Tabelle 1: Anforderungen für schweizerische Lizenzen

Source: Martin Liebi, PwC

Zahlungs-Token, der Umtausch von Krypto-Vermögenswerten in Fiat-Währungen, Custody-Wallets, Banken, Effektenhändler und Vermögensverwalter unterstehen generell den Bestimmungen zur Bekämpfung von Geldwäscherei. Dazu gehören unter anderem die Anschlusspflicht und die Identifizierung der Vertragsparteien. Die Bestimmungen zur Bekämpfung von Geldwäscherei sind die grundlegenden regulatorischen Vorgaben, welche auf die meisten Gesellschaften, die in Krypto-Vermögenswerten handeln, Anwendung finden. Je nachdem, welche zusätzlichen Aktivitäten die Gesellschaft ausübt, benötigt sie eine Bewilligung als Bank, Effektenhändler (die

| Wichtig: Wenn ein Broker wie Bitcoin Suisse oder ein Kryptofonds eine Call- oder eine Put-Option auf Bitcoin mit einer Gegenpartei «over the counter» handeln will, würden sie sich auf einen Preis für die Option einigen, und müssten dies dann der FINMA melden. Ausserdem müssten sie auch ihre Sicherheiten vorweisen, die im Laufe der Zeit verwendet werden können, um die Fähigkeit zum Verkauf oder Kauf der Token nachzuweisen. Natürliche Personen müssen keine Optionshandelspositionen melden. |

Schweizer Variante der Wertpapierfirma), Handelsplatz, Vermögensverwalter oder eine Kombination dieser Bewilligungen. Die Schweiz plant zudem in naher Zukunft eine zusätzliche Bewilligungskategorie, die Fintech-Bank, einzuführen.

- Eine Bewilligung wird in den folgenden Fällen benötigt:

| “FINMA – supervised institutions are thus not permitted to receive tokens from customers of other institutions or to send tokens to such customers.” FINMA |

- Die Entgegennahme von Publikumseinlagen, z. B. beim Emittieren von OTC-Derivaten, die keine Effekten sind, verlangt in der Regel eine Bankenbewilligung. Die Bankenbewilligung ist die am strengsten regulierte Bewilligungsform für Finanzmarktteilnehmer. Krypto-Vermögenswerte und damit zusammenhängende Private-Keys können Einlagen im Sinne des Bankengesetzes darstellen.

| Wichtig: Eine bilaterale systematische Internalisierung liegt vor, wenn Broker die Geschäfte ihrer Kunden eigenständig vornehmen. Broker, die diese Art von Tätigkeit ausüben, unterliegen einer höheren Regulierung in Bezug auf die Transparenz, einschließlich der Notwendigkeit, den Kunden das Angebot vor dem Handel vorzulegen. Weitere Informationen zur Regulierung des BSI finden Sie auf der Website der FINMA. |

Der Handel in Krypto-Vermögenswerten, die Effekten sind, verlangt üblicherweise nach einer Bewilligung als Effektenhändler. Dies gilt für den Kundenhandel und, ab einem Schwellenwert, auch für den Eigenhandel. Die Bewilligungspflicht betrifft im Übrigen Gesellschaften, die Derivate öffentlich auf dem Primärmarkt anbieten. Die bilaterale systematische Internalisierung von Krypto-Vermögenswerten und damit zusammenhängenden Derivaten oder Finanzinstrumenten untersteht zudem weiteren regulatorischen Anforderungen nach dem Finanzmarktinfrastrukturgesetz (FinfraG).

| Wichtig: Wenn ein Manager die Vollmacht hat, das Konto eines Kunden bei einer Bank zu verwalten, benötigt er derzeit keine Lizenz. Dies ändert sich Anfang 2020. Das neue Regulierungssystem setzt sich aus dem Finanzdienstleistungsgesetz und dem Finanzinstitutsgesetzzusammen. Die Gesetze treten am 1. Januar 2020 in Kraft. Doch bestehende Vermögensverwalter haben bis zu drei Jahre Zeit, um die gesetzlichen Vorgaben umzusetzen. |

Die Vermögensverwaltung für Schweizer und für ausländische kollektive Kapitalanlagen mit Bezug zu Krypto-Vermögenswerten erfordert eine Bewilligung. Zum Vertrieb von kollektiven Kapitalanlagen und zur Vertretung von ausländischen kollektiven Kapitalanlagen wird ebenfalls eine Bewilligung benötigt. Die individuelle Vermögensverwaltung und Anlageberatung sind demgegenüber zurzeit ohne Bewilligung möglich. Erforderlich ist jedoch der Anschluss an eine Selbstregulierungsorganisation nach dem Geldwäschereigesetz (GwG). Dies wird sich jedoch vermutlich unter den Finanzmarktgesetzen, die bald in Kraft treten sollen, ändern.

Der Handel mit Krypto-Vermögenswerten, welche als Derivate einzustufen sind, kann, je nach Klassifizierung der Gegenpartei, verschiedene Pflichten nach sich ziehen, so wie z.B. Meldepflichten und Risikominderungspflichten.

Die Regulierung des Handels von Kryptowährungen

Kategorisierung von Kryptowährungen

Es gibt eine Vielzahl an verschiedenen Krypto-Vermögenswerten. Jedoch fehlt es sowohl in der Schweiz als auch auf internationaler Ebene an einer allgemein anerkannten Klassifizierung von ICOs und den daraus hervorgehenden Token. Bisher hat sich in der Schweiz weder eine einheitliche Lehre noch eine umfassende Rechtsprechung zu Krypto-Vermögenswerten herausgebildet.

| “In Switzerland, according to FINMA’s characteristic, an Asset token represent assets such as participation in real physical underlings, companies, or earnings streams, or an entitlement to dividends or interest payments. In terms of their economic function, these tokens are analogous to equities, bonds, or derivatives.” Marcel Hostettler, Partner at MME Legal AG |

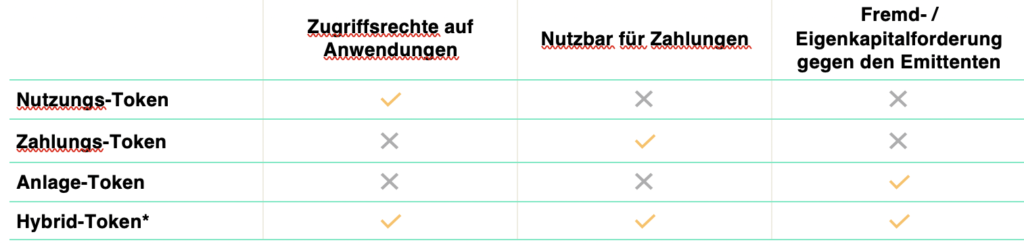

Wie bereits in der Edition vom Januar 2019 betrachtet, unterscheidet die Schweizer Finanzmarktaufsicht FINMA drei Typen von Token: Nutzungs-, Zahlungs- und Anlage-Token. Diese Klassifizierung geht von einem wirtschaftlichen Ansatz aus und stellt den Zweck des Tokens in den Mittelpunkt. Dabei wird mehr auf die wirtschaftliche Funktion als auf die Bezeichnung des Tokens abgestellt. Aus diesem Grund kann ein Token auch Eigenschaften mehrerer Typen aufweisen und die Klassifizierungen schliessen sich nicht gegenseitig aus. Anlage- wie auch Nutzungs-Token können z. B. zusätzlich als Zahlungs-Token klassifiziert werden. Solche Mischformen werden als Hybrid-Token bezeichnet. Auf Hybrid-Token finden die Anforderungen, die für die Grundtypen gelten, kumulativ Anwendung. Dies macht sie komplexer als die Grundtypen.

1. Handel von Nutzungs-Token

Nutzungs-Token sind dafür gedacht, Zugang zu einer digitalen Nutzung oder Dienstleistung zu vermitteln. Timicoin ist beispielsweise ein Nutzungs-Token, der den Zugang zu einer Datenplattform für Gesundheitsinformationen ermöglicht. Nutzungs-Token werden zurzeit von der FINMA nicht als Effekten eingestuft, falls der Token ausschliesslich einen Anspruch auf Zugang zu einer digitalen Nutzung oder Dienstleistung vermittelt und der Token zum Zeitpunkt der Ausgabe bereits so einsetzbar ist. Nutzungs-Token haben keinen Bezug zum Kapitalmarkt, was eine für Effekten typische Eigenschaft ist. Sollte ein Nutzungs-Token zum Zeitpunkt der Ausgabe auch eine wirtschaftliche Funktion als Anlage erfüllen, wird er als Effekte behandelt.

2. Handel von Zahlungs-Token

| Wichtig: Gewisse Lehrmeinungen sprechen sich dafür aus, Zahlungs-Token als Effekten zu behandeln. Trotzdem argumentieren andere Forscher, dass vermögensgedeckte Coins wie z. B. der metallgedeckte Tiberius-Coin keine Effekte ist. Ähnlich zum physischen Besitz von Edelmetallen repräsentiert der Token das Recht auf die hinterlegten Edelmetalle. |

Zahlungs-Token, auch Krypto-Währungen genannt, sind Token, die zum Zeitpunkt ihrer Ausgabe oder später als Zahlungsmittel verwendet werden. Sie sind dazu konzipiert, Waren und Dienstleistungen zu erwerben oder Geld und Werte zu übertragen.

Zahlungs-Token vermitteln keine Ansprüche gegenüber dem Emittenten und kommen in ihrer Funktion einer Währung am nächsten. Vor dem Hintergrund, dass Zahlungs-Token dafür geschaffen sind, als Zahlungsmittel verwendet zu werden und in ihrer Funktion nicht Effekten entsprechen, behandelt sie die FINMA zurzeit auch nicht als solche.

3. Handel von Anlage-Token

Anlage-Token repräsentieren Vermögenswerte wie schuldrechtliche Forderungen gegenüber einem Emittenten oder Mitgliedschaftsrechte an einer Gesellschaft. Sie versprechen beispielsweise Anteile an künftigen Unternehmenserträgen oder künftige Kapitalflüsse. Daher entsprechen diese Token in ihrer wirtschaftlichen Funktion Aktien, Obligationen oder Derivaten, weshalb die FINMA Anlage-Token im Allgemeinen als Effekten behandelt.

Token, die den Handel physischer Wertgegenstände auf einer Blockchain ermöglichen, fallen ebenfalls in die Kategorie Anlage-Token. So müssen sich beispielsweise Immobiliengesellschaften, die blockchainbasierte Token verwenden, mit der Regulierungsvorschriften von Anlage-Token auseinandersetzen.

Tabelle 2: Das Kategorisierungssystem von Token der FINMA

Source: Martin Liebi, PwC, * Hybrid-Token bestehen aus mind. zwei der drei Token-Kategorien.

Anlage-Token sind Effekten, wenn:

- sie Wertrechte repräsentieren, was bedeutet, dass das Wertpapier keine physische Repräsentation hat, weder in Form von Ausdrucken auf Papier noch auf einem Speicherstick,

- sie Derivate repräsentieren, d. h. der Wert der vermittelten Forderung hängt von einem oder mehreren Basiswerten ab,

- im Rahmen eines ICO Vorfinanzierungen oder Vorverkäufe stattfanden, die Ansprüche auf den Bezug von Token vermitteln.

| Wichtig: Das Lykke-Modell sowie die strukturierten Produkte von Vontobel, Leontec, GenTwo und Amun sind Derivate auf Kryptowährungen. |

All diese Anlage-Token müssen vereinheitlicht und zum massenweisen Handel geeignet sein, um als Effekte zu gelten. Dies bedeutet, dass sie in gleicher Struktur und Stückelung öffentlich angeboten oder bei mehr als 20 Kunden platziert werden, sofern sie nicht für einzelne Gegenparteien besonders geschaffen werden.

Zusätzlich zu den regulatorischen Pflichten und Anforderungen (siehe unten), müssen für Effekten, die Aktien oder Obligationen verkörpern, Prospekte nach dem Obligationenrecht erstellt werden.

4. Handel von Derivat-Token

| Wichtig: Es ist jedoch schwierig, die Gegenparteien von Token, die Derivate sind, eindeutig zu identifizieren, da es sich um dezentrale, blockchainbasierte Token handelt und die Inhaber der Token anonym sind. Die Erfüllung der für Derivate geltenden regulatorischen Verpflichtungen kann daher aufwendig sein. |

Trading Der Handel in Anlage-Token, die Derivate sind, untersteht grundsätzlich denselben Vorschriften wie der Handel mit klassischen Derivaten. Diese umfassen die Meldepflicht, die Risikominderungspflichten und, zumindest in der Theorie, die Abrechnungs- und die Plattformhandelspflicht nach dem Finanzmarktinfrastrukturgesetz (FinfraG). Diese Pflichten nach dem FinfraG gehen von einem bilateralen Handel von Derivaten aus.

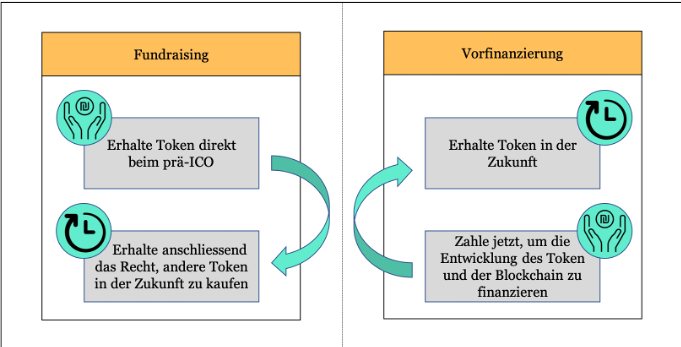

5. Initial Coin Offerings (ICOs)

Zurzeit gibt es in der Schweiz keine spezifische Finanzmarktregulierung zu Initial Coin Offerings (ICOs). ICOs werden daher gemäss der Kategorisierung der daraus resultierenden Token in Zahlungs-, Nutzungs- und Anlage-Token behandelt. Deshalb sind vor allem Anlage-Token, die Effekten sind, im Fokus der Finanzmarktregulierung und unterstehen zudem dem Prospekterfordernis, sofern sie in ihrer wirtschaftlichen Funktion Aktien oder Obligationen entsprechen. Das Platzieren von Effekten, das Schaffen von Derivaten sowie der Handel in Effekten kann eine Bewilligungspflicht mit sich bringen (siehe weiter unten). Auch Token, die im Rahmen einer Mittelaufnahme (Fundraising) in Umlauf gebracht werden, qualifizieren als Effekten. Bei einer Vorfinanzierung wird den Anlegern in Aussicht gestellt, dass sie in Zukunft Token erhalten werden, wobei die Token oder die Blockchain erst noch entwickelt werden müssen. Bei einem Vorverkauf erhalten Anleger vor dem eigentlichen ICO Token mit der Möglichkeit, später andere Token zu beziehen oder gegen diese einzutauschen.

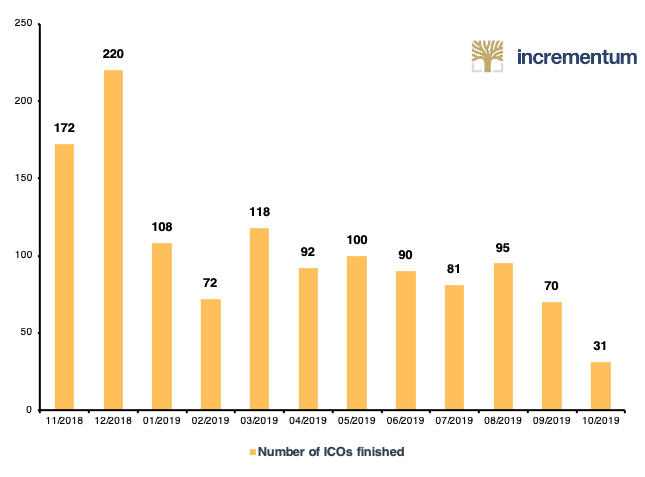

Abbildung: Anzahl ICOs pro Monat

Quelle: Icobench.com, Incrementum AG

Die Regulierung von Gesellschaften, die mit Krypto-Vermögenswerten handeln

- Krypto-Vermögenswerte, die keine Anlage-Token sind

| “Just like other financial industry service providers, crypto businesses can also apply for a membership with a self-regulatory organization (SRO). The idea is simple: Instead of getting a FINMA license themselves, crypto businesses become a member of FINMA-regulated SRO to prove compliance with Anti-Money-Laundering regulations and Swiss financial law.” Lucas Hofer, ICO.li |

- Anschluss an eine SRO nach dem GwG

Zahlungs- und Nutzungs-Token können nach dem Anschluss an eine Selbstregulierungsorganisation (SRO) nach dem Geldwäschereigesetz (GwG) bilateral oder multilateral gehandelt werden. Diese Aktivität untersteht ausser den Bestimmungen des GwG keinen anderen finanzmarktrechtlichen Vorschriften. Der Anschluss an eine SRO nach dem GwG ist für viele Marktteilnehmer der erste Schritt zum Aufbau ihrer Handelsaktivität und ist weder arbeits- noch kostenintensiv.

| Krypto-Vermögenswerte? Viele Anleger glauben fälschlicherweise, dass börsengehandelte Fonds in traditionellen Märkten wie Aktien und Anleihen Derivate sind. Sie gelten eigentlich nicht als Derivate, sondern sind eine separate Kategorie von Wertpapieren, ähnlich wie Investmentfonds. Es sei denn, sie nutzen den Hebel, um die Performance gegenüber dem Basiswert zu verbessern, wie der ProShares Ultra S&P 500 ETF, der darauf abzielt, den Anlegern eine Rendite zu bieten, die doppelt so hoch ist wie die Performance des S&P 500-Index. Das ist ein Beispiel für einen ETF, der als Derivat klassifiziert ist. Zudem gibt es Anlageverträge, die als Derivat, aber nicht als Wertpapier gelten – zumindest in der Schweiz. So ist beispielsweise eine maßgeschneiderte außerbörsliche Kaufoption ein Derivat, aber kein Wertpapier. In der Europäischen Union wird dies in der Regel noch immer als Aktie angesehen. |

2. Schweizer Banken

(1) Bankenbewilligung

Sofern keine Ausnahmebestimmung greift, verlangt die gewerbsmässige Entgegennahme von Publikumseinlagen eine Bankenbewilligung. Grundsätzlich gelten alle Verbindlichkeiten als Einlagen. Dies gilt auch für Derivate, die keine Effekten sind, weil sie beispielsweise nicht vereinheitlicht und zum massenweisen Handel geeignet sind. Die gewerbsmässige Entgegennahme von Publikumseinlagen bedeutet üblicherweise, dass von mehr als 20 Einlegern Gelder entgegengenommen werden oder man sich öffentlich zur Entgegenahme anbietet.

Zurzeit ist sich die Lehre uneinig, ob Zahlungs-Token und die Übertagung von Private-Keys als Einlagen zu klassifizieren sind. Selbst wenn diese als Einlagen einzustufen wären, könnten eine oder mehrere Ausnahmebestimmungen greifen, so dass keine Bankenbewilligung notwendig wäre. Typische Ausnahmebestimmungen sind:

Keine gewerbsmässige Entgegennahme: Die Entgegennahme von Publikumseinlagen von gesamthaft höchstens CHF 1 Mio. gilt nicht als gewerbsmässig, sofern die Einlagen weder verzinst noch investiert werden, und die Einleger vorgängig darüber informiert werden, dass keine FINMA Beaufsichtigung und Einlagensicherung besteht.

| Wichtig: Im Gegensatz zu den meisten anderen regulatorischen Regelwerken weltweit verfügt die Schweiz über ein statisches Regelwerk, in dem Unternehmen neue Geschäftsideen ausprobieren und testen können, ohne eine Lizenzpflicht auszulösen. Sie können jedoch keine Zinsen zahlen oder diese Vermögenswerte auf ein Depot von unter 1 Mio. CHF anlegen. |

| Wichtig: Wenn ein Investor bei einem Krypto-Broker Geld für maximal 60 Tage einlegt, dann löst dies keine Lizenzbedingung für den Krypto-Broker aus. Diese Befreiung gilt auch für Broker, die öffentliche Einlagen für Wertpapiergeschäfte wie den Kauf oder Verkauf von Aktien annehmen. |

Habensaldi bei Edelmetallhändlern, Vermögensverwaltern oder ähnlichen Unternehmen, die nicht verzinst werden und die einzig der Abwicklung von Geschäften innert höchstens 60 Tagen dienen. Effektenhändler können von einer längeren Abwicklungsfrist profitieren, die im Einzelfall festgelegt werden muss.

| Kritische Erwägung: Wenn Sie eine sehr wohlhabende Person mit einem Family Office sind, benötigen Sie keine Lizenz, um in Kryptowährungen zu investieren, da kein Gegenparteirisiko für Dritte besteht. Die Bank oder das Family Office investiert in Kryptowährungen auf eigenes Risiko und mit eigenem Geld und nicht mit dem eines anderen. |

Keine Publikumseinlage: Einlagen von Banken, qualifizierten Aktionären, d.h. solche mit mehr als 10% der Stimmen oder des Kapitals, wirtschaftliche verbundene Personen, z.B. Mutter-, Tochter-, oder Schwestergesellschaften, und institutionelle Anleger mit einer fachlich ausgewiesenen Person, die hauptsächlich damit betraut ist, die Finanzmittel des Unternehmens zu verwalten (professionelle Tresorerie).

Die FINMA behandelt Zahlungs-Token Kundenhändler mit ähnlichen Aktivitäten wie FX (Fremdwährungs-) Kundenhändler als solche. Zahlungs-Token Kundenhändler, die Fiat-Währungen im Austausch gegen Zahlungs-Token auf einem Kundenkonto annehmen und selbst als Partei in Transaktionen mit ihren Kunden in Zahlungs-Token auftreten, benötigen in der Regel eine Bankenbewilligung. Dies ist nicht der Fall, wenn ein Vermögensverwalter lediglich die Positionen seiner Kunden in Zahlungs-Token verwaltet und die Kunden die Risiken tragen.

(2) Die “Fintech” Bewilligung

| Kritische Erwägung: Eine Schweizer FinTech-Lizenz ist vergleichbar mit einer liechtensteinischen E-Geld-Lizenz. Ein privilegiertes Depot in der Schweiz ist ein Depot von mindestens 100’000 CHF. In Liechtenstein beginnt ein privilegiertes Depot bereits bei nur 30’000 CHF. |

Die Schweiz führt per 1. Januar 2020 unter dem Titel Innovationsförderung eine neue Bewilligungskategorie ein. Die sogenannte “Fintech” Bewilligung soll insbesondere für Unternehmen, die in Krypto-Vermögenswerten handeln, eine angemessene Form der Aufsicht darstellen. Die “Fintech” Bewilligung ermöglicht, gewerbsmässig Publikumseinlagen (z.B. in der Form von Zahlungs-Token, Nutzungs-Token oder Fiat-Währungen) bis zu CHF 100 Mio. entgegenzunehmen. Es ist jedoch nicht möglich die Einlagen unter dieser Bewilligungsform anzulegen oder zu verzinsen. Anders als bei einer Bank sind die Einlagen im Konkursfall nicht privilegiert. Die Anforderungen and das regulatorische Mindestkapital sind wesentlich niedriger als bei Banken (mindestens CHF 300’000 oder 3% der Publikumseinlagen).

Die “Fintech” Bewilligung bringt zudem weitere Erleichterungen, wie die Rechnungslegung nach den Vorschriften des Schweizer Obligationenrechts, mit sich. Eine Gesellschaft, die eine “Fintech” Bewilligung erhalten möchte, muss ein Gesuch bei der FINMA einreichen und ein entsprechendes Bewilligungsverfahren durchlaufen.

(3) Anforderungen an eine Bank

Angenommen Sie sind CEO eines Unternehmens, das in den Krypto-Markt einsteigen möchte und kommen zum Schluss, dass ihr Geschäftsmodell eine Bankenaktivität beinhaltet. Sie fragen

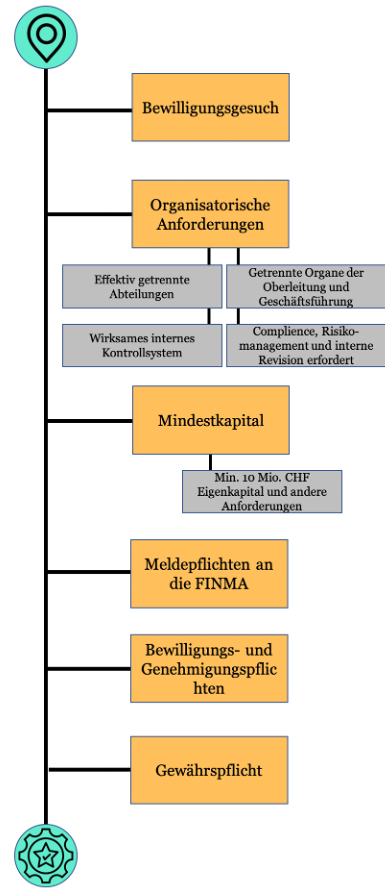

- Bewilligungsgesuch

Falls die geplante Aktivität nach einer Bankenbewilligung verlangt, muss ein entsprechendes Gesuch bei der FINMA eingereicht werden. Die FINMA prüft anschliessend, ob die gesetzlichen Anforderungen erfüllt werden. Die meisten dieser Anforderungen müssen sowohl zum Zeitpunkt der Gesuchsbewilligung als auch danach erfüllt werden.

- Organisatorische Anforderungen

Eine Bank braucht typischerweise ein Organ für die Oberleitung mit mindestens drei Mitgliedern (z.B. den Verwaltungsrat) und ein separates Organ für die Geschäftsführung. Zudem braucht sie in der Regel zusätzlich zu den Business Funktionen eine Compliance sowie eine Risikomanagement Abteilung und eine interne Revision. Die Bank muss für eine wirksame betriebsinterne Trennung von Handel, Kreditgeschäft sowie Abwicklung und zwischen den Kontrollfunktionen (Risikomanagement und Compliance) sorgen. Die interne Revision, Compliance und das Risikomanagement können grundsätzlich ausgelagert werden. Zudem muss die Bank für ein wirksames internes Kontrollsystem sorgen.

(3) Mindestkapital

Jede Bank muss ein Mindestkapital von CHF 10 Mio. aufweisen. Zusätzliche Kapitalanforderungen können sich aus der spezifischen Geschäftstätigkeit und dem Risikoprofil ergeben. Zudem müssen Banken spezielle regulatorische Rechnungslegungsvorschriften einhalten.

(4) Meldepflichten

Banken müssen der FINMA geplante Auslandaktivitäten vorgängig melden. Ausserdem haben sie die Errichtung, den Erwerb oder die Veräusserung von Tochtergesellschaften, Vertretungen oder Zweigniederlassungen im Ausland zu melden und von der FINMA vorgängig genehmigen zu lassen. Zudem müssen der FINMA qualifiziert Beteiligte gemeldet werden und die Unter- oder Überschreitung sowie das Erreichen der Schwellenwerte von 10%, 20%, 33% oder 50% des Kapitals oder der Stimmen.

(5). Bewilligungs- und Genehmigungspflichten

Soll eine Schweizer Bank in ausländische Beherrschung übergehen, benötigt sie eine Bewilligung der FINMA. Zudem müssen Änderungen von organisatorischen Dokumenten, wie der Statuten und Reglemente vorgängig von der FINMA genehmigt werden.

(4) Einlagensicherung

Privilegierte Einlagen geniessen besonderen Schutz. Einlagen in Höhe von maximal CHF 100’000, die auf den Namen des Einlegers lauten, sind in einem Konkursfall privilegierte Forderungen. Banken müssen ständig inländisch gedeckte Forderungen oder andere Aktiven in der Schweiz im Umfang von 125% der privilegierten Einlagen halten.

Wichtig: Effekten sind ebenfalls von der Einlagensicherung gedeckt. Es stellt sich daher die Frage, wie Krypto-Vermögenswerte im Konkursfall behandelt werden.

- Bilateraler Handel in Krypto-Vermögenswerten, die Anlage-Token sind

| “The true game changer is to get an OTF license from FINMA here in Switzerland.” Richard Olsen, Founder of Lykke |

Bisher läuft Ihr Krypto-Projekt gut und Sie und Ihr Unternehmen erfüllen alle regulatorischen Anforderungen. Das ist Ihnen jedoch noch nicht genug. Sie wollen zusätzlich in den Markt für Kryptos einsteigen, die als Anlage-Token zu beurteilen sind.

Eine Gesellschaft, die in Krypto-Vermögenswerten, die Effekten sind, handelt, braucht in der Regel eine Bewilligung als Effektenhändler. Effekten sind verbriefte oder unverbriefte Finanzinstrumente, die vereinheitlicht und zum massenweisen Handel geeignet sind. Sie werden entweder in gleicher Struktur und Stückelung öffentlich angeboten oder bei mehr als 20 Kunden platziert, aber nicht für einzelne Gegenparteien besonders geschaffen. Keine Sorge, wenn Sie nur in Zahlungs- oder Nutzungs-Token handeln, brauchen Sie in der Regel keine Bewilligung als Effektenhändler.

Der Handel in Token mit Effekteneigenschaft kann einige rechtliche Folgen nach sich ziehen:

1.) Derzeitige Regulierung von Firmen, die professionell mit Anlage-Token handeln

(1) Die aktuelle Regulierung des gewerbsmässigen Eigenhandels und des Handels für Rechnung Dritter in Krypto-Vermögenswerten, die Effekten sind (Börsengesetz)

Ihr Freund Daniel plant, als Krypto-Broker tätig zu werden und soll zum Geschäftspartner Ihrer Bank werden. Da Sie sich bereits mit der Regulierung von Krypto-Vermögenswerten, die Effekten sind, auseinandergesetzt haben, informieren Sie ihn gerne über die verschiedenen Formen von Effektenhändlern.

Der gewerbsmässige Handel in Effekten erfordert in der Regel eine Bewilligung der FINMA als Effektenhändler. Die spezifischen Anforderungen und der Verlauf des Bewilligungsverfahrens hängen stark vom Sitz des Effektenhändlers und der Geschäftstätigkeit ab. Ein Schweizer Effektenhändler ist jede natürliche und juristische Person und Personengesellschaft, die gewerbsmässig Effekten kauft oder verkauft und

- auf eigene Rechnung auf dem Sekundärmarkt und kurzfristig handelt (Eigenhändler und Market Maker) oder

- auf Rechnung von Kunden handelt (Kundenhändler) oder

- Effekten von Dritten öffentlich auf dem Primärmarkt anbietet (Emissionshäuser) oder

- Derivate selbst schafft und diese öffentlich auf dem Primärmarkt anbietet (Derivathäuser).

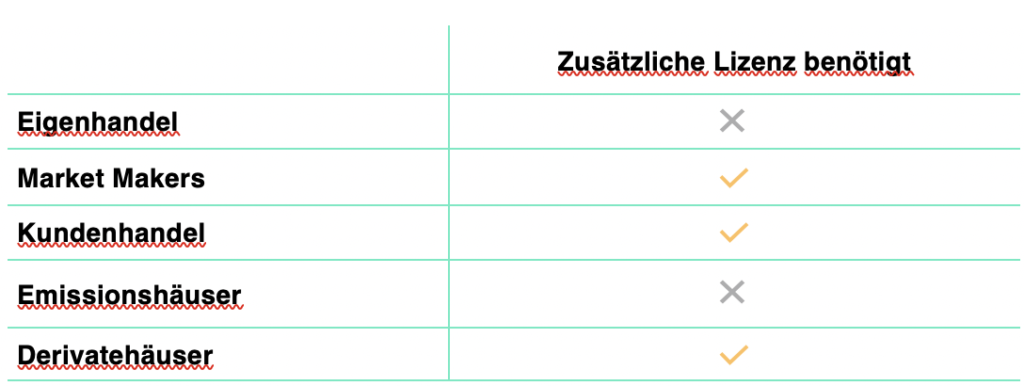

Table 3: Welche Händler von Kryptoanlagen benötigen zusätzliche Lizenzen?

Source: Martin Liebe, PwC

“Eigenhändler”, “Emissionshäuser” und “Derivathäuser” (siehe weiter unten) müssen auf individueller oder, falls sie Teil einer Gruppe sind, auf konsolidierter Ebene hauptsächlich im Finanzbereich tätig sein. Dies bedeutet, dass die Haupttätigkeit der Gruppe im Finanzsektor liegen muss. Auch wenn die Treasury-Gesellschaft einer Gruppe, die hauptsächlich nicht im Finanzsektor tätig ist, in erheblichem Umfang in Effekten handelt, benötigt diese keine Bewilligung als Effektenhändler, sofern der Effektenhandel eng mit der Hauptaktivität der Gruppe zusammenhängt (z. B. Treasury-Gesellschaften von Industriegruppen). Diese Ausnahme gilt jedoch nicht für Market-Maker und Kundenhändler. Diese müssen ein Bewilligungsgesuch einreichen, auch wenn die Hauptaktivität auf Gruppenebene nicht im Finanzsektor liegt.

Das Kategorisierungssystem der FINMA

- Eigenhandel (Nostrohandel)

Effektenhändler, die auf eigene Rechnung handeln, müssen nur eine Bewilligungsgesuch einreichen, falls sie die Funktionsfähigkeit des Marktes gefährden könnten. Davon wird ausgegangen, wenn der brutto Jahresumsatz in Effektengeschäften mindestens CHF 5 Mrd. beträgt. Typischerweise haben Eigenhändler keine Kunden und handeln gewerbsmässig und kurzfristig. Sie handeln in eigenem Namen und ohne Auftrag oder Instruktionen Dritter und sind in erster Linie Marktrisiken ausgesetzt. Falls der Eigenhändler eine Clearing-Funktion für Effektengeschäfte Dritter übernimmt, wobei ihm die Dritten kein Guthaben für den Abschluss des Effektengeschäfts vorschiessen, ist er zudem einem Gegenparteirisiko ausgesetzt.

Als kurzfristiger Handel wird das aktive Bewirtschaften von Effekten bezeichnet, wobei das Ziel verfolgt wird, innerhalb kurzer Fristen aus Veränderungen von Kursen oder Zinsen Gewinne zu erzielen. Der Erwerb von Effekten zum Zweck einer langfristigen Finanzanlage oder das Halten von Effekten bis zu deren Verfall, sind nicht Eigenhandel.

- Eigenhandel (Market Maker)

Market Maker handeln gewerbsmässig öffentlich für eigene Rechnung kurzfristig in Effekten. Sie handeln öffentlich, da sie jedermann gewisse Effekten anbieten, indem sie dauernd oder auf Anfrage (request for quote) verbindliche Brief- und Geldkurse stellen.

- Handel für Rechnung Dritter (Kundenhandel)

| “August 27, 2019. Sygnum and SEBA have both been granted a banking and securities dealer license from the Swiss Financial Market Supervisory Authority (FINMA). This is the first time this license has been awarded to digital asset specialists.” Greater Zürich Area |

Kundenhändler handeln gewerbsmässig in eigenem Namen und für Rechnung von Kunden in Effekten. Eine gewerbsmässige Tätigkeit wir vermutet, wenn der Effektenhändler für mehr als 20 Kunden selber oder bei Dritten Konten zur Abwicklung des Effektenhandels führt oder Effekten dieser Kunden bei sich oder in seinem Namen bei Dritten aufbewahrt.

Ob eine Aktivität als Eigen- oder Kundenhändler vorliegt, bestimmt sich aufgrund wirtschaftlicher Überlegungen. Entscheidend ist insbesondere, wer das Risiko der Effektengeschäfte trägt. Falls der Kunde das wirtschaftliche Risiko für die Handelsaktivitäten über das Nostrokonto des Effektenhändlers trägt, geht man von Effektengeschäften für Rechnung des Kunden aus. Kundenhändler führen selbst oder bei Dritten Konten für die Abwicklung der Effektengeschäfte ihrer Kunden oder bewahren Effekten ihrer Kunden bei sich oder in ihrem Namen bei Dritten auf.

Keine Bewilligung wird beispielsweise benötigt, wenn alle Kunden staatlich beaufsichtigte Unternehmen (z.B. Banken oder andere Effektenhändler), massgeblich am Unternehmen Beteiligte oder institutionelle Anleger mit professioneller Tresorerie (siehe oben) sind. Vermögensverwalter und Anlageberater sind keine Effektenhändler, falls sie ausschliesslich auf Grundlage von Vollmachten handeln. Diese Ausnahme gilt nicht, falls der Vermögensverwalter oder Anlageberater zusätzlich Effekten über sein eigenes Konto oder Depot an die Kunden verkauft oder von ihnen kauft.

- Anbieten von Krypto-Vermögenswerten, die Effekten sind (Emissionshäuser)

Emissionshäuser bieten von Dritten ausgegebene Krypto-Effekten öffentlich auf dem Primärmarkt an. Sie übernehmen diese Krypto-Effekten von Dritten entweder fest oder in Kommission. Es wird also nur eine Bewilligung als Effektenhändler benötigt, wenn das Anbieten der Effekten auf dem Primärmarkt «öffentlich» erfolgt.

Ein Angebot ist öffentlich, wenn es sich an unbestimmt viele richtet, also insbesondere, wenn es durch Inserate, Prospekte, Rundschreiben oder elektronische Medien verbreitet wird. Angebote gelten nicht als öffentlich, wenn sie ausschliesslich an bestimmte Anleger gerichtet sind. Zu diesen gehören in- und ausländische Banken und Effektenhändler oder andere staatlich beaufsichtigte Unternehmen, Aktionäre und Gesellschafter mit einer massgebenden Beteiligung am Unternehmen oder mit dem Unternehmen wirtschaftlich oder familiär verbundene Personen sowie institutionelle Anleger mit professioneller Tresorerie (siehe oben). Werden nach einem öffentlichen Angebot Effekten bei weniger als 20 Kunden platziert, liegt trotzdem eine Tätigkeit als Emissionshaus vor. Das Platzieren von Effekten ohne öffentliches Angebot bei weniger als 20 Kunden gilt hingegen nicht als öffentliches Angebot.

- Schaffen von Krypto-Vermögenswerten, die Derivate sind (Derivathäuser)

Derivativhäuser schaffen gewerbsmässig Krypto-Vermögenswerte in der Form von Derivaten, also Finanzkontrakte, deren Wert von einem oder mehreren Basiswerten abhängt. Diese Tätigkeit muss gewerbsmässig erfolgen und die Derivate müssen öffentlich auf dem Primärmarkt auf eigene oder fremde Rechnung angeboten werden. Ein Platzieren von Derivaten bei weniger als 20 Kunden nach einem öffentlichen Angebot zieht eine Bewilligungspflicht nach sich. Dies ist nicht der Fall, wenn die Derivate ohne öffentliches Angebot bei weniger als 20 Kunden platziert werden.

(2) Ausländische Effektenhändler

Ausländische Effektenhändler sind ausländische Unternehmen, die

- im Ausland eine entsprechende Bewilligung besitzen, oder

- im Firmennamen oder in der Bezeichnung des Geschäftszweck respektive in den Geschäftsunterlagen den Begriff «Effektenhändler» oder einen ähnlichen Begriff verwenden oder

- Effektenhandel betreiben.

Grundsätzlich unterliegen ausländische Effektenhändler denselben Pflichten wie Effektenhändler mit Sitz in der Schweiz, ausser das Recht sieht etwas anderes vor. Ausländische Effektenhändler, die in der Schweiz geleitet werden oder ihre Geschäfte überwiegend in oder von der Schweiz aus abwickeln, unterstehen denselben regulatorischen Anforderungen wie inländische Effektenhändler. Schweizer Effektenhändler gelten als ausländisch beherrscht, wenn ausländische Personen mit massgebenden Beteiligungen direkt oder indirekt mehr als 50% der Stimmrechte halten oder in einer anderen Weise einen beherrschenden Einfluss ausüben können.

Ausländische Effektenhändler müssen eine Bewilligung für ihre Zweigniederlassung oder Vertretung einholen, sofern sie dauernd in der Schweiz Personen beschäftigen, die gewerbsmässig für sie tätig sind, und gewissen Aktivitäten nachgehen.

(3) Anforderungen an einen Effektenhändler

Daniel, der als Effektenhändler tätig werden möchte, weiss nun über die verschiedenen Kategorien von Effektenhändlern Bescheid. Zudem ist er sich sicher, unter welche Kategorie sein Unternehmen fallen wird. Jedoch muss er nun wissen, welche regulatorischen Anforderungen zu erfüllen sind, damit er seine Pläne verwirklichen kann.

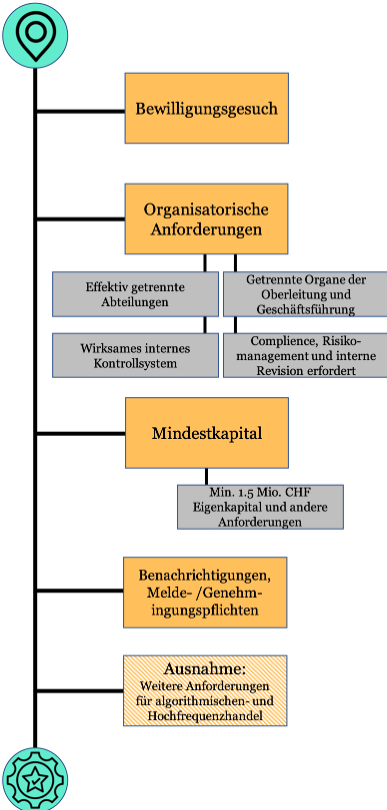

(1) Bewilligungsgesuch

Jeder, der unter eine der oben erwähnten Kategorien von Effektenhändlern fällt, muss bei der FINMA ein Bewilligungsgesuch einreichen. Die Bewilligung wird erteilt, wenn bestimmte Voraussetzungen zum Zeitpunkt der Bewilligung erfüllt sind. Die meisten Voraussetzungen müssen anschliessend dauernd erfüllt sein.

(2) Organisatorische Anforderungen

Ein Effektenhändler muss eine für die Erfüllung der gesetzlichen Pflichten angemessene Betriebsorganisation aufweisen. Er braucht ein Organ für die Oberleitung (z. B. Verwaltungsrat) und eine Geschäftsleitung. Die Mitglieder des Verwaltungsrates und der Geschäftsführung müssen Gewähr für eine einwandfreie Geschäftstätigkeit bieten. Die Funktionen Handel, Vermögensverwaltung und Abwicklung sind betriebsintern wirksam zu trennen. Der Effektenhändler muss zudem für ein internes Kontrollsystem sorgen, welches eine interne Revision und eine Compliance- sowie Risikomanagement Funktion beinhaltet. Es ist zulässig, mehrere der Kontrollfunktionen von derselben Person ausführen zu lassen. Der Effektenhändler muss eine externe Prüfgesellschaft zur aufsichtsrechtlichen Prüfung beauftragen.

(3) Mindestkapital

Der Effektenhändler muss über ein voll eingezahltes Mindestkapital von CHF 1.5 Millionen verfügen. Jede Person, die direkt oder indirekt mehr als 10% des Kapitals oder der Stimmrechte hält oder die Geschäftstätigkeit des Effektenhändlers auf andere Weise massgebend beeinflussen kann, muss Gewähr für eine einwandfreie Geschäftstätigkeit bieten können. Im Allgemeinen gelten die bankenrechtlichen Bestimmungen zu Eigenmitteln und zur Rechnungslegung sinngemäss auch für Effektenhändler. Privilegierte Einlagen von Kunden werden auch bei Effektenhändlern besonders geschützt.

(4) Melde- und Genehmigungspflichten sowie Benachrichtigungen

Ein Effektenhändler muss sich nach seiner Bewilligung fortlaufend an verschiedene Melde- und Genehmigungspflichten sowie Benachrichtigungsempfehlungen halten. Gewisse Änderungen, die Voraussetzungen für das Erteilen der Bewilligung betreffen, müssen von der FINMA vorgängig bewilligt bzw. genehmigt werden. Dies sind insbesondere Änderungen der Statuen und Reglemente, der Wechsel in ausländische Beherrschung, die Aufnahme oder Beendigung von Auslandaktivitäten, Änderungen in qualifizierten Beteiligungen, wesentliche Änderungen der Geschäftsaktivität oder Wechsel in den Oberleitungsorganen, der Geschäftsführung oder der Prüfungsgesellschaft.

Jede Person deren direkte oder indirekte Beteiligungen (Kapital oder Stimmen) an einem Effektenhändler die Schwellenwerte von 10%, 20%, 33% oder 50% erreicht, über- oder unterschreitet, muss dies der FINMA melden.

(5) Algorithmischer- und Hochfrequenzhandel

Organisierte Handelssysteme (OHSs) reguliert unter dem Finanzmarktinfrastrukturgesetz

(1) Bilateraler Handel

Systeme, über die Derivate oder andere Finanzinstrumente mit einem Bezug zu Krypto-Vermögenswerten gehandelt werden, können ein organsiertes Handelssystem (OHS) sein. Für solche OHS gelten spezielle regulatorische Anforderungen. Der Begriff des OHS ist in der Schweiz weit gefasst und beinhaltet gewisse bilaterale, multilaterale, diskretionäre und nichtdiskretionäre Handelsaktivitäten in Effekten oder anderen Finanzinstrumenten. Die Schweizer Variante des OHS bietet daher ein hohes Mass an Flexibilität, was es zu einer geeigneten Plattform für den Handel in Krypto-Vermögenswerten macht.

Ein OHS ist ein Handelssystem, das:

- nach einheitlichen und verbindlichen Regeln und Verfahren für den Handel geführt wird,

- den Abschluss von Transaktionen unter Einhaltung dieser Regeln und Verfahren ermöglicht, es den Teilnehmern ermöglicht, die Initiative für den Abschluss einer Transaktion zu ergreifen.

| Wichtig: Credit Suisse und UBS sind Beispiele für Unternehmen, die OHS-Lizenzen besitzen. Vor-Trade-Transparenz bedeutet, dass dem Kunden der Bid-Ask-Spread vor dem Handel offen gelegt werden muss. Viele Kryptowährungsmakler versuchen, eine OHS-Lizenz zu erhalten. |

Nur Banken, Effektenhändler, bewilligte oder anerkannte Handelsplätze und juristischen Personen, die zu einer Finanzgruppe unter konsolidierter FINMA-Aufsicht gehören, die direkt von einer Finanzmarktinfrastruktur kontrolliert wird, können ein OHS betreiben. Anders als unter MiFID II/MiFIR sind systematische Internalisierer unter dem FINIG keine eigene Kategorie von Effektenhändlern, sondern sind entweder bilaterale OHS oder Effektenhändler.

Der Betreiber eines OHS muss gewährleisten, dass der Handel geordnet abläuft, transparent ist und Anlegerschutzbestimmungen (z. B. die bestmögliche Ausführung bei diskretionärem Handel) eingehalten werden. Zudem muss er Reglemente erlassen und unabhängige Kontrollfunktionen einführen, die deren Einhaltung überprüfen. Die Vorhandelstransparenz muss beim multilateralen Handel und beim liquiden bilateralen Handel (mindestens 100 Transaktionen pro Tag im Jahresdurchschnitt) gewährleistet sein. Die Vorschriften zur Nachhandelstransparenz müssen lediglich beim multilateralen Handel erfüllt werden. Jeder, der einen OHS betreibt oder beabsichtigt in Zukunft einen zu betreiben, muss dies der FINMA melden.

Während oben ein Handelssystem beschrieben wurde, welches auch bilateralen Handel ermöglicht, gelten die Ausführungen im Folgenden für verschiedene Handelssysteme, die nur multilateralen Handel ermöglichen.

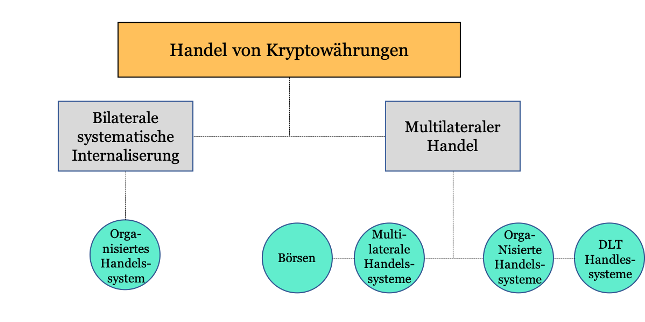

(2) Multilateraler Handel in Krypto-Vermögenswerten

Krypto-Vermögenswerte können unter verschiedenen Organisationsformen multilateral gehandelt werden. Die Organisationsform hängt von der regulatorischen Einordnung der gehandelten Krypto-Vermögenswerte und vom Mechanismus des Handels ab.

| “Unlike under European law, the Swiss law OTF category serves as a rather wide catch-all category.” CapLaw.com |

Zahlungs- und Nutzungs-Token können nach einem Anschluss an eine Selbstregulierungsorganisation (SRO) nach dem Geldwäschereigesetz (GwG) multilateral gehandelt werden. Multilateraler Handel bedeutet, dass eine Vielzahl von Teilnehmern gleichzeitig Angebote austauschen und unter diskretionären oder nichtdiskretionären Regeln Verträge abschliessen. Der Betreiber der Organisation zum multilateralen Handel hat sich in der Folge an die Pflichten aus dem GwG zu halten.

2. Multilateraler Handel in Anlage-Token (sowie Zahlungs- und Nutzungs-Token)

Börsen sind die am strengsten regulierten Systeme zum multilateralen Handel von Krypto-Vermögenswerten. Sie sind Einrichtungen zum multilateralen Handel von Effekten, an denen Effekten kotiert werden und die es den Teilnehmern ermöglichen, gleichzeitig Angebote auszutauschen und Verträge nach nichtdiskretionären Regeln abzuschliessen. Eine Börse kann zusätzlich zur Kotierung von Anlage-Token auch Zahlungs- und Nutzungs-Token zum Handel zulassen.

In der Schweiz können sich Börsen nach dem Prinzip der Selbstregulierung in gewissem Umfang selbst Regeln setzten. Das Recht gibt lediglich die Rahmenbedingungen und einige Verpflichtungen vor, die eingehalten werden müssen. Die Betreiber der Börse haben im Übrigen Spielraum, ihre Organisation und die Reglemente zu den Handelsaktivitäten selbst zu gestalten.

Eine Börse muss mehrere Stellen einrichten, wie z. B. Stellen für Zulassung, Meldungen, Offenlegungen, Handelsüberwachung, Regulierungsaufgaben, Sanktionen und eine Beschwerdeinstanz. Sie braucht zudem eine Oberleitung (z. B. Verwaltungsrat), Geschäftsleitung, eine Compliance und Risk-Funktion sowie eine interne Revision. Die Organisation muss insbesondere in Bezug auf das Personal und die Geschäftstätigkeit angemessen sein. Zudem sind Vorgaben bezüglich der Belastbarkeit der Handels- und IT-Systeme einzuhalten. Diese Vorgaben betreffen Themen wie z. B. Vor- und Nachhandelstransparenz, algorithmischen Handel und das sicherstellen des ordnungsgemässen Handels.

- Multilaterale Handelssysteme

Ein multilaterales Handelssystem (engl.: multilateral trading facility, MTF) ist eine Einrichtung zum multilateralen Handel von Effekten, die den gleichzeitigen Austausch unter mehreren Teilnehmern sowie den Vertragsabschluss nach nichtdiskretionären Regeln bezweckt. Im Gegensatz zu einer Börse kann ein MTF keine Effekten kotieren. Neben Effekten, wie z. B. Anlage-Token, können auch Zahlungs- und Nutzungs-Token an einem MTF gehandelt werden.

Die organisatorischen Anforderungen und die Anforderungen an das Personal sind grösstenteils identisch mit denjenigen an einer Börse. Unterschiede ergeben sich hingegen daraus, dass Effekten nicht kotiert, sondern nur zum Handel zugelassen werden können.

| “The Swiss proposal can be seen as confirmation of the positive attitude of the Swiss government towards DLT and strikes a good balance between self-regulation, supervision, and alleviations for smaller market places.” Martin Liebi, PwC |

(3) Organisierte Handelssysteme

An einem OHS kann nicht nur bilateral (siehe oben), sondern auch multilateral gehandelt werden. Der bilaterale Handel betrifft das Austauschen von Angeboten zu Effekten oder anderen Finanzinstrumenten. Der multilaterale Handel betrifft den Austausch von Angeboten sowie den Vertragsabschluss. Der multilaterale Handel mit Effekten oder anderen Finanzinstrumenten kann den Vertragsabschluss nach diskretionären Regeln bezwecken. Der multilaterale Handel kann an einem OHS nur nichtdiskretionäre Vertragsabschlüsse bezwecken, wenn die gehandelten Finanzinstrumente keine Effekten sind.

Banken, Effektenhändler, bewilligte oder anerkannte Handelsplätze und juristischen Personen, die zu einer Finanzgruppe unter konsolidierter FINMA-Aufsicht gehören, die direkt von einer Finanzmarktinfrastruktur kontrolliert wird, können ein OHS betreiben. Das Gesetz sieht einige Pflichten hinsichtlich Interessenskonflikten, Transparenz und ordnungsgemässem Handel vor, im Übrigen kann sich ein OHS jedoch weitgehend selbst regulieren.

(4) DLT-Handelssysteme

Der Schweizer Gesetzgeber plant in Bälde eine neue Kategorie von multilateralen Handelssystemen zu schaffen, die speziell für den Handel mit Distributed-Ledger- Technologie -Effekten (DLT) geschaffen wird. Zudem sollen andere dringende Themen zu DLT-Effekten angegangen werden, so z. B. die Behandlung von Krypto-Vermögenswerten im Konkursfall und die Einführung der DLT-Effekten, etc. Der wichtigste Unterschied zur bestehenden Bewilligung wird sein, dass mit der neuen Bewilligungsart der Handel und der Nachhandel (Abwicklung und Verwahrung) abgedeckt werden kann. Auch wenn ein DLT-Handelssystem ähnliche Voraussetzungen erfüllen muss, wie eine Börse, kann die FINMA in Einzelfällen Erleichterungen gewähren. Ob Erleichterungen gewährt werden, wird vom Risikoprofil und der Geschäftstätigkeit abhängen. Es wird erwartet, dass DLT-Handelssysteme sowohl natürliche Personen als auch bewilligte Finanzinstitute als Teilnehmer zulassen können.

Pflichten aus dem Geldwäschereigesetz

Krypto-Vermögenswerte im Anwendungsbereich des Geldwäschereigesetzes

1. Zahlungs-Token

Die Herausgabe von Zahlungs-Token stellt eine Herausgabe von Zahlungsmitteln dar, welche in den Anwendungsbereich des Geldwäschereigesetztes (GwG) fällt, sofern die Token transferiert werden können. Dies dürfte über eine Blockchain entweder bereits zum Zeitpunkt des ICO oder erst später der Fall sein.

2. Nutzungs-Token

Bei Nutzungs-Token finden die GwG-Bestimmungen keine Anwendung, sofern der Grund für deren Herausgabe ist, über eine Blockchain Zugangsrechte für nicht-finanzielle Anwendungen zu übertragen.

3. Austausch von Krypto-Vermögenswerten gegen Fiat-Währungen

Der Austausch von Krypto-Vermögenswerten gegen Fiat-Währungen untersteht den GwG-Pflichten.

4. Custody Wallet

Das Anbieten von Verwahrungs- und Zahlungsdienstleistungen (sog. Custody-Wallets) fallen unter das GwG, sofern der Anbieter die Private-Keys verwahrt und verwaltet.

5. Banken, Effektenhändler und Vermögensverwalter

Pflichten von Gesellschaften, deren Aktivitäten in Krypto-Vermögenswerten unter das GwG fallen

1. Anschluss an eine Selbstregulierungsorganisation oder FINMA-Direktunterstellung

Finanzintermediäre, die nicht von der FINMA beaufsichtigt werden, müssen sich einer Selbstregulierungsorganisation (SRO) nach dem GwG anschliessen oder sich direkt der FINMA unterstellen. Sie haben anschliessend ihre Kunden und die wirtschaftlich Berechtigten zu identifizieren und Transaktionen zu überwachen. Die Ausgestaltung dieser Pflichten sind in den Reglementen der SROs beschrieben.

2. FINMA-beaufsichtigte Gesellschaften

Banken und Effektenhändler müssen sich an die Pflicht zur Identifizierung der Vertragsparteien halten und die wirtschaftlich Berechtigten und Kontrollinhaber feststellen. Die Pflichten ergeben sich aus der Vereinbarung über die Standesregeln zur Sorgfaltsplicht der Banken (VSB 16). Die Prüfgesellschaften überprüfen die Einhaltung dieser Pflichten jährlich.

3. Allgemeine Pflichten aller Finanzintermediäre unter dem GwG

- Identifizierung der Vertragspartei

| “Swiss Federal Council continues to monitor developments around blockchain/DLT.” Financefeeds.com |

Finanzintermediäre müssen bei Aufnahme der Geschäftsbeziehung die Vertragspartei identifizieren. Wenn im Rahmen der Ausführung einer Effektentransaktion ein Konto eröffnet wird, ist dies nur nötig, wenn der Betrag CHF 25’000 übersteigt.

(2) Feststellung der Identität des Kontrollinhabers und der wirtschaftlich Berechtigten

| Wichtig: Das Formular A dient der Offenlegung des wirtschaftlich Berechtigten. Wenn Sie an einen Bankschalter der LGT gehen und versuchen, einen bestimmten Betrag in Euro und Schweizer Franken über einem bestimmten Schwellenwert umzutauschen, dann benötigen Sie das Formular K. |

Falls eine operativ tätige juristische Person oder Personengesellschaft einen oder mehrere Kontrollinhaber hat, die je mehr als 25% der Stimmen oder des Kapitals halten, müssen diese identifiziert und die Abklärungen schriftlich festgehalten werden. Kontrollinhaber sind alle natürlichen Personen, die effektiv die Kontrolle über die juristische Person bzw. die Personengesellschaft ausüben. Ob diese Personen die Kontrolle direkt oder indirekt über andere Gesellschaften ausüben, ist nicht von Bedeutung. Der Kontrollinhaber ist in der Regel eine natürliche Person. Die Vertragspartei muss den Vornamen, den Namen und die Wohnsitzadresse des Kontrollinhabers schriftlich angeben, wobei das Formular K verwendet werden kann.

Der Finanzintermediär verlangt von der Vertragspartei eine Erklärung über die Vermögenswerte der wirtschaftlich Berechtigten. In der Regel sind wirtschaftlich Berechtigte natürliche Personen. Falls die Vertragspartei erklärt, dass sie nicht selbst, sondern ein Dritter, wirtschaftlich Berechtigter ist, muss sie diesen schriftlich offenlegen. Dazu kann das Formular A verwendet werden, das Angaben zu Nachname, Vorname, Geburtsdatum, Wohnsitzadresse, Staatsangehörigkeit bzw. zur Firma und Sitz enthält.

(3) Geschäftsbeziehungen und Transaktionen mit erhöhtem Risiko

Finanzintermediäre müssen feststellen, ob eine Geschäftsbeziehung oder eine Transaktionen mit einem erhöhten Risiko behaftet ist. Die Aufnahme einer solchen Geschäftsbeziehung oder Ausführung einer solchen Transaktion ist Gegenstand besonderer Abklärungspflichten. Eine vorgesetzte Stelle oder die Geschäftsführung muss der Aufnahme einer solchen Geschäftsbeziehung zustimmen.

(4) Organisatorische Anforderungen

Finanzintermediäre müssen organisatorische Vorkehrungen treffen, die eine effiziente Einhaltung der anwendbaren Bestimmungen zur Bekämpfung von Geldwäscherei ermöglichen. Insbesondere müssen sie ein für den GwG-Bereich verantwortliches Organ bezeichnen. Effektenhändler müssen neue Produkte auf ihre Vereinbarkeit mit den GwG-Vorschriften überprüfen und zudem effektive, IT basierte Mechanismen zur Überwachung von Transaktionen und Geschäftsbeziehungen implementieren.

4. Regulatorische Anforderungen an Zahlungen über eine Blockchain

Die Schweiz hat die FATF-Standards zu Virtual Asset Providers (VASP) bereits umgesetzt. Diese finden Anwendung auf den Austausch von Krypto-Vermögenswerten, auf Anbieter von Wallets und auf Plattformen zum Handel. Die FINMA stellte klar, dass Informationen über die Person, die Zahlungsaufträge veranlasst, und den wirtschaftlich Berechtigten bei Zahlungen über eine Blockchain übermittelt werden müssen. Dies gilt für solche Zahlungen in gleicher Weise, wie für Zahlungen, die von Bank zu Bank erfolgen, z. B. via SWIFT. Jede dieser Zahlungen über eine Blockchain muss zudem über Personen erfolgen, die dem GwG unterstehen. Dies übersteigt die Anforderungen der FATF, die auch Zahlungen zwischen Gesellschaften zulassen, die nicht Vorschriften zur Bekämpfung der Geldwäscherei unterstehen. Zahlungen über eine Blockchain sind also nur zwischen Kunden möglich, die von demselben GwG unterstellten Unternehmen betreut werden oder zwischen verschiedenen Wallets desselben Kunden, die von dem gleichen Unternehmen verwaltet werden. Bei Zahlungen an Dritte ausserhalb des Einflussbereichs der GwG unterstellten Gesellschaft müssen diese Dritten, gleich wie eigene Kunden, identifiziert werden: Identität, wirtschaftliche Berechtigung, tatsächliche Verfügungsmacht bei Transaktionen. Dazu können angemessene technische Mittel verwendet werden. Beim Austausch von Fiat-Währungen gegen Zahlungs-Token unter Einbezug eines externen Wallets, muss die Gesellschaft, die austauscht, mittels angemessener technischer Mittel überprüfen, wer die Verfügungsmacht über das Wallet hat.

Diese Anforderungen sind restriktiver als die Vorgaben des FATF-VASP Standards und zwingen Anbieter von Wallets, sich dem GwG zu unterstellen, um Zahlungen auszuführen. Dies kann über den Anschluss an eine SRO nach dem GwG erfolgen. Zudem wird ein Austausch von Informationen zwischen den zwei Gesellschaften, die die Zahlung ausführen, notwendig sein, da es zurzeit noch kein System gibt, das Daten zur Identifizierung der Vertragsparteien und der wirtschaftlich Berechtigten übermitteln kann.