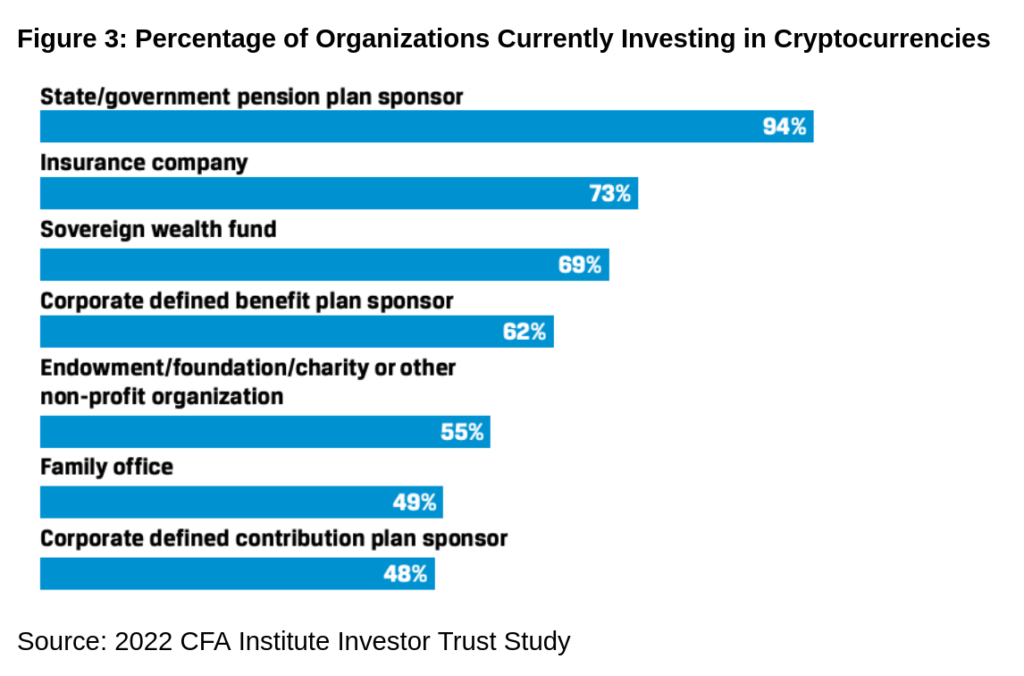

Im sich entwickelnden Bereich der globalen Finanzen hat sich Bitcoin, eine bahnbrechende digitale Währung, als beliebte alternative Anlageklasse etabliert. Laut der Investor Trust-Studie des CFA-Instituts aus dem Jahr 2022 diversifizieren zahlreiche Finanzinstitutionen, darunter Stiftungen, Souveräne, Pensionsfonds und institutionelle Anleger, ihre Portfolios nach und nach, um Kryptowährungen wie Bitcoin einzubeziehen. Dieser Artikel geht auf diesen Wandel in den Anlagestrategien ein und bezieht sich dabei auf eine Umfrage von Coalition Greenwich, die zeigt, dass zwei Drittel der institutionellen Anleger Kryptowährungen besitzen. Darüber hinaus untersuchen wir den Lindy-Effekt, ein Konzept, das hilft, den wahrgenommenen Wert und die zukünftige Stabilität einer Anlageklasse auf der Grundlage ihrer Langlebigkeit zu verstehen, und wie es auf Bitcoin angewendet wird.

Eines der am meisten erforschten alternativen Vermögenswerte ist Bitcoin. Es ist ein Pionier in der Welt der digitalen Währungen. Laut der 2022 CFA Institute Investor Trust Study weisen Endowments, Souveräne, Pensionsfonds und institutionelle Anleger bereits einen Teil ihrer Investments Kryptowährungen wie Bitcoin zu. Sie zeigen einen allmählichen, aber bedeutenden Wechsel in den Anlageallokationsstrategien. Für die Studie befragte Coalition Greenwich 3.588 Privatanleger und 976 institutionelle Anleger im Oktober und November 2021. Dies geschah in 15 Märkten weltweit. Die Umfrage ergab, dass erstaunliche zwei Drittel der institutionellen Anleger Kryptowährungen besitzen.

„Bitcoin ist ein überzeugendes Asset für Institutionen, die Diversifikation und Inflationsschutz suchen. Ich erwarte, dass die Adoption im Jahr 2024 beschleunigen wird.“ Paul Tudor Jones, Gründer von Tudor Investment Corporation (Oktober 2023)

Anteil der Organisationen, die derzeit in Kryptowährungen investieren

Menschen schauen auf Beständigkeit, um zu beurteilen, ob etwas in der Zukunft verlässlich ist. Wenn der Boden wackelt, zögern Bauherren, ein Haus darauf zu errichten. Sie suchen lieber einen soliden Grund, bevor sie mit dem Bau beginnen. Genauso schauen Menschen auf die Langlebigkeit einer Anlageklasse, um deren potenzielle zukünftige Stabilität zu beurteilen. Dies hat dazu geführt, wie moderne Risikomanager Dinge wie den S&P 500 Index oder staatlich unterstützte Anleihen betrachten. Sie sehen diese als Mittel, um das heutige Kapital für “sichere” zukünftige Renditen zu investieren.

Der Lindy-Effekt bringt in einfache Worte, was Ökonomen durch das Regressions-Theorem beschreiben. Kurz gesagt, Einzelpersonen schauen auf den kollektiven subjektiven Wert von etwas in der jüngsten Vergangenheit und projizieren diesen Wert dann auf die gegenwärtige und kurzfristige Zukunft. Dies wird jedoch oft von einer Rezenzverzerrung begleitet die dazu führen kann, dass Menschen in das investieren, was in der Vergangenheit funktioniert hat. Sie glauben, dass es auch in der Zukunft immer funktionieren wird.

Der Lindy-Effekt ist oft das Barometer für Rohstoffe wie Gold und Silber. Diese haben Tausende von Jahren dokumentierter Geschichte als Tauschmittel, Wertaufbewahrungsmittel und industrielle Nutzung. Im gleichen Atemzug existiert Bitcoin erst seit dem Start des Genesis-Blocks am 3. Januar 2009. Für viele bleibt dies ein unerprobtes Tausch- oder Wertaufbewahrungsmittel.

Denn dem Asset selbst fehlt es an Langlebigkeit im Vergleich zu anderen Anlageklassen. Für einige ist Bitcoin eine Modeerscheinung, die wie andere Hypes ausbrennen wird. Für andere besteht das asymmetrisches Risiko darin, Bitcoin einfach beiseite zu schieben. Daher sollte man lieber einen informierten Blick auf die potenzielle Entwicklung des Geldes werfen.

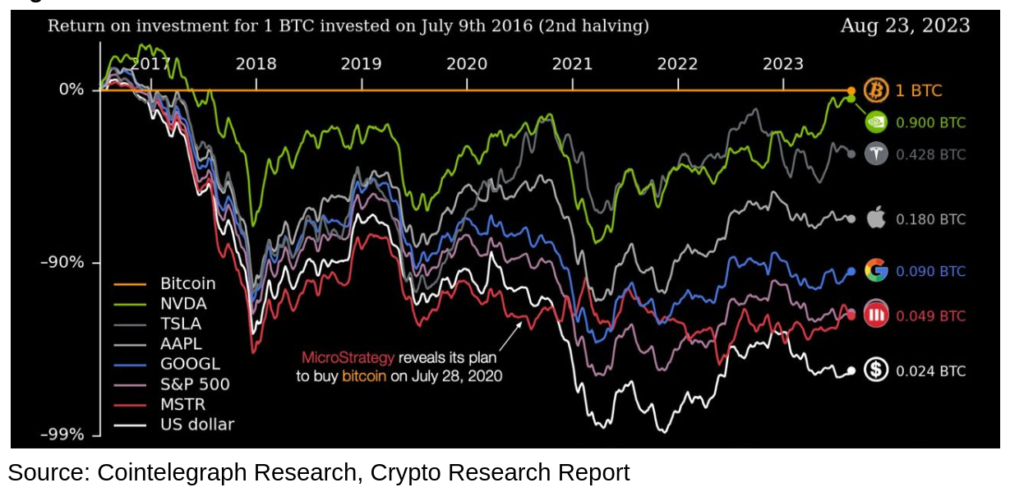

Diese Hinwendung zu Bitcoin hat im Vergleich zu anderen bemerkenswerten Investments, wie Nvidia und Tesla, phänomenale Renditen erbracht. Das zeigt auch die nächste Abbildung.

Bitcoins Return on Investment seit 2016

Die Wahrnehmung von Bitcoin als Anlageklasse ist unterschiedlich, wobei einige es als kurzlebigen Trend betrachten, während andere es als bedeutende Entwicklung im Finanzsystem sehen. Der Lindy-Effekt, der als Maß für die Zuverlässigkeit von Rohstoffen wie Gold und Silber verwendet wird, stellt für Bitcoin aufgrund seiner relativ kurzen Existenz seit seiner Einführung im Jahr 2009 eine Herausforderung dar. Das wachsende Interesse und die Investitionen in Bitcoin von Seiten der institutionellen Anleger deuten jedoch auf eine mögliche Veränderung dieser Perspektive hin. Im weiteren Verlauf wird es interessant sein zu beobachten, ob die Finanzwelt Bitcoin als zuverlässiges Tauschmittel und Wertaufbewahrungsmittel akzeptiert oder ob es der Prüfung der Zeit erliegt.