Wie erhalten Investoren in der DACH-Region einen Zugang zu Kryptowährungen? Welche Anlagevehikel für Digiale Vermögenswerte sind bei professionellen Investoren besonders beliebt? Wie unterscheidet sich die Finanzlandschaft verschiedener Staaten innerhalb der DACH-Region? Diese Fragen spielen besonders in einem globalen Zusammenhang eine wichtige Rolle, wenn es zum Beispiel darum geht, wirtschaftliche Analysen über die Zukunft verschiedener deutsch-sprachiger Standorte zu treffen.

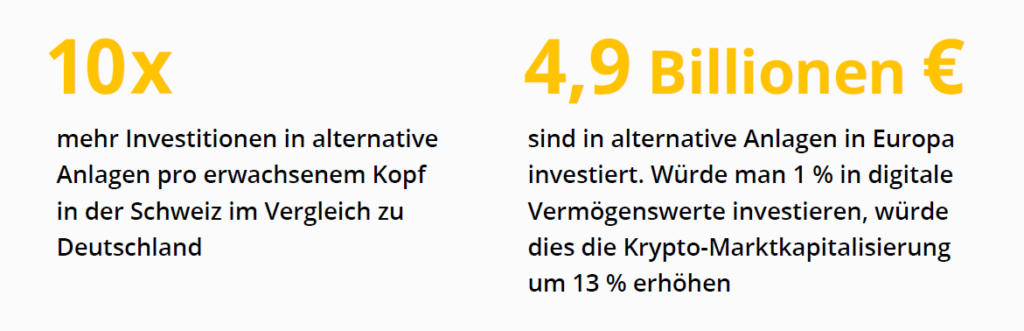

Die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) berichtete, dass die Investitionen in alternative Anlagen in ganz Europa im Jahr 2019 4,9 Billionen EUR betrugen. Laut Preqins 2019-Studie über alternative Anlagen in Europa hat Deutschland 58 Mrd. EUR in alternative Anlagen investiert. Der größte Sektor der alternativen Anlagen in Deutschland sind Private Equity (außerbörsliches Eigenkapital) und Risikokapital mit einem Anteil von 23,4 %. Es folgen Immobilien (13,5 %), Hedgefonds (12,2 %), Infrastruktur (5,1 %) und private Kredite (2,9 %). Pro Erwachsenem beträgt die Investition Deutschlands in alternative Anlagen etwa 1.248 EUR. Zum Vergleich: In der Schweiz werden rund 60 Mrd. EUR für alternative Anlagen verwaltet. Hedgefonds sind mit 24,9 % das attraktivste Anlageinstrument für Schweizer Anleger. Es folgen Private Equity und Risikokapital (14,4 %), Infrastruktur (12,3 %), private Kredite (5,0 %) und Immobilien (2,1 %). Pro erwachsenem Kopf belaufen sich die Investitionen der Schweiz in alternative Anlagen auf etwa 12.212 EUR. Trotz der geringeren Anzahl potenzieller Krypto-Investoren in der Schweiz ist

der Investitionsbetrag pro erwachsenem Kopf in alternative Anlagen in der Schweiz 10x höher als in Deutschland. Dies ist ein Beweis dafür, dass Schweizer Investoren möglicherweise größeren Appetit auf digitale Vermögenswerte haben.

In den USA haben einige institutionelle Anleger bereits in Finanzprodukte investiert, die ihnen Zugang zu digitalen Vermögenswerten verschaffen. Zwei Pensionsfonds in Virginia, darunter das Fairfax Police Officer’s Retirement System und das Employees’ Retirement System, investierten im Oktober 2019 55 Mio. USD (46,2 Mio. EUR) in den Kryptowährungsfonds von

Morgan Creek. Die Yale University investierte 2018 in zwei Kryptowährungsfonds, darunter Andreessen Horowitz und der 400 Mio. USD (336 Mio. EUR) Fonds von Paradigm. Die Stiftung der University of Michigan investierte ebenfalls 3 Mio. USD (2,5 Mio. EUR) in den Andreessen Horowitz Kryptowährungsfonds. Andere Universitätsstiftungen wie Harvard, Stanford, Dartmouth, Massachusetts Institute of Technology (MIT) und die University of North Carolina haben über verschiedene Finanzprodukte in digitale Vermögenswerte investiert.

In diesem Abschnitt wird erörtert, wie Investoren in der DACH-Region tatsächlich Zugang zu Kryptowährungen erhalten, und es werden die beliebtesten Anlagevehikel für Krypto-Asset-Investitionen für professionelle Investoren in jeder Region hervorgehoben.

Finanzlandschaft in Deutschland

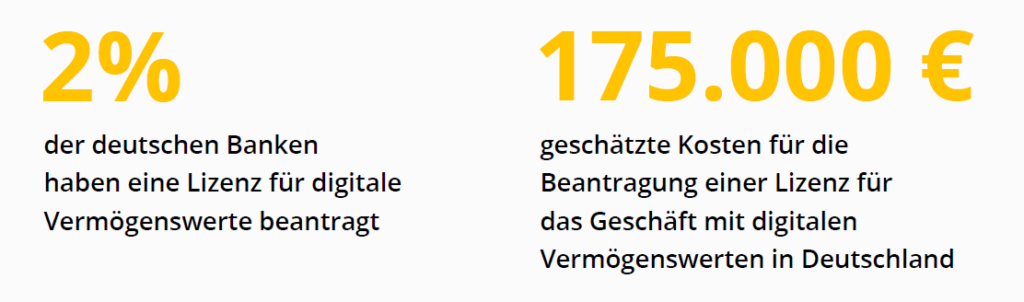

Die jüngsten Entwicklungen in Deutschland zeigen, dass die Finanzintermediäre stark in die Blockchain-Infrastruktur investieren. Anfang 2020 beantragten über 40 deutsche Finanzintermediäre eine Lizenz bei der BaFin, um digitale Vermögenswerte verwahren zu dürfen.1 Dies entspricht über 2 % der 1.800 deutschen Banken.2 Die Lizenz kostet etwa 175.000 EUR3, was darauf hindeutet, dass viele Banken darauf setzen, dass Blockchain-basierte Systeme zur Infrastrukturtechnologie der Finanzmärkte der Zukunft werden. Aus diesem Grund schafft der Gesetzgeber die notwendigen regulatorischen Voraussetzungen und beteiligt sich an Diskussionen, die den Finanzmarkt von morgen entscheidend prägen werden. Bei der Entwicklung des notwendigen regulatorischen Rahmens für digitale Vermögenswerte fallen zwei Aspekte auf. Zum einen wurde im Dezember 2019 die Krypto-Vermögensverwahrung als Finanzdienstleistung in das Kreditwesengesetz (KWG) aufgenommen und bedarf daher seit dem 1. Januar 2020 der Genehmigung durch die Finanzmarktaufsicht BaFin. Zweitens hat der deutsche Gesetzgeber im August 2020 einen Gesetzesentwurf veröffentlicht, der die Abschaffung des obligatorischen papierbasierten Zertifikats für Wertpapiere vorsieht. Diese Entwicklung kann als revolutionär angesehen werden — bedeutet sie doch den Bruch mit einem über hundert Jahre alten System.

Doch neben der regulatorischen Entwicklung sind Unternehmen, die aktiv Produkte und Dienstleistungen anbieten, die Grundlage dafür, die Einführung der Blockchain-Technologie voranzutreiben. Aus diesem Grund geben wir einen Überblick über die Unternehmen in Deutschland, die institutionellen Anlegern den Zugang zu Krypto-Vermögenswerten wie Bitcoin und Ethereum ermöglichen. Die Analyse zeigt, dass der derzeitige Markt bereits stärker fragmentiert ist, als man denkt.

Der deutsche Gesetzgeber hat einen regulatorischen Rahmen geschaffen, der es Finanzinstituten ermöglicht, in Krypto-Vermögenswerte zu investieren. Gleichzeitig haben auch mehrere Unternehmen und Banken die entsprechende technische Infrastruktur für den professionellen Handel von Bitcoin & Co. geschaffen. In der Summe führt dies zu einem erhöhten und differenzierteren Angebot rund um Krypto-Vermögenswerte. Zu den Finanzdienstleistungen im Kryptosegment gehören seit einiger Zeit Instrumente, die beispielsweise den Preis von Bitcoin oder Marktplätzen für Kleinanleger widerspiegeln. Jetzt entstehen jedoch vollständig regulierte Handelsplätze für professionelle Anleger wie BSDEX. Außerdem etablieren sich einige Banken als BaaS-Plattform. So stellen beispielsweise die Solarisbank AG und das Bankhaus von der Heydt anderen Finanzinstituten die regulatorische und technologische Infrastruktur zur Verfügung, um ihren Kunden den Zugang zu Krypto-Vermögenswerten zu ermöglichen. Angesichts der Tatsache, dass die BaFin noch in diesem Jahr erste Lizenzen für die Krypto-Verwahrung erteilen wird, ist es spannend zu sehen, wie sich der Markt entwickelt.

Wie interessant ist also der deutsche Zielmarkt für professionelle Investoren und wie unterscheidet er sich von dem in Österreich oder der Schweiz? Dieser Frage werden im nächsten Teil dieser Reihe nachgehen, wobei besonders der Schweizer Markt ein wichtiges Beobachtungsobjekt darstellt.

Bei diesem Artikel handelt es sich um einen Ausschnitt aus dem über 70 Seiten umfassenden Forschungsbericht Discovering Institutional Demand for Digital Assets, der vom Crypto Research Report und Cointelegraph Consulting mitherausgegeben wird. Der Bericht wurde von acht Autoren erstellt und von SIX Digital Exchange, BlockFi, Bitmain, Blocksize Capital und Nexo unterstützt.