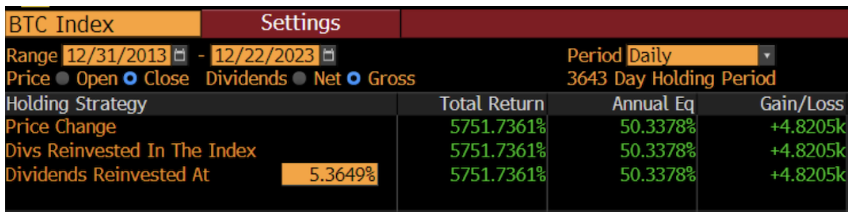

In der dynamischen und oft unvorhersehbaren Welt der Kryptowährungen hat sich Bitcoin als herausragender Akteur erwiesen, der im Laufe der Jahre bemerkenswerte Resilienz und Rentabilität demonstriert hat. Trotz erheblicher Preisschwankungen und Kritik ist es Bitcoin gelungen, eine Aufwärtstendenz beizubehalten und sich als tragfähiges Anlagegut für Investitionsportfolios zu beweisen. Mit einer annualisierten Rendite von 50% seit 2014 und einer Gesamtrendite von 5.751,74% hat Bitcoin nicht nur seine Tiefpunkte überwunden, sondern auch traditionelle Anlageoptionen deutlich übertroffen. Dieser Artikel untersucht die verschiedenen Vorteile der Einbeziehung von Bitcoin in ein traditionelles Anlageportfolio und stützt sich dabei auf aktuelle Forschungen und Datenanalysen, um Einblicke in optimale Allokationsstrategien und die potenzielle Auswirkung auf die Portfolioleistung zu geben.

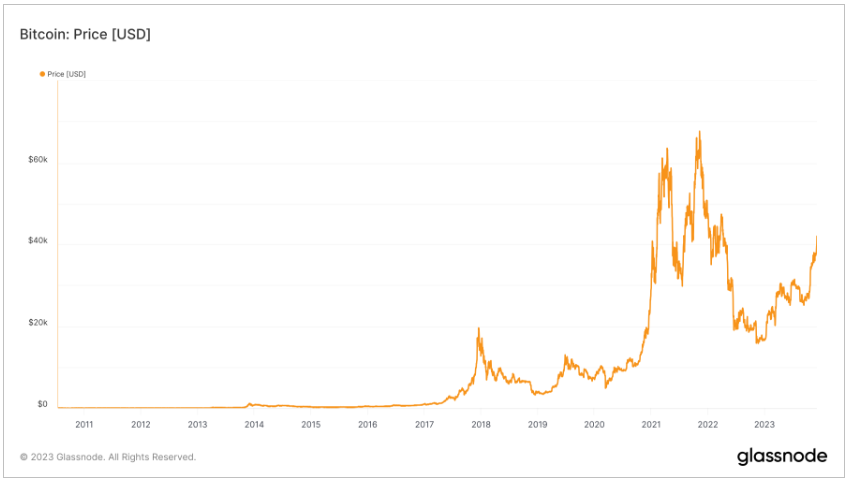

Im Jahr 2023 erlebte Bitcoin eine Erholungsphase. Bitcoin erhält oft Medienberichte in Bezug auf seine Preisvolatilität. Der Wert von Bitcoin hat seit seiner Einführung im Jahr 2009 tatsächlich dramatisch geschwankt. Gelegentliche Zusammenbrüche haben den Vorwurf nach sich gezogen, dass Bitcoin ein Schneeballsystem ist. Insgesamt gab es jedoch einen soliden Aufwärtstrend und das Asset hat sich von Preisrückgängen erholt. Bitcoins annualisierte Rendite betrug seit 2014 50% pro Jahr und eine Gesamtrendite von 5.751,74%, wie Bloomberg berichtet. Daten, die bis 2010 zurückreichen, zeigen eine beeindruckende jährliche Rendite von 230% für Bitcoin. Das ist zehnmal so viel wie der Nasdaq 100 Index, der zweitbeste Performer. Im Vergleich dazu erzielten große US-Aktien eine jährliche Rendite von 14%, Hochzinsanleihen wuchsen um 5,4% und Gold erzielte in demselben Zeitraum Renditen von 1,5%.

Die annualisierte Rendite von Bitcoin beträgt seit 2014 50%

Die Einbeziehung von Bitcoin in ein traditionelles Anlageportfolio kann die Performance auf verschiedene Weisen verbessern. Dies sind die Hauptvorteile, die in den folgenden Abschnitten behandelt werden:

- Verbesserte Leistung: Analysen deuten darauf hin, dass kleine Investitionen in Bitcoin im Vergleich zu anderen Vermögenswerten einen positiven Einfluss auf risikobereinigte Renditen haben können.

- Diversifikation: Bitcoin ist für seine geringe Korrelation mit traditionellen Märkten bekannt. Dies kann überlegene risikobereinigte Renditen ermöglichen.

- Absicherung gegen Inflation: Anleger könnten aus verschiedenen Gründen daran interessiert sein, ihrem Portfolio Bitcoin hinzuzufügen. Diese Gründe beinhalten z.B. die Absicherung gegen Inflation und globale finanzielle Unsicherheit. Das liegt an Bitcoins Eigenschaften als knappe, sichere und preiselastische digitale Ware, die auch Portabilitätsfunktionen hat, die es ähnlich wie Geld funktionieren lassen.

Jeder dieser Punkte deutet auf verschiedene Weisen hin, wie die Einbeziehung von Bitcoin in ein traditionelles Anlageportfolio seine Leistung beeinflussen kann. Der Gesamteinfluss auf das Portfolio eines Individuums kann durch mehreren Faktoren variieren. Dazu gehören der Anteil von Bitcoin, die Zusammensetzung des restlichen Portfolios und die breiteren wirtschaftlichen und markt-spezifischen Bedingungen. Es ist ratsam, dass Anleger ihre eigene Risikotoleranz und Anlageziele sorgfältig berücksichtigen. Sie sollten vielleicht Finanzberater konsultieren, bevor sie die Entscheidung treffen, Bitcoin in ihr Portfolio aufzunehmen.

Bitcoin-Preis 2010 – 2023

Um den statistischen Einfluss der Hinzufügung von Bitcoin zu einem traditionellen Portfolio zu verstehen, hat die Forschungsabteilung von Cointelegraph die 2020 Bitwise-Studie „The Case for Crypto in an Institutional Portfolio“ nachgebildet. Diese wurde später im 2023 Bitwise-Bericht „Bitcoin’s Role in a Traditional Portfolio“ aktualisiert. Mit den aktuellsten Daten beantworten die Forscher von Cointelegraph drei Schlüsselfragen, die Anleger stellen, wenn sie einen Teil ihres Portfolios Bitcoin zuweisen:

- Wie viel Bitcoin sollte einem Portfolio hinzugefügt werden?

- Wie lange sollte die Position gehalten werden, bevor sie verkauft wird?

- Wie oft sollte das Portfolio neu ausbalanciert werden?

In der folgenden Analyse betrachten wir die rollierende kumulative Rendite für den Zeitraum zwischen dem 1. Januar 2014 und dem 13. November 2023. Wir betrachten rollierende Analysen als vorteilhaft, da sie Bedenken hinsichtlich der Auswahl bestimmter Zeiträume ansprechen. Sie bieten ein umfassenderes Verständnis darüber, wie häufig und signifikant eine Bitcoin-Zuteilung ein Portfolio unter verschiedenen Marktbedingungen beeinflusst. Bei rollierenden Analysen setzen wir eine bestimmte Haltedauer fest (ein Jahr, zwei Jahre oder drei Jahre). Dann untersuchen wir jede mögliche Haltedauer dieser Länge innerhalb unserer Daten. Die Musterportfolios weisen bis zu 60% auf den Vanguard Total World Stock ETF (VT), bis zu 40% auf den Vanguard Total Bond Market ETF (BND) und einen Bereich von 0 bis 10% auf Bitcoin zu. Bei der Analyse wurde der drei-monatige Treasury-Satz von 5,45% als risikofreie Rate verwendet.

Die Aufnahme von Bitcoin in ein traditionelles Anlageportfolio bietet eine einzigartige Möglichkeit, die Gesamtleistung zu verbessern, die Anlagebestände zu diversifizieren und gegen Inflation und wirtschaftliche Unsicherheiten abzusichern. Die überzeugenden Daten und Forschungsergebnisse, die in diesem Artikel präsentiert werden, unterstreichen das Potenzial von Bitcoin als strategisches Anlagegut, das positiv zu risikobereinigten Renditen beitragen kann. Obwohl die Entscheidung, einen Teil des Portfolios in Bitcoin zu investieren, mit sorgfältiger Berücksichtigung der individuellen Risikotoleranz und Anlageziele getroffen werden sollte, legen die Beweise nahe, dass selbst bescheidene Zuweisungen signifikante Vorteile bringen können. Da sich die Finanzlandschaft weiterentwickelt, wird die Rolle von Bitcoin in Anlageportfolios wahrscheinlich an Bedeutung gewinnen und den Anlegern neue Wege zur Erreichung ihrer finanziellen Ziele bieten.