Das Schlagwort “Tokenisierung” kursiert nun bereits seit einigen Jahren durch den Äther. Nicht nur die Crypto-Community hat erkannt, dass durch den Einsatz Blockchain-basierter Token eine digitale Abbildung nahezu aller Vermögenswerte zumindest in den Bereich des Möglichen rückt.

In unserer Beratungspraxis haben wir eine Vielzahl solcher Projekte begleitet. Mit diesem Beitrag möchten wir einen Überblick bieten, welche Modelle der Tokenisierung in der Praxis gängig sind, welche Alternativen darüber hinaus bestehen und welche rechtlichen und auch steuerlichen Überlegungen zu beachten sind. (1)

Was ist Tokenisierung?

Auch wenn wir Gefahr laufen, Eulen nach Athen zu tragen, so möchten wir dennoch für jene Leser, die sich möglicherweise erstmals damit befassen, kurz zusammenfassen, was Tokenisierung eigentlich bedeutet. Im Allgemeinen versteht man darunter den Vorgang, für bestimmte reale Vermögenswerte ein digitales Abbild auf der Blockchain zu schaffen. Häufig sind dies Wertpapiere, Zahlungsmittel, Unternehmens- oder Projektbeteiligungen, Darlehen, Edelmetalle oder auch Anteile an Immobilien.

Die Tokenisierung erfüllt dabei in der Regel zwei verschiedene Funktionen. Einerseits fällt die Notwendigkeit für bestimmte Intermediäre weg, was hilft, Transaktionskosten einzusparen. Andererseits können auf diese Weise illiquide Vermögenswerte einfach handelbar gemacht werden.

Funktionen der Tokenisierung

- Reduzierung notwendiger Intermediäre

- Liquiditätssteigerung von Vermögenswerten

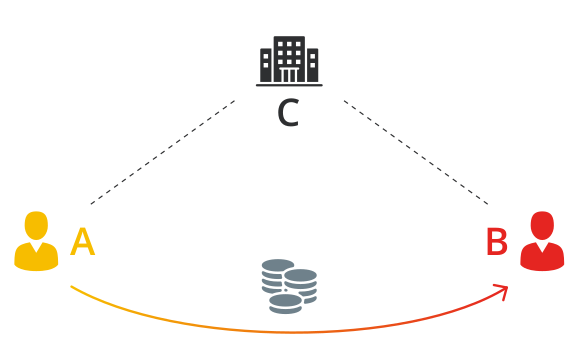

Die erste Funktion der Tokenisierung betrifft also die Reduzierung notwendiger Intermediäre. Dies ist vor allem bei der Ausgabe von tokenisierten Wertpapieren ein Aspekt. Anders als bei klassischen Emissionen am Kapitalmarkt sind weder eine Zahlstellenbank, noch

eine Hinterlegungsstelle oder sonstige Intermediäre erforderlich. Das geldsuchende Unternehmen emittiert die tokenisierten Wertpapiere (oder auch ‘Werttoken’) direkt an den kapitalgebenden Investor. Dieser hält Werttoken selbst in seiner eigenen Wallet.

Die zweite Funktion der Tokenisierung betrifft die Möglichkeit, illiquide Vermögenswerte liquid zu machen, also für den einfachen und raschen Handel vorzubereiten. Ein physischer Goldbarren oder auch Anteile an einem Zinshaus sind eben schwieriger zu handeln als etwa ein Token.

Die Grenzen des bei der Tokenisierung Möglichen werden im Wesentlichen von wirtschaftlichen, steuerlichen und bilanziellen Überlegungen vorgegeben. Steht fest, welcher Vermögenswert tokenisiert werden soll, und sind auch steuerliche und bilanzielle Fragen geklärt, steht der Umsetzung in der Regel nichts im Wege. Erforderlich ist dafür Zweierlei.

In einem ersten Schritt wird in technischer Hinsicht das digitale Abbild des Vermögenswerts erzeugt: Auf einer beliebigen Blockchain wird ein Smart Contract veröffentlicht, der die gewünschte Anzahl an Token herstellt und verwaltet. In der Praxis kommt dafür am Häufigsten die Ethereum-Blockchain zum Einsatz. Die auf diese Weise selbstgeschaffenen Token sollen später den gewünschten Vermögenswert digital repräsentieren.

In einem zweiten Schritt ist diese digitale Abbildung mit dem realen Vermögenswert zu verknüpfen. Dieser zweite Schritt — die Schnittstelle zwischen digitaler und realer Welt — stellt die eigentliche Herausforderung dar. Im Ergebnis soll der Inhaber eines Tokens so gestellt werden, dass er einen in der realen Welt unter allen Umständen durchsetzbaren Anspruch auf den tokenisierten Vermögenswert hat. Der rechtliche Schutz des Tokeninhabers muss bei der Strukturierung des Vorhabens dabei die oberste Priorität genießen, möchte man aus dem gegenwärtigen Trend zur Tokenisierung auch einer langfristigen und nachhaltigen Entwicklung den Weg ebnen.

Schritte zur Tokenisierung

- Erzeugung der Token auf einer Blockchain

- Verknüpfung mit dem Vermögensgegenstand

How is an asset linked to a token?

Die rechtlich sichere Verknüpfung von digitalem Token und realem Vermögenswert ist also der Kern der Tokenisierung. Wie dies umgesetzt wird, hängt davon ab, um welchen Vermögenswert es sich konkret handelt und nach welchem Recht die Tokenisierung vorgenommen wird. Es macht also einen Unterschied, ob das Recht von Österreich, oder beispielsweise Liechtenstein, Deutschland, der Schweiz oder ein anderes Recht gewählt wird. Da unsere Expertise im österreichischen Recht liegt, stellen wir die Ansätze unter dem österreichischen Recht vor.

Modell 1: Unmittelbare Verknüpfung von Recht und Token

Handelt es sich um ein Forderungsrecht, wie dies etwa bei Wertpapieren, Zahlungsmitteln oder Darlehen der Fall ist, so kann in der Regel das Forderungsrecht mit dem Token unmittelbar verknüpft werden. Für die Ausübung des Rechts ist sodann die Inhaberschaft des Tokens notwendig. Zur Übertragung des Forderungsrechts wird der Token auf der Blockchain an eine andere Person übertragen. Wer den Token besitzt, der ist Gläubiger der Wertpapier-, Zahlungs-, oder Darlehensforderung. Erreicht wird dies durch entsprechende Klauseln in der vertraglichen Vereinbarung zwischen den Parteien.

Ob auch bereits existierende Forderungen tokenisiert werden können, hängt von der zwischen den Parteien zuvor getroffenen Vereinbarung ab. Möchte der Schuldner bestehende Verbindlichkeiten tokenisieren – also seine eigenen Schulden –, so ist dafür in der Regel die Zustimmung aller Gläubiger notwendig. Möchte ein Gläubiger hingegen eine bestehende Forderung tokenisieren, so kann dies unter Umständen auch ohne Mitwirkung des Schuldners möglich sein.

Modell 2: Zwischenschaltung eines Treuhänders

Sollen nicht nur einfache Forderungsrechte tokenisiert werden, sondern eine echte Eigentümerposition, oder ist für die Übertragung des Rechts eine bestimmte Form vorgeschrieben — ist zB ein schriftlicher Vertrag notwendig — so muss etwas tiefer in die juristische Trickkiste gegriffen werden. Zu denken ist an die Tokenisierung greifbarer Gegenstände wie etwa Warenbestände, Edelmetalle, Anteile an Immobilien oder auch Beteiligungenan Unternehmen.

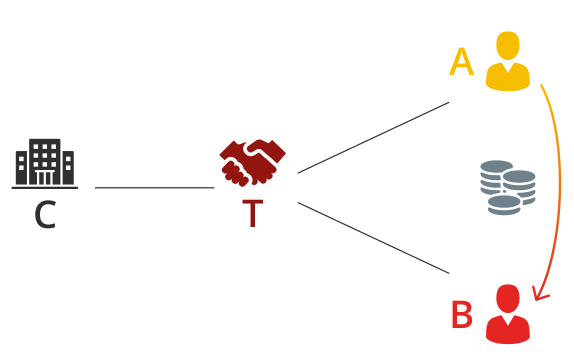

In diesen Fällen kann es notwendig sein, eine Treuhandkonstruktion zu wählen, wobei auch hier — je nach Erfordernis — zwei unterschiedliche Varianten in Betracht kommen. In der ersten Variante (Modell 2.A) vermittelt ein Treuhänder (T) direkt die Eigentümerposition. Der Treuhänder besitzt zB physische Goldbarren für die Tokeninhaber (A und B). Im Zusammenhang mit einem Beispiel zur Tokenisierung von Realgütern wie Edelmetallen oder Zinshausanteilen weiter unten gehen wir näher auf diese Konstruktion ein.

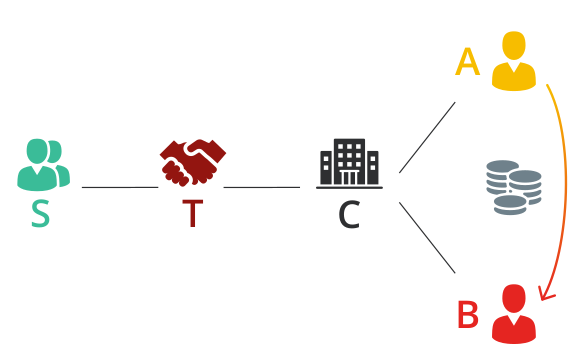

In der zweiten Variante (Modell 2.B) stellt der Treuhänder (T) lediglich indirekt sicher, dass das Unternehmen (U) ein bestimmtes Versprechen auch tatsächlich einhalten kann. Diese Variante ist gerade bei der Tokenisierung von Verwendungszusagen relevant (siehe dazu auch weiter unten). In der Regel ist für die Einhaltung dieses Versprechens nämlich die Mitwirkung der Eigentümer (S) notwendig. In solchen Fällen wird der Treuhänder zum Gesellschafter des Unternehmens bestellt. Dies ist vor allem bei Gesellschaftsformen interessant, die kein genehmigtes Kapital kennen.

Achtung: Nicht jede Rechtsordnung ist gleich. Während etwa das österreichische Recht gut für die vorgestellten Arten der Tokenisierung gerüstet ist, und in Liechtenstein sogar ein eigenes Gesetz zur Tokenisierung von Vermögenswerten geschaffen wurde, weicht die Rechtslage in anderen Ländern möglicherweise davon ab. In vielen Fällen kann jedoch mit einer Rechtswahlklausel österreichisches oder auch liechtensteinisches Recht zur Anwendung gebracht werden, um diese günstigen Rechtsordnungen für sich zu nutzen, auch wenn das Unternehmen nicht in Österreich oder Liechtenstein ansässig ist.

Bei diesem Artikel handelt es sich um einen Ausschnitt aus dem über 90 Seiten umfassenden Security Token Report 2021, der vom Crypto Research Report und Cointelegraph Consulting mitherausgegeben wird. Der Bericht wurde von dreizehn Autoren erstellt und von Crypto Finance, Blocklabs Capital Management, HyperTrader, Ten31 Bank, Stadler Völkel Rechtsanwälte, Riddle&Code, Coinfinity, Bitpanda Pro, Tokeny Solutions, AlgoTrader, und Elevated Returns unterstützt.