In der sich entwickelnden Landschaft der Anlagestrategien hat die Integration von digitalen Vermögenswerten wie Bitcoin in traditionelle Portfolios erhebliches Interesse und Diskussionen unter den Anlegern ausgelöst. Diese Analyse wagt sich in den Bereich des Portfoliomanagements und untersucht speziell die Auswirkungen der Einbeziehung von Bitcoin mit einer bescheidenen Allokation von 2,5 % auf die Gesamtperformance und die Volatilität eines traditionellen Anlageportfolios über fast ein Jahrzehnt, vom 1. Januar 2014 bis zum 23. November 2023.

Durch die Anwendung eines akribischen Ansatzes, der die dreijährigen rollierenden kumulativen Renditen Tag für Tag untersucht, beleuchtet diese Studie die Ergebnisse verschiedener Rebalancing-Strategien – oder deren Fehlen – bei der Verbesserung der Portfoliorenditen bei gleichzeitigem Risikomanagement. Durch die übersichtliche grafische Darstellung und die umfassenden zusammenfassenden Statistiken versucht unsere Untersuchung, wertvolle Einblicke in die optimale Integration von Bitcoin in diversifizierende Anlagestrategien zu geben und dabei die Zielkonflikte zwischen Renditemaximierung und Volatilitätskontrolle zu navigieren.

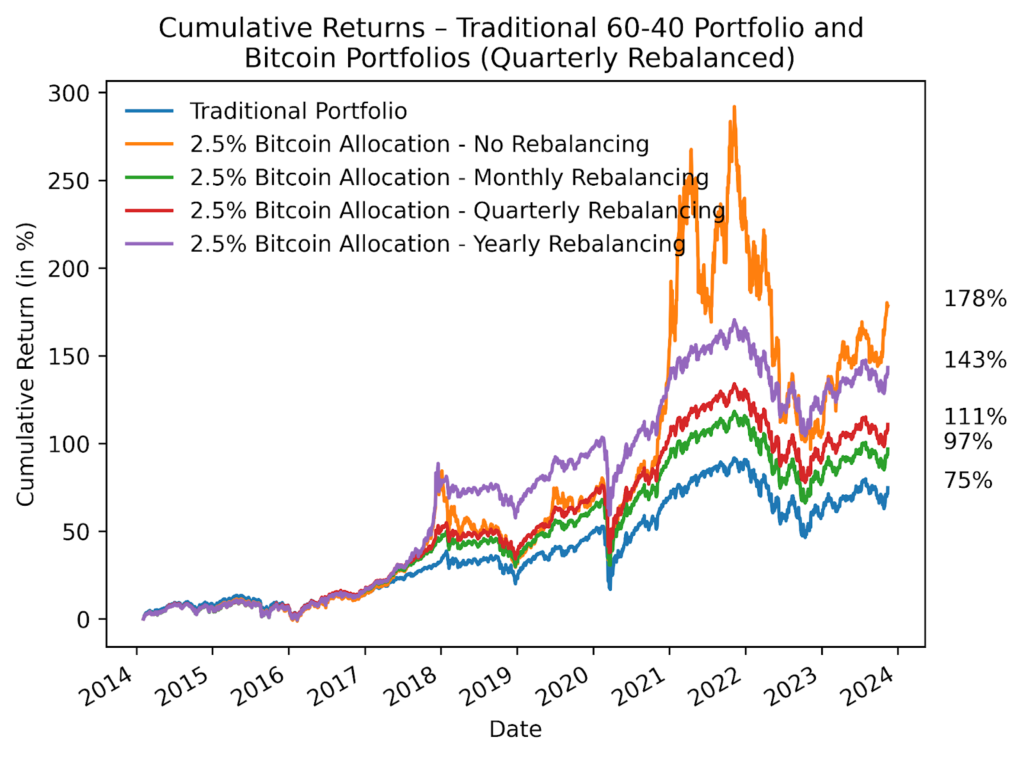

In der folgenden Analyse gehen wir von einer 2,5%igen Allokation in Bitcoin aus und betrachten die dreijährige rollierende kumulative Rendite für den Zeitraum zwischen dem 1. Januar 2014 und dem 23. November 2023. Das bedeutet, dass wir die kumulative Rendite für drei Jahre berechnen und uns dann Tag für Tag vorwärts bewegen. Wie in Abbildung 20 dargestellt, lieferte kein Rebalancing die besten Ergebnisse in der Vergangenheit, gemessen an der kumulativen Rendite.

Kein Rebalancing lieferte eine Rendite von 178% im Vergleich zu einem Portfolio ohne Bitcoin, das eine Rendite von 75% erzielte. Allerdings können Rebalancing-Strategien das Risiko reduzieren, insbesondere wenn sie mit unkorrelierten Vermögenswerten kombiniert werden. Historisch gesehen war die beste Rebalancing-Häufigkeit für Bitcoin jährlich (143%), gefolgt von vierteljährlich (111%), gefolgt von monatlich (97%). Dies zeigt im Wesentlichen, dass die besten Ergebnisse erzielt wurden, wenn man die Bitcoin-Position innerhalb des Portfolios so weit wie möglich atmen ließ.

>Abbildung 1: Vergleich der Rebalancing-Strategien für Bitcoin in einem traditionellen Portfolio

Quelle: Cointelegraph Research, Krypto Research Report

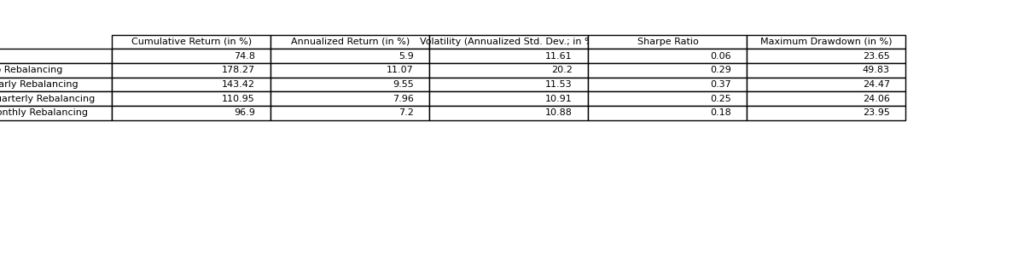

Das Diagramm mit den zusammenfassenden Statistiken zeigt, dass die Rebalancing-Strategie mit der geringsten Volatilität für Bitcoin monatlich mit einer annualisierten Standardabweichung von 10,88 war. Interessanterweise wies das traditionelle Portfolio ohne Bitcoin eine höhere Volatilität auf als ein Portfolio mit einer Bitcoin-Allokation von 2,5 % und monatlichem, vierteljährlichem oder jährlichem Rebalancing. Die Rebalancing-Strategie mit dem geringsten maximalen Drawdown war ebenfalls monatlich. Ein konservativer Ansatz für Bitcoin würde daher eine einstellige Bitcoin-Allokation mit einer monatlichen Rebalancing-Strategie beinhalten.

Alternativ könnten Anleger die Transaktionsgebühren vermeiden, die mit dem Verkauf von Bitcoin bei einem zeitlichen Auslöser wie einem Monat oder einem Quartal verbunden sind, und stattdessen eine Zielspanne festlegen, zwischen der sich die Bitcoin-Allokation bewegen soll. Sobald die Bitcoin-Allokation einen bestimmten Schwellenwert, z.B. 5 %, überschreitet, könnten die überschüssigen Bitcoin auf der Stelle oder mit gedeckten Kaufoptionen verkauft werden. Dynamische Rebalancing-Strategien für Bitcoin haben in der Vergangenheit besser abgeschnitten als zeitabhängige Strategien.

Abbildung 2: Zusammenfassende Statistik der Bitcoin-Rebalancing-Strategien

Quelle: Cointelegraph Research, Krypto Research Report

Die Untersuchung der strategischen Allokation von Bitcoin innerhalb traditioneller Portfolios offenbart eine nuancierte Landschaft, in der das Gleichgewicht zwischen Risiko und Ertrag heikel ist. Die empirischen Belege legen nahe, dass ein Laissez-faire-Ansatz bei der Neugewichtung von Portfolios, insbesondere bei Bitcoin, im Vergleich zu aktiveren Strategien zur Neugewichtung in der Vergangenheit bessere Renditen erzielt hat. Die Verlockung höherer Renditen geht jedoch nicht ohne das Gegenstück eines erhöhten Risikos einher, so dass die Häufigkeit des Rebalancings und Strategien zur Abschwächung der Volatilität eingehender geprüft werden müssen.

Besonders unterstreicht die Analyse die Wirksamkeit dynamischer Rebalancing-Strategien gegenüber ihren zeitabhängigen Pendants und bietet ein überzeugendes Argument für einen nuancierteren, schwellenwertbasierten Ansatz zur Verwaltung von Bitcoin-Allokationen. In diesem komplizierten Tanz der Zahlen und Marktbewegungen werden Anleger zu fundierten Entscheidungen geführt, die mit ihrer Risikotoleranz und ihren Anlagezielen übereinstimmen. Dies ist ein bedeutender Schritt nach vorn bei der anspruchsvollen Integration von Kryptowährungen in diversifizierte Portfolios.