Seit Dezember ist der Bitcoin-Preis um 69% von einem Höchststand von 19.224 USD auf einen Tiefststand von 5.920 USD gefallen.[1] Das letzte Mal, dass der Bitcoin-Preis prozentuell so stark nachgegeben hat, war nach der Kursrallye 2013, als er zum ersten Mal 1.000 US-Dollar pro Bitcoin erreichte. Während einer 411-tägigen Korrektur sank der Bitcoin-Preis um 87% von 1.163 US-Dollar am 30. November 2013 auf 152 US-Dollar am 14. Januar 2015. Der allgemeine Konsens in den Medien lautet nun, dass die derzeitige Abwärtsspirale das Platzen der Blase sei. Dieser Artikel erklärt, was eine Blase ist, warum einige führende Marktanalysten glauben, dass Bitcoin eine Blase ist, und warum sie Recht behalten könnten, falls Bitcoin sich nicht als Wertaufbewahrungsmittel oder Tauschmittel etabliert.

Was ist eine Finanzblase?

Vor dem 20. Jahrhundert gab es nur wenige Blasen. Die holländische Tulpenmanie in den 1630er Jahren, die britische Südseeblase von 1720 und die französische Mississippi-Kompanie der 1710er Jahre sind die am häufigsten genannten Beispiele früher Blasen. In jüngster Zeit wurde der Begriff „Blase“ für Zusammenbrüche mehrerer Finanzanlageklassen verwendet, darunter fallen etwa der Börsencrash der 1930er Jahre, die Deflation der japanischen Immobilienmärkte in den 1980er Jahren, der Zusammenbruch des asiatischen Finanzmarkts in den 1990er Jahren, die Internetblase und die Immobilienkrise der frühen 2000er Jahre, um nur einige Beispiele zu nennen.

Zwei Erklärungen für Blasen

1. Die Theorie des größeren Narren („bigger fool“) folgt aus Keynes’ Interpretation der Aktienmärkte als Schönheitswettbewerb.

Übermäßig optimistische Anleger kaufen überbewertete Vermögenswerte in der Hoffnung, sie an noch optimistischere Investoren verkaufen zu können, um Gewinne zu erzielen. Die Party geht zu Ende, wenn der größte Narr niemanden mehr findet, an den er den überbewerteten Vermögenswert verkaufen kann. Der größte Narr trägt den größten Verlust, sobald sich der finanzielle Wert der Anlage minimiert.

2. Die Herdenmentalität ergibt sich aus der Investment-Weisheit, dass der beste Indikator für den Preis von morgen der Preis von heute ist.

Wenn Kryptowährungen einem Aufwärtstrend folgen und dies seit einigen Jahren tun, warum sollte sich der Trend morgen umkehren? Wie jedoch alle Finanzmarktteilnehmer früher oder später lernen, lässt sich das Gesetz der Schwerkraft nicht aufheben. Wenn genügend Anleger zu der Überzeugung gelangen, dass die Fundamentaldaten des Vermögenswerts den Preis nicht rechtfertigen, platzt die Blase, und Anleger, die zum Höchststand gekauft haben, tragen den größten Verlust.

Üblicherweise wird eine Blase definiert als „ein Anstieg der Vermögenspreise, der durch die Fundamentaldaten des Vermögenswerts nicht gerechtfertigt ist“ sowie als ein „letztendliches Platzen, was dazu führt, dass die Preise scharf abfallen, bevor sie sich auf einem vernünftigeren Niveau stabilisieren“.[2] Um einen bekannten Bezugspunkt zu nennen: Während der „Internet-Blase“ schrumpften die Aktienpreise großer Technologieunternehmen um bis zu 86%, während zahlreiche Unternehmen vollständig Pleite gingen.[3]

Immer mehr akademische Literatur befasst sich mit den Ursachen, Auswirkungen und Indikatoren von Blasen. Soziologen und Verhaltensökonomen haben mehrere Erklärungen für Blasen vorgeschlagen, darunter die „Theorie des größeren Narren“ und die Herdenmentalität. Nach der ökonomischen Theorie handelt es sich bei Blasen um ein wiederkehrendes und schädliches Merkmal unseres Finanzsystems[4]; ein quantitativer Test zur Bestimmung, ob der Preis eines Vermögenswerts Blasen bildet, existiert jedoch nicht.

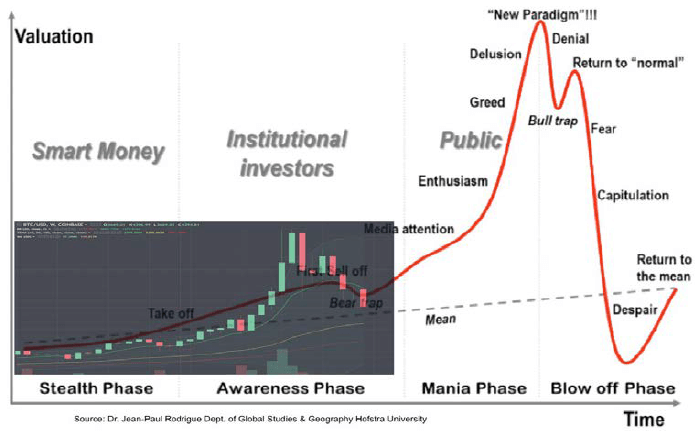

Nach Ansicht des Ökonomen Dr. Jean-Paul Rodrigue durchläuft eine Blase vier Phasen, beginnend mit einem Wertzuwachs. Kluge Anleger, die den Wert der Technologie erkennen, eröffnen Positionen. In der zweiten Phase fließt institutionelles Geld in den Markt, während die Smart-Money-Investoren ihre Positionen ausbauen. In der dritten Phase rücken die Medien auf den Plan, wobei jeder zu behaupten beginnt, dass die neuesten Gäste der Party „einfältig“ sind. An diesem Punkt realisieren kluge Anleger und institutionelle Investoren ihre Gewinne. Die letzte Phase ist durch einen Einbruch des Vermögenspreises gekennzeichnet, da die Anleger das Vertrauen in die Fundamentaldaten des Vermögenswerts verlieren.[5] Rodrigues Theorie ähnelt der Dow-Theorie, die die Grundlage der technischen Analyse bildet. Obwohl diese Beschreibung stark vereinfacht ist, kann sie als Leitfaden für die Entwicklung einer typischen Finanzblase dienen.

Phasen einer typischen Blase

Institutionelle Gelder sind bisher noch kaum in den Kryptomarkt geflossen. Man könnte also argumentieren, dass der Markt sich entweder noch in der Phase der intelligenten Anleger befindet oder aber die Phase der institutionellen Anleger übersprungen hat und eine „Bullenfalle“ bildet. Quelle: Dr. Jean-Paul Rodrigue.

Die 5 wichtigsten Gründe, warum Bitcoin von Analysten als Blase bezeichnet wird

Bitcoin wird in diversen Medien zunehmend als Synonym für die Tulpenblase der 1630er Jahre verwendet und dadurch wird die langfristige Nachhaltigkeit von Bitcoin stark angezweifelt. Der CEO von J.P. Morgan Chase, Jamie Dimon, bezeichnete Bitcoin als Betrügerei, als der Preis im September letzten Jahres auf 4.000 US-Dollar kletterte.[6] Vor kurzem erklärte Paul Krugman, dass es sich bei Bitcoin um eine größere Blase handle als bei der US-Immobilienkrise aus dem Jahr 2008. [7] Der exorbitante Anstieg des Bitcoin-Preises während der letzten fünf Jahre wird aus fünf Gründen als ungerechtfertigter Überschwang angesehen.

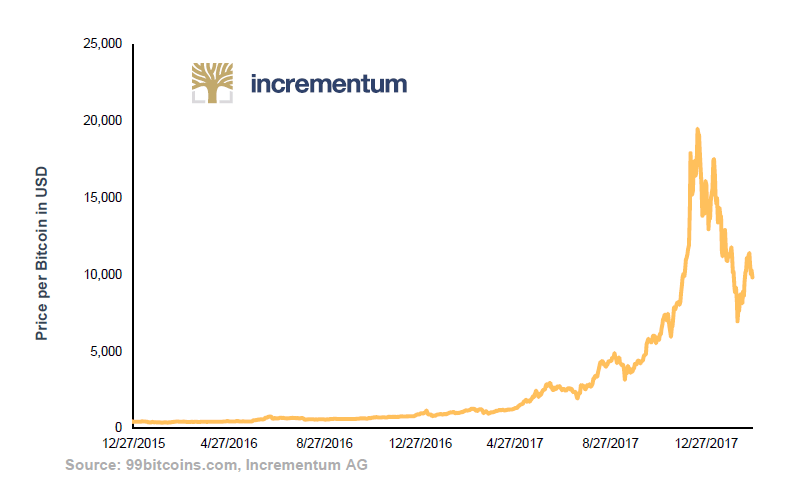

1.) Der Chart sieht aus wie der einer Blase

Im Jahr 2017 stieg der Bitcoin-Preis von etwa 1.000 auf 20.000 US-Dollar. Der Preisverlauf der letzten drei Monate ähnelt dagegen einer “schrumpfenden Blase“. Bei der Untersuchung empirischer Daten zu den Bitcoin-Preisschwankungen fanden die Ökonomen Eng-Tuck Cheah und John Fry heraus, dass eine Blase 48,7% der Preisbewegung erklären könnte.[8] Ähnliche Ergebnisse wurden von MacDonell (2014) und Garcia et al. (2014) veröffentlicht. Die folgende Abbildung zeigt den jüngsten Preisverfall, der das Blasenargument in den sozialen Medien erneut befeuert hat.

Erneuter Anlauf und Korrektur des Bitcoin-Preises

2.) Es gibt keine Anwendungsfälle für Bitcoin

Der ursprüngliche Zweck von Bitcoin war es, ein Tauschmittel zu sein, das nicht auf die Unterstützung einer Regierung angewiesen ist. Kritiker behaupten jedoch, dass ein neues Währungssystem unmöglich von ein paar Kryptografen aus Palo Alto geschaffen werden kann. Dieses Argument besteht aus zwei Teilen: erstens existiert für Bitcoin kein Anwendungsfall abgesehen von der Verwendung als Tauschmittel; zweitens ist Bitcoin keine greifbare Ware.

Die Befürworter des ersten Arguments behaupten, dass Fiat-Währungen wie der US-Dollar und der Euro Wert besitzen, weil die Regierungen sie decken und Steuern in diesen Währungen einheben. Auf ähnliche Weise besitzt Gold einen Wert, weil es in der Industrie Anwendung findet. Gemäß dieser Logik hat Bitcoin keinen Wert, da es in den meisten Rechts-ordnungen nicht zur Zahlung von Steuern benutzt werden kann und keine physische Verwendung hat. Das zweite Argument folgt aus dem Regressionstheorem der Öster-reichischen Schule der Nationalökonomie, das Ludwig von Mises formulierte. Das Regressionstheorem besagt, dass die heutige Kaufkraft von Fiatgeld auf der gestrigen Kaufkraft von Fiatgeld basiert, die sich wiederum letztendlich bis auf den Zeitpunkt zurückführen lässt, als Fiatgeld gegen Gold und andere Rohstoffe eintauschbar war.[9]

Die Theorie besagt, dass die Kaufkraft von Geld in eine Zeit zurückverfolgt werden kann, in der Geld nicht als Geld, sondern als Ware verwendet wurde. Die ursprüngliche Kaufkraft von Gold wurde auf dem freien Markt durch die Wechselwirkung von Angebot und Nachfrage bestimmt, da Gold direkt als Schmuck verwendet werden konnte. Da Bitcoin digitaler Natur ist, behaupten einige Analysten, dass seine Kaufkraft durch nichts gedeckt sei. Stattdessen würde der Preis hauptsächlich aufgrund von Spekulation steigen. Nach dieser Logik wird der Preis fallen, wenn sich die Spekulanten aus dem Markt zurückziehen, weil Bitcoin nicht generell akzeptiertes Zahlungsmittel wird noch in der Industrie nachgefragt wird, was seinen Marktpreis stützen könnte.

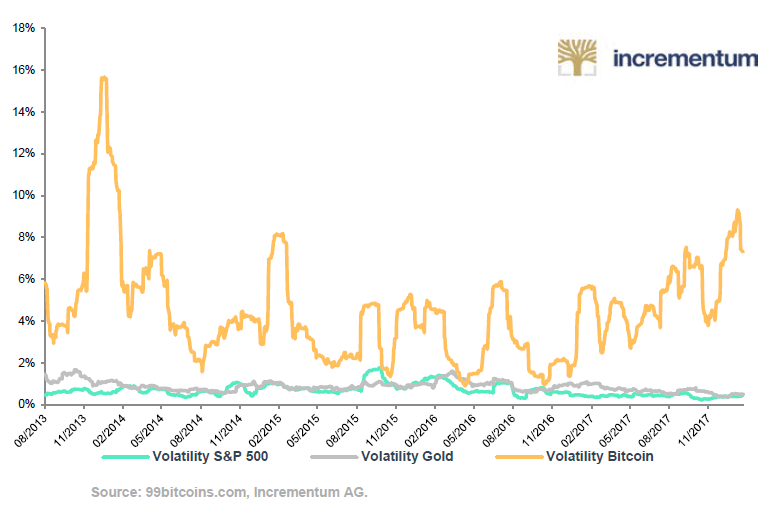

3.) Bitcoin besitzt die höchste Volatilität aller Anlageklassen

Der ursprüngliche Zweck von Bitcoin bestand darin, ein elektronisches Zahlungssystem zu sein. Kritiker behaupten, dass Bitcoin zu volatil ist, um als Wertaufbewahrungsmittel oder Recheneinheit zu fungieren. Daher sei Bitcoin eine Blase. Die Volatilität wird im Allgemeinen durch die Berechnung der Standardabweichung der Rendite des Assets ermittelt. Der Bitcoin Volatility Index verfolgt die Kursschwankungen von Bitcoin. Wie die folgende Abbildung zeigt, lag die rollierende 30-Tage-Volatilität im letzten Monat bei über 6%. Zur gleichen Zeit lag dasselbe Volatilitätsmaß bei Gold- und dem S&P 500 bei nur 1%.

Mehr Volatilität bedeutet mehr Risiko. Laut dieser Statistik ist Bitcoin ein wesentlich riskanteres Asset als Gold oder ein Indexinvestment in den S&P 500. Bitcoin weist eine vierteljährliche Korrektur in Höhe von 30% auf, während der S&P 500 seit seiner Einführung im Jahr 1929 zwölf Korrekturen von 30% oder mehr aufwies.[10] Das Hauptargument besteht darin, dass sich Bitcoin aufgrund seiner Volatilität nur schlecht als Geld eignet – und wenn es schlechtes Geld ist, worin besteht dann sein Wert?

Rollierende 30-Tage-Volatilität von Bitcoin, Gold und dem S&P 500 von 2013–2018

4.) Das Angebot ist unlimitiert

Ein weiterer prominenter Grund, warum Bitcoin als Blase bezeichnet wird, liegt darin, dass das Angebot an Kryptowährungen keine Grenzen kennt. Der Open-Source-Charakter und die Digitalität von Bitcoin ermöglichen es, zahllose neue Kryptowährungen kostenlos zu erschaffen. Wie im Kapitel über Krypto-Konzepte zum Thema Software-Forks erläutert wird, wurden alleine im letzten Jahr 19 Bitcoin-Hard-Forks durchgeführt, von denen einige den Bitcoin-Preis beeinflussten. Zusätzlich zu derartigen Hard-Forks können neue Token auf der Ethereum-Blockchain mit nur 66 Codezeilen erzeugt werden, wobei alle 66 Codezeilen aus Online-Quellen kopiert werden können. Es gibt sogar YouTube-Tutorials zum Erstellen neuer Kryptowährungen in weniger als sechs Minuten. Im Jahr 2017 wurden über 472 neue Kryptowährungen eingeführt. Folgt man diesem Gedankengang, so ist die Nachfrage nach Kryptowährungen größer als das Angebot. Da die Nachfrage jedoch begrenzt ist und das Angebot theoretisch unendlich, wird die Blase schließlich platzen und die Anleger Milliarden von Dollar verlieren.

5.) Eine bessere Technologie wird Bitcoin ersetzen

Bitcoin gibt es erst seit 2009. Die Technologie hat sich von einem kostenlosen und schnellen Zahlungssystem zu einem teuren und langsamen Zahlungssystem gewandelt. Bitcoin-Kritiker behaupten, dass Bitcoin, sofern es nicht aufgrund anderer Faktoren einbricht, von einer Kryptowährung mit überlegenen technologischen Eigenschaften verdrängt werden wird. Insbesondere handelt es sich dabei um eine Kryptowährung, die keine Milliarden von Dollar an Strom und Mining-Hardware pro Jahr verschlingt.[11] Außerdem sind Blockchain-Folgetechnologien wie Hashgraph und IOTA auf Blockchain-Konferenzen und -Meetups in aller Munde, weil sie das Bitcoin-Skalierungsproblem zu lösen versprechen. Die klügsten Köpfe der Welt arbeiten an der Entwicklung besserer Blockchains, denn die Erschaffung eines würdigen Bitcoin-Nachfolgers wird fürstlich entlohnt. Dass schnelle Autos langsame Pferdekutschen ersetzt und schlanke iPhones Nokia-Klötze verdrängt haben, verleitet manche zur Aussage, dass Bitcoin eine Blase ist und bald wieder verschwinden wird.

Checkliste für Spekulationsblasen

Der Asset-Preis schießt in die Höhe.

Der Bitcoin-Preis stieg 2017 um 1.900%. In den vergangenen fünf Jahren erzielte Bitcoin eine Anlagenrendite von 100.000%.

Kryptowährungen sind in aller Munde.

Sogar die US-amerikanische Sängerin Katy Perry trug Logos von Kryptowährungen auf ihren Nägeln, um ihre Begeisterung für das zu auszudrücken, was einige Investoren eine neue Anlageklasse nennen.

Leute hängen ihren Beruf an den Nagel, um Vollzeit-Investoren zu werden.

Tausende junge Leute kündigen ihren Job in der Hoffnung, #CryptoRich zu werden. Der 23-jährige Südkoreaner Eoh Kyong-hoon brach Bitcoin zuliebe sein Mathematikstudium ab: „Ich möchte nicht mehr Mathelehrer werden… Ich habe diesen Sektor [Kryptowährungen] über Monate hinweg mehr als zehn Stunden täglich studiert. Dabei wurde mir klar, dass das meine Zukunft ist.“

Anleger verschulden sich, um in das Asset investieren zu können.

„Wir haben gesehen, wie Hypotheken aufgenommen wurden, um Bitcoin zu kaufen. … Leute benutzen Kreditkarten, reizen ihren Dispokredit aus.” – Joseph Borg, Präsident der North American Securities Administrators Association.

Die Hauptursache von Finanzblasen

In den letzten 20 Jahren haben wir die Dot-Com-Blase erlebt, die Immobilienblase, und nun befinden sich Aktien- und Anleihemärkte nahe ihren Allzeithochs. Einige Skeptiker bezeichnen die aktuelle Wirtschaftslage als eine „Everything Bubble“, weil momentan fast jede Anlageklasse auf Allzeithochs notiert. Auf der ganzen Welt haben die Märkte Neuland betreten. In den USA erreichte der Dow Jones Industrial Average zum ersten Mal in der Geschichte 26.000 Punkte. Der Case-Shiller-Immobilienindex ist wieder auf dem Hoch von 2006. In Europa wurden Milliarden von Euro in Unternehmens- und Staatsanleihen investiert, die negative Renditen aufweisen.

Der Preisanstieg von Immobilien, Aktien, Anleihen (und Kryptowährungen) lässt sich jedoch kaum durch eine grundlegende Verbesserung der Wirtschaft erklären. Der ehemalige FED-Vorsitzende, Alan Greenspan, bezeichnete den Anstieg des Dow Jones seit Trumps Wahl um 44% und den Anleihenmarkt als Finanzblasen. Andere kritische Analysten wie Peter Schiff weisen regelmäßig darauf hin, dass die Industrienationen kein reales Produktivitätswachstum aufweisen. Während die Finanzmärkte brummen, scheint die Realwirtschaft noch immer ernsthafte Probleme zu haben.

Der Anstieg der Asset-Preise folgt keinem parallelen Anstieg der Wirtschaftstätigkeit; eine andere Variable korreliert allerdings stark damit: die Geldmenge. Im Laufe der Geschichte war vor jeder einzelnen Blase überschüssiges Geld vorhanden.

Was ist Geld und warum ist eine überschüssige Geldmenge schädlich?

Verschiedene Ökonomen haben beobachtet, dass überschüssiges Geld Finanzblasen auslöst; Ökonomen konnten sich jedoch nicht einmal auf eine einheitliche Definition von „Geld“ einigen. Die vorherrschende Geldtheorie besagt, dass Geld ein Tauschmittel, eine Recheneinheit und ein Wertaufbewahrungsmittel ist. Im Gegensatz dazu vertritt die Österreichische Schule der Nationalökonomie die Auffassung, dass der Hauptzweck des Geldes darin besteht, ein Tauschmittel zu sein, während seine Funktionen als Recheneinheit und Wertaufbewahrungsmittel zweitrangig sind.[12]

Definition von Geld

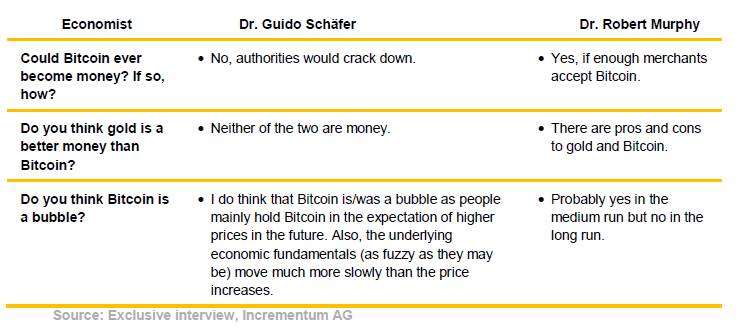

Wir haben zwei Ökonomen nach ihrer Definition von Geld gefragt: Dr. Guido Schäfer, Professor für Volkswirtschaftslehre an der WU Wien, und Dr. Robert Murphy, Juniorprofessor am Free Market Institute der Texas Tech University.

Prof. Schäfer: Um als Geld zu dienen, muss ein Objekt die Funktionen eines Tauschmittels, eines Wertaufbewahrungsmittels, einer Recheneinheit und eines gesetzlichen Zahlungsmittels erfüllen. Derzeit erfüllt Bitcoin diese Funktionen nur in einem derart begrenzten Umfang, dass es meiner Meinung nach nicht als Geld betrachtet werden kann.

Prof. Murphy: Mises argumentierte, dass Geld ein Tauschmittel sei, das innerhalb der Gesellschaft allgemein akzeptiert wird. Dies ist ein schwammiges Kriterium; die Trennlinie zwischen Geld und Nicht-Geld verläuft nicht sehr scharf. Daher behaupte ich, dass ein angemessener Test für Bitcoin und andere Kryptowährungen folgendermaßen aussieht: Wenn wir jemals an den Punkt gelangen, an dem die Leute in einer Gemeinschaft, die aus mindestens 1.000 Mitgliedern besteht, ausschließlich Kryptowährungen verwenden, um Zahlungen zu tätigen (wie Miete, Nebenkosten oder den Kauf von Lebensmitteln), dann wäre es eindeutig Geld.

Eine mögliche Interpretation, um diese beiden Ansichten der Wirtschaftstheorie in Einklang zu bringen, besteht darin, dass der Wert des Geldes aus jeder der genannten Geldfunktionen stammt. Zum Beispiel fragen manche Leute Geld nach, um es als Tauschmittel zu benutzen; andere verwenden Geld als Wertaufbewahrungs-mittel. Der Zweck eines Tauschmittels besteht im Austausch zweier Sachwerte gegeneinander; ein Tauschmittel muss jedoch nicht unbedingt ein Wertauf-bewahrungsmittel sein und umgekehrt. In seinen Grundsätzen der Volkswirtschafts-lehre argumentierte Carl Menger, dass bestimmte Güter wie Vieh, Tee und Sklaven als Tauschmittel dienten, während Edelmetalle, Juwelen und Perlen

als Wertaufbewahrungsmittel verwendet wurden. In frühen Agrargesellschaften wurden hauptsächlich Rinder als Tauschmittel eingesetzt, während Vermögen oftmals in Form von Salz gelagert wurde. Im Buch Österreichische Schule für Anleger erklären Taghizadegan et al. (2014), wie afrikanische Stammeshäuptlinge Elfenbein horteten, bevor es europäische Händler als Tauschmittel einsetzten.[13] Seit dem 17. Jahrhundert wurde Gold als Wertaufbewahrungsmittel in Clearinghäusern und Depots verwahrt, während die ausgestellten Urkunden (Kassa oder Tresorscheine) zum marktgängigsten Tauschmittel wurden.

Im bestehenden Finanzsystem wird das Geldangebot durch Kreditausweitung infolge künstlich niedriger Zinsen erhöht. Aufgrund der Struktur von Papiergeldsystemen sind Zentralbanken berechtigt, Geld aus dem Nichts zu erschaffen.[14] Ein großer Teil des neu erschaffenen Geldes fließt direkt in finanzielle Vermögenswerte, was die Preise dieser Vermögenswerte erhöht. Gleichzeitig fließt ein kleinerer Teil an Unternehmer und Kleinunternehmer, die ihre Betriebe erweitern wollen.[15]

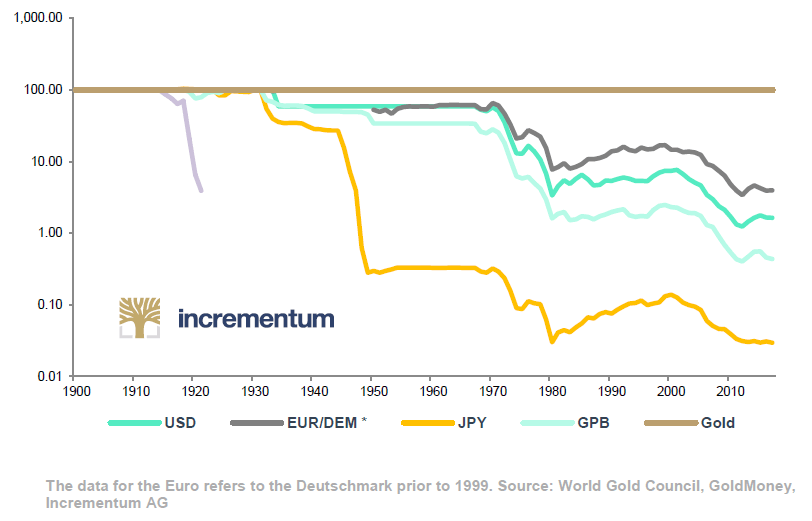

Indem die Notenbank neu gedrucktes Geld auf den Markt wirft, steigert sie nicht nur die Nachfrage nach finanziellen Vermögenswerten. Durch das Drucken von Geld entwertet sie auch die Währung. Jeder neu gedruckte Dollar verringert die Kaufkraft der anderen in der Wirtschaft zirkulierenden Dollar. Wenn Zentralbanken neues Geld erschaffen, erschaffen sie keine neuen Güter oder Dienstleistungen. Daher kann das neue Geld nur für das vorhandene Angebot an Waren und Dienstleistungen ausgegeben werden. Da die Nachfrage nach Gütern und Dienstleistungen bei gleichbleibendem Angebot steigt, kommt es zur Preisinflation. Aufgrund der inflationären Tendenz des Papiergeldsystems dienen solche Währungen nicht als zuverlässige langfristige Wertaufbewahrungsmittel. Gold gilt immer noch als das Wertaufbewahrungsmittel schlechthin. Wenn man Papierwährungen in Gold denominiert, könnte man eine andere Sicht auf die Langzeitstabilität von Fiatgeld gewinnen.

Fiatwährungen im Verhältnis zu Gold (logarithmische Skala)

Unter einem Papiergeldsystem kann der Normalbürger sein Geld zur Absicherung nicht mehr unter der Matratze aufbewahren. Sollte er es dennoch tun, wird die Preisinflation die Kaufkraft seiner Ersparnisse um 2 % bis 7 % pro Jahr verringern, wenn man von offiziellen bzw. inoffiziellen Berechnungen ausgeht. Permanente Geldentwertung hält vom Sparen ab und fördert Konsumausgaben für Autos, Kleidung und Urlaub. Sparwillige Menschen sind gezwungen, zusätzliches Risiko einzugehen, um die Kaufkraft ihrer Ersparnisse im Zeitverlauf zu erhalten. Anstatt ihr Geld auf Bankkonten anzusparen, sehen sich Sparer gezwungen, nach anderen langfristigen Wertanlagen wie Aktien, Anleihen und Immobilien Ausschau zu halten.

Das Hauptproblem besteht darin, dass Gelddrucken nur eine Kurzfriststrategie ist. Wenn die Kaufkraft einer Währung zu schnell schwindet, sinkt die Nachfrage nach dieser Währung. Bei einer Hyperinflation tendiert die Bereitschaft, die betroffene Währung zu halten, gegen Null. Infolgedessen wird die Währung wertlos. Ausweitungen der Geldmenge geschehen jedoch ständig. Die Harvard-Professoren Kenneth Rogoff und Carmen Reinhart untersuchten die vergangenen 800 Jahre unserer globalen Finanzgeschichte und stellten fest, dass Regierungen stets die Geldmenge ausweiten und dabei häufig so viel Geld drucken, dass das Vertrauen in das Geld einbricht.[16]

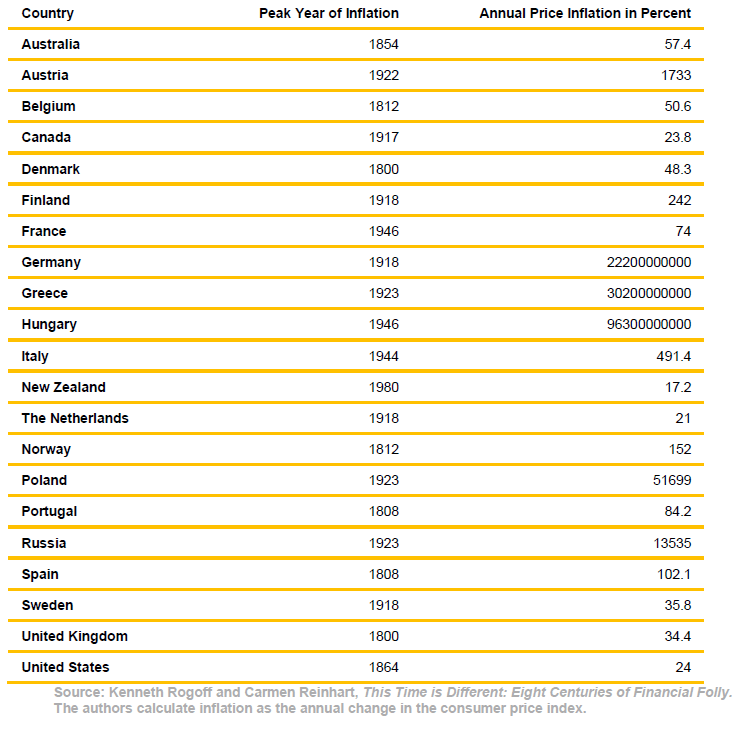

Die folgende Tabelle zeigt, dass 21 Staaten in Europa, Ozeanien und Nordamerika ihre Währungen zwischen 1800 und 2008 hoch oder hyperinflationär aufgebläht haben.

Schwerwiegende Inflationen in Europa, Nordamerika und Ozeanien von 1800 – 2008

Zusammenfassend lässt sich sagen, dass neu geschöpftes Geld als Folge einer Niedrigzinspolitik und begrenzte Möglichkeiten Geld zu sparen, dazu geführt haben, dass überschüssige Liquidität in der Wirtschaft vorhanden ist. Das überschüssige Geld muss irgendwo hinfließen. Gegenwärtig hat es sich seinen Weg in Aktien, Anleihen, Immobilien, Sammlerstücke und Kryptowährungen gebahnt. Wie bei allen Blasen in der Vergangenheit führt das Entfernen der Überschussliquidität dazu, dass die Blase verschwindet. Wenn die Notenbanken die Zinsen zu stark erhöhen, droht das nominale Wachstum der Finanzmärkte sich zu verlangsamen oder sogar umzukehren.

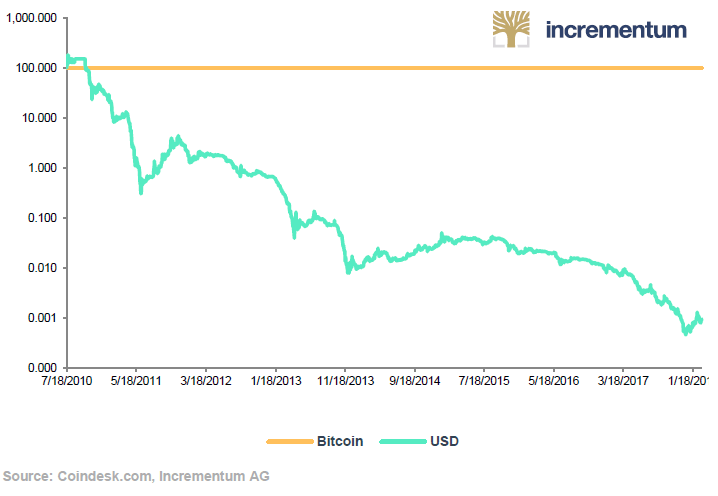

Warum Bitcoin doch keine Blase sein könnte

Ohne Zweifel machen die Niedrigzinspolitik und die Nachfrage nach einer sicheren Sparmöglichkeit einen Teil des Preisanstiegs von Bitcoin aus. Wenn die Notenbanken aufhören, die Kaufkraft der Fiatwährungen zu reduzieren, und Sparer in einem Umfeld positiver Realzinsen wie einst wieder zunehmend Sparbücher einrichten, wird ein großer Teil der Attraktivität von Bitcoin verschwinden. Im Gegensatz dazu wird der Bitcoin-Preis viel höher ausfallen, wenn sich Fiatwährungen weiterhin als ein schlechtes Sparinstrument erweisen. Warum Bitcoin keine Blase sein könnte, lässt sich allerdings vor allem durch seine technologischen Eigenschaften begründen, die es zu einem überlegenen Aufbewahrungs-mittel machen. Der Aufwärtstrend und die Spekulationen um Bitcoin rühren von seinem Potenzial her, ein globales und schwer regulierbares System zur Verwaltung von Sparvermögen zu sein, das nicht beschlagnahmt werden kann. Wie bei Gold ändert sich die Perspektive, wenn man den US-Dollar in Bitcoin denominiert. Wir gehen nicht davon aus, dass ein derartig starke Abwertung des Dollars gemessen in Bitcoin anhalten wird. Die starken Aufwertungen am anfängliche Lebenszyklus wären eher mit Seignorage-gewinnen zu vergleich. Jedoch würde der deflationäre Charakter von Bitcoin bedeuten, dass er im Verhältnis zu einem sich immer weiter aufblähenden US-Dollar (oder einem beliebigen anderen Fiatgeld) auch künftig strukturell aufwertet.

US-Dollar im Verhältnis zu Bitcoin (logarithmische Skala)

Die fünf Argumente, warum Analysten Bitcoin als eine Blase bezeichnen, lassen sich entkräften. Erstens ist es richtig, dass der Bitcoin-Preis stark schwankt; dies bedeutet jedoch nicht, dass Bitcoin keine gute Investition ist. Um den Einstieg beim Allzeithoch zu vermeiden, investiert der Anleger jeden Monat einen kleinen Betrag in Kryptowährungen, um einen günstigeren durchschnittlichen Einstiegspreis zu erreichen. Diese Strategie wird üblicherweise als Durchschnittskosten-Methode bezeichnet. Hochvolatile Assets besitzen den Vorteil, dass eine geringe Position im Portfolio einen starken Einfluss auf die Gesamtperformance hat. Bei korrekter Wahl der Größe kann ein Sparer/Investor die Volatilität dadurch wesentlich besser handhaben. Das zweite Argument, dass Bitcoin keinen Wert besitzt, weil es keine Anwendungen hat und somit nutzlos ist, fällt bei näherer Betrachtung ebenfalls in sich zusammen. Der Begründer der Österreichischen Schule und Ökonom des 19. Jahrhunderts, Carl Menger, betonte stets, dass der Wert jeden Gutes subjektiv ist. Jeder Mensch wertschätzt Bitcoin aus einem anderen Grund. Der Marktpreis steht stellvertretend für die Informationen

über die individuellen Präferenzen der Verbraucher in einer Gesellschaft. Wenn ein Bitcoin 10.000 US-Dollar kostet, bedeutet dies, dass viele Leute auf der ganzen Welt Bitcoin schätzen, obwohl es kein physisches Gut ist. Das dritte Argument, dass Bitcoin die volatilste Anlageklasse ist, kann auch nicht als Nachweis dafür dienen, dass Anleger Bitcoin vermeiden sollten. Viele Anleger suchen sich volatile Anlageklassen für aktive Handelsstrategien.

Viertens, jeder Analyst oder Ökonom, der behauptet, dass das Angebot an Kryptowährungen unendlich ist, versteht die Technologie nicht vollständig. Das Erstellen von Kryptowährungen durch Kopieren und Einfügen von Codes ist kostenlos und kann dazu dienen, die Verfügbarkeit von Kryptowährungen zu erhöhen. Eine neue Kryptowährung zu erstellen bedeutet jedoch nicht, dass diese auch automatisch ein Netzwerk von Nutzern umfassen wird. Die Schaffung eines Benutzernetzwerks erfordert knappe Ressourcen wie Kapital und Arbeit. Obwohl das Angebot an Kryptowährungen technisch unbegrenzt ist, ist das Angebot an globalen Kryptowährungs-Netzwerken begrenzt.

Das letzte Argument, dass Bitcoin durch eine bessere Technologie ersetzt wird, ist wohl das gewichtigste Argument gegen Bitcoin. Bei Bitcoin handelt es sich jedoch um ein Open-Source-Projekt. Viele Entwickler weisen darauf hin, dass der Bitcoin-Code angepasst werden kann, um Verbraucherpräferenzen widerzuspiegeln. Wenn eine andere Kryptowährung, z. B. Bitcoin Cash, Bitcoin überholen sollte, kann das Bitcoin-Original die Funktionen von Bitcoin Cash bei Bedarf übernehmen.

Drei mögliche Szenarien

Bitcoin wurde entworfen, um drei Geldfunktionen zu erfüllen: Wertaufbewahrung, Tauschmittel und Recheneinheit. Seine inhärente Knappheit verbannt das Problem einer überbordenden Geldmenge und der damit einhergehenden Währungsabwertung aus dem Finanzsystem. Die Gesamtzahl seiner Einheiten ist auf 21 Millionen begrenzt, wodurch die Inflationsrate besser vorhersehbar wird als bei Fiatgeld oder Gold. Ähnlich wie Gold erlaubt Bitcoin dem Normalbürger zu sparen, ohne dass ihm seine Ersparnisse aufgrund der unaufhörlich steigenden Geldmenge langsam (oder im Falle einer Hyperinflation schnell) unter den Händen zerrinnen. In beiden Fällen kann es durchaus Phasen geben, in denen der Sparer bereit sein muss, über einen längeren Zeitraum nominale Kaufkraft einzubüßen. Bitcoin ermöglicht jedoch nicht nur sicheres Sparen; die Technologie erlaubt es dem Benutzer ebenso, seine Ersparnisse direkt an andere Personen zu schicken, ohne sie in Fiatgeld oder andere Vermögenswerte umwandeln zu müssen. Das Bitcoin-Netzwerk ist nicht auf Intermediäre angewiesen. Aktien, Anleihen, Immobilien und Kunst sind von der Stabilität der Regierung und von effizienten Gerichten abhängig, die Verträge aufrechterhalten. Selbst der Besitz von Gold war in den USA von 1933 bis 1974 verboten. Heute darf Gold nur im Wert von höchstens 10.000 US-Dollar aus den USA ausgeführt werden.

Angesichts der qualitativen Merkmale von Bitcoin sind drei mögliche Szenarien für Bitcoin denkbar:

1.) Bitcoin wird zu einem Wertaufbewahrungsmittel

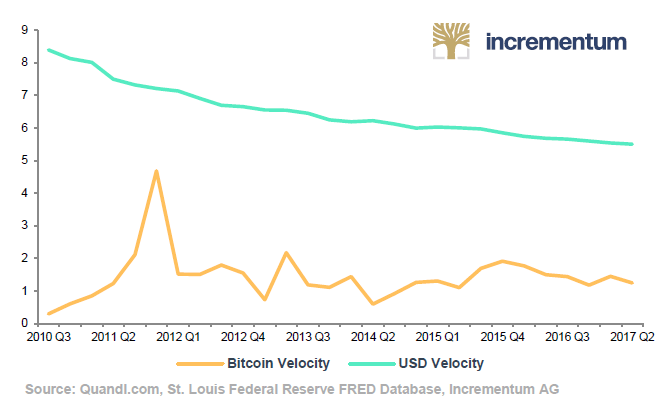

Die Eigenschaften von Bitcoin hinsichtlich Haltbarkeit, Übertragbarkeit, Fungibilität, Teilbarkeit, Knappheit und Beschlagnahmbarkeit wirken sich positiv auf das Vertrauen der Nutzer aus. Der nominale und reale Preis von Bitcoin in Bezug auf Güter und Dienstleistungen, die sich damit kaufen lassen, nimmt zu, weil die Nachfrage steigt. Da die Menge beschränkt ist, wirken sich alle Nachfrageschwankungen direkt auf den Bitcoin-Preis aus. Im Gegensatz dazu sinkt das Vertrauen der Anleger in Fiatwährungen. In den USA haben Quantitative Easing Nr. 1, 2 und 3 dazu geführt, dass insgesamt über 12 Billionen US-Dollar neues Geld geschöpft wurden. Im Januar 2017 erreichte der Dollarindex seinen niedrigsten Stand seit 1987 und seinen niedrigsten Wechselkurs gegenüber dem Yuan seit 1994.[17] Die Umlaufgeschwindigkeit, d.h. wie oft Geld den Besitzer wechselt, kann als Indikator für den Wert einer Währung dienen.

Das Gresham‘sche Gesetz besagt, dass gesetzlich überbewertetes Geld in Umlauf gebracht wird, während gesetzlich unterbewertetes Geld gehortet wird. Das Gesetz wurde nach dem englischen Bankier des 16. Jahrhunderts, Sir Thomas Gresham, benannt. Es besagt, dass Menschen diejenige Geldsorte horten, von der sie erwarten, dass sie ihren Wert behält. Gleichzeitig geben sie diejenige Geldsorte aus, von der sie einen Wertverlust erwarten. Inflationäres Geld zirkuliert daher schneller als deflationäres Geld. Die nächste Abbildung vergleicht die Umlaufgeschwindigkeiten des Dollar und von Bitcoin. In diesem Diagramm ist die Umlaufgeschwindigkeit des Dollars das Verhältnis des nominalen BIP zur Geldmenge M1, die Umlaufgeschwindigkeit von Bitcoin wird als das Verhältnis des Bitcoin-Transaktionsvolumens in US-Dollar zur Bitcoin-Marktkapitalisierung in US-Dollar berechnet.

Historische Umlaufgeschwindigkeit von Bitcoin und US-Dollar

Wenn die Medien negative Berichte über Bitcoin veröffentlichen, wie etwa das ICO-Verbot in China oder der hohe Stromverbrauch, wird die allgemeine Überzeugung, Bitcoin könne zu einem globalen Wertaufbewahrungsmittel werden, geschwächt und der Preis sinkt. Eine Vertrauenskrise führt dazu, dass Investoren ihre Gelder abziehen. In ähnlicher Weise stärkt es das Vertrauen der Anleger, wenn gute Nachrichten über die Verwendungsmöglichkeiten von Bitcoin verbreitet werden, wie etwa das Lightning-Netzwerk oder der positive Kommentar des CFTC-Vorsitzenden Christopher Giancarlo zu Bitcoin im Rahmen der Anhörung zum Thema Blockchain am 6. Februar dieses Jahres.

Wenn Bitcoin langfristig als Wertaufbewahrungsmittel angenommen wird, kann die aktuelle Periode erhöhter Volatilität als „Hyperdeflation“ betrachtet werden. Dies wäre das erste Mal in der Geschichte, dass wir ein derartiges ökonomisches Phänomen erleben. Investoren spekulieren, ob Bitcoin digitales Gold wird oder nicht, und das zu Recht. Aufgrund der inflationären Natur von Fiatgeld weist Bitcoin im direkten Vergleich interessante Eigenschaften als Wertaufbewahrungsmittel auf. Sollte Bitcoin dieses Ziel erreichen, könnte sich der Preis einpendeln und die Volatilität drastisch fallen.

2.) Bitcoin wird zum Wertaufbewahrungs- und Tauschmittel

Das ursprüngliche von Satoshi Nakamoto verfasste Bitcoin-Whitepaper erklärt, dass Bitcoin ein elektronisches Zahlungssystem sein soll; viele Leute sind jedoch der Meinung, dass Bitcoin niemals globale Anerkennung finden und frei zugänglich sein wird. Laut Dr. Schäfer (und einigen anderen Experten) werden die Behörden gegen die Technologie vorgehen, wenn Leute sie wirklich im großen Stil benutzen sollten. Neben der rechtlichen Unsicherheit erschweren hohe Transaktionsgebühren und die Netzwerklatenz die Verwendung von Bitcoin als Tauschmittel. Wenn nur ein Fehler bei der Angabe der Empfängeradresse gemacht wird, sind die Bitcoin unwiederbringlich verschwunden. Schickt man einen Bitcoin aus Versehen an eine Ethereum-Adresse, passiert dasselbe. Bezahlt man seinen Kaffee mit Bitcoin, muss der Verkäufer mindestens zehn Minuten warten, bis er weiß, ob die Transaktion gültig ist.

Wenn man im Zuge einer Transaktion eine falsche Menge Bitcoins sendet, gibt es keine Möglichkeit, eine Rückbuchung vorzunehmen oder die Transaktion anzufechten. Angesichts der technologischen Probleme greifen die meisten Bitcoin-Nutzer auf alternative Tauschmittel zurück. Das bestehende Zahlungssystem ist einfacher zu bedienen. Es gibt bereits Kreditkarten, Banken und PayPal, um unsere Zahlungen an Händler auf der ganzen Welt abzuwickeln. Auf der anderen Seite könnten Technologien wie das Lightning-Netzwerk und SegWit Bitcoin schließlich doch noch zu einem brauchbaren Tauschmittel machen. Wenn sich Bitcoin zu einem globalen Tauschmittel entwickeln sollte, wird seine Kaufkraft steigen, da es dann drei verschiedene Funktionen erfüllen kann: die Wertaufbewahrung, die Wertübertragung und – letzten Endes – Recheneinheit.

Wir haben zwei Währungsspezialisten kontaktiert, die unterschiedliche Ansichten zu diesem Thema vertreten. Die folgende Tabelle fasst die Ansichten der Professoren zusammen, warum Bitcoin einen Wert besitzt und ob es sich dabei um eine Blase handelt oder nicht.

Wird Bitcoin Geld?

3.) Nichts davon trifft ein und Bitcoin bricht zusammen

Der Erfolg von Bitcoin war bisher atemberaubend. Seit seiner Entstehung im Jahr 2009 wurde Bitcoin in den Medien hunderte Male für „tot“ erklärt.[18] Das Bitcoin-Netzwerk kennt mehrere Bedrohungen, darunter das Hacken des SHA-256-Verschlüsselungsalgorithmus, ein Verbot durch Regierungen, 51%-Attacken und Sonneneruptionen, die das Internet lahmlegen könnten. Wenn Bitcoin nicht zu einem globalen Wertaufbewahrungs- oder Tauschmittel wird, sinkt der Wert und damit auch der Preis von Bitcoin.

Fazit

Bei der Bitcoin-Revolution geht es darum, Werte auf eine Art und Weise zu sichern und zu übertragen, damit sie nicht von der Geldpolitik der Zentralbank, Kapitalkontrollen oder Untergrabung von Eigentumsrechten abhängen. Der Grund, warum Menschen ihre Gehaltsschecks zum Kauf von Immobilien, Anleihen und Aktien verwenden, liegt nicht daran, dass diese Vermögenswerte ein besseres Tauschmittel darstellen. Diese Assets eignen sich besser zur Wertanlage als Fiatgeld, und Bitcoin verfügt über die technologischen Merkmale, um ein komplementäres Wertaufbewahrungsmittel zu diesen Assets zu werden. Wenn es Bitcoin gelingt, zusätzlich weltweite Akzeptanz als Tauschmittel zu erlangen, wird der Bitcoin-Preis höchstwahrscheinlich eine spektakuläre Rendite ermöglichen. Wenn Bitcoin versagt, wird sein Preis zusammenbrechen und als eine der größten Blasen aller Zeiten in die Geschichte eingehen.

Achtzehn Jahre nach dem berüchtigten Höhenflug der Tech-Märkte im Jahr 2000 haben sich die meisten Unternehmen die Möglichkeiten des Internets zunutze gemacht. Heute bezeichnet man das Internet definitiv nicht als Blase. Ähnlich wie bei den Internet-Aktien dürften viele der Kryptowährungen in wenigen Jahren verschwunden sein; der Traum von einem dezentralisierten und privaten Wertaufbewahrungsmittel ist jedoch geboren und wird einen Ansturm von Technologien auslösen, bis die Mission abgeschlossen ist. Diversifikation ist eine Schlüsselkomponente, um ein langfristig wertbeständiges Portfolio aufzubauen. Die entscheidende Schlussfolgerung besteht darin, dass ein vernünftig gewichtetes Währungs-Portfolio bestehend aus Gold, den wichtigsten Kryptowährungen und unterschiedlichem Fiatgeld den Anlegern eine Art Versicherung gegen Veränderungen in der Zukunft bieten könnte.

Wir möchten uns ganz herzlich bei Professor Dr. Guido Schäfer, Professor Dr. Robert Murphy und Mark Valek für ihre Beiträge zu diesem Kapitel bedanken. Guido Schäfer ist Privatdozent für Volkswirtschaftslehre an der WU Wien. Robert P. Murphy ist wissenschaftlicher Mitarbeiter am Free Market Institute der Texas Tech Universität. Er ist auch Senior Fellow am Mises Institute in Auburn, Alabama. Mark Valek ist Fondsmanager und Research Analyst bei der Incrementum AG.

[1] Bitcoin wurde an manchen Börsen für mehr als 20.000 US-Dollar gehandelt.

[2] “Bubble”, Investopedia, 2018, https://www.investopedia.com/terms/b/bubble.asp.

[3] Jim Edwards, “One of the kings of the ‘90s dot-com bubble now faces 20 years in prison,” Business Insider UK, 6. Dezember, 2016, http://www.businessinsider.com/where-are-the-kings-of-the-1990s-dot-com-bubble-bust-2016-12

[4] Preston Teeter and Jörgen Sandberg, “Cracking the enigma of asset bubbles with narratives,” Strategic Organization 15, No. 1 (2017), http://journals.sagepub.com/doi/abs/10.1177/1476127016629880#articleCitationDownloadContainer.

[5] Jean-Paul Rodrigue, The Geography of Transport Systems. New York: Routledge, 2017. https://people.hofstra.edu/geotrans/eng/ch7en/conc7en/stages_in_a_bubble.html

[6] Jamie Dimon zog seine Aussage in einem Interview auf Fox Business Anfang Januar zurück, https://www.ft.com/content/e04e359a-e9e9-3f8e-8e2f-3f4373e5efb0.

[7] Jacqui Frank, Kara Chin and Joe Ciolli, “Paul Krugman: Bitcoin is a more obvious bubble than housing was,” Business Insider, Dec 15, 2017, http://uk.businessinsider.com/paul-krugman-says-bitcoin-is-a-bubble-2017-12?r=US&IR=T.

[8] Eng-Tuck Chea and John Fry, “Speculative Bubbles in Bitcoin markets? An empirical investigation into the fundamental value of Bitcoin,” Economic Letters 130 (May 2015), pp. 32–36, https://www.sciencedirect.com/science/article/pii/S0165176515000890.

[9] Ludwig von Mises, The Theory of Money and Credit (1912).

[10] Jake Weber, “The Bitcoin Bubble Explained in 4 Charts,” Mauldin Economics, 13. November, 2017, http://www.mauldineconomics.com/editorial/the-bitcoin-bubble-explained-in-4-charts#.

[11] “Bitcoin Energy Consumption Index,” Digi Economist, 2018, https://digiconomist.net/bitcoin-energy-consumption.

[12] Ludwig von Mises, The Theory of Money and Credit (1912).

[13] Rahim Taghizadegan, Ronald Stöferle und Mark Valek, Österreichische Schule für Anleger: Austrians Investing zwischen Inflation und Deflation. Finanzbuchverlag, 2014. https://www.amazon.com/dp/B01D2A4Z7S/ref=dp-kindle-redirect?_encoding=UTF8&btkr=1.

[14] Jörg G. Hülsmann, The Ethics of Money Production. Mises Institute, 2008.

[15] Menschen, die nicht bereit oder unfähig sind, Schulden aufzunehmen, profitieren nicht direkt von diesem „Konjunkturprogramm“.

[16] Kenneth Rogoff und Carmen Reinhart, This Time is Different. Princeton: Princeton University Press, 2009.

[17] Peter Schiff, „Ep. 324: Obama & Yellen Strand Trump & Powell in Dodge,“ YouTube, 31. Jänner, 2018, https://www.youtube.com/watch?v=4NN7n3ABYx4&feature=share.

[18] “Bitcoin Obituaries: Bitcoin has died 259 times,” 99Bitcoins, 2018, https://99bitcoins.com/obituary-stats/.