Wenn sich institutionelle Anleger weiter in die Welt von Bitcoin vorwagen, wird die Frage der sicheren Aufbewahrung immer wichtiger. Die einzigartigen Eigenschaften digitaler Vermögenswerte erfordern spezielle Lösungen, die sowohl die Sicherheit als auch die Zugänglichkeit wichtiger Portfolios gewährleisten. Dieser Artikel untersucht die verschiedenen Kategorien der Verwahrung – die zentrale Bitcoin-Verwahrung, die zentrale Fiat-Verwahrung und die Selbstverwahrung – und zeigt auf, wie sich die Rollen von Brokern und Verwahrern im Laufe der Zeit entwickelt haben.

Von Unternehmen wie Bitcoin Suisse, die Brokerage- und Verwahrungsdienste kombinieren, bis hin zu innovativen Lösungen wie Etana Custody, die Fiat-Transaktionen diskret ermöglichen, erkunden wir die vielfältige Landschaft der Verwahrungsoptionen. Darüber hinaus befassen wir uns mit den Ertragsmodellen dieser Vermittler und erläutern, wie sie durch verschiedene Gebühren und Investitionen Einnahmen erzielen.

Nachdem ein institutioneller Anleger Bitcoin über eine Börse, einen Broker, einen OTC-Schalter oder einen Miner gekauft hat, stellt sich die nächste Frage: „Wie kann ich Bitcoin sicher aufbewahren?“ In der sich entwickelnden Landschaft der digitalen Vermögenswerte ist die sichere Aufbewahrung von Bitcoin zu einem wichtigen Thema geworden, insbesondere für institutionelle Anleger, die große Portfolios verwalten. Die einzigartige Natur von Kryptowährungen erfordert Aufbewahrungslösungen, die sowohl strenge Sicherheit als auch nahtlosen Zugang bieten.

In diesem Kapitel wird die Verwahrung in drei Hauptkategorien unterteilt: zentralisierte Bitcoin-Verwahrung, zentralisierte Fiat-Verwahrung und Selbstverwahrung. Die ersten Firmen im Bitcoin-Ökosystem erfüllten sowohl die Rolle des Brokers als auch die des Verwahrers, da es nur wenige Unternehmen in diesem Bereich gab. Bitcoin Suisse in der Schweiz zum Beispiel ist sowohl Verwahrer als auch Broker. Im Laufe der Zeit spezialisierten sich die verschiedenen Rollen, und es entstanden Unternehmen, die sich ausschließlich auf die Verwahrung konzentrierten. Es gibt verschiedene Arten von Bitcoin-Verwahrstellen, darunter Verwahrstellen, die Bitcoin entgegennehmen, und Bitcoin-Verwahrstellen, die eine White-Label-Speichertechnologie verwenden und dann an Drittunternehmen verkaufen, die die Vermögenswerte ihrer Kunden über eine vertraute Schnittstelle speichern möchten. Neben den Bitcoin-Verwahrstellen arbeiten auch Fiat-Verwahrstellen mit Bitcoin-Unternehmen zusammen.

Wenn ein Anleger beispielsweise Fiat-Guthaben auf einer Börse wie Kraken hat, bedeutet das nicht, dass Kraken das Fiat-Guthaben auf dem Firmenkonto von Kraken verwahrt. Kraken und andere Börsen können kein Fiatgeld für ihre Kunden aufbewahren. Sie müssen sich auf Bankpartner wie die Bank Frick in Liechtenstein verlassen, um Fiat-Abhebungen und -Einzahlungen zu ermöglichen. Da viele Banken wegen der Erleichterung von Bitcoin-Käufen von den Aufsichtsbehörden angefeindet wurden, entstand eine neue Kategorie von Fiat-Routing-Softwareunternehmen. Unternehmen wie Etana Custody mit Sitz in Denver, Colorado, ermöglichen es Banken, sich hinter der Marke Etana zu verstecken, um negative Folgen für die Medien und die Aufsichtsbehörden zu vermeiden. Etana verwahrt die von Kraken-Nutzern gehaltenen Fiat-Währungen nicht, sondern leitet die Fiat-Transaktionen an eine Reihe von Mitgliedsbanken weiter, die die Abwicklung übernehmen.

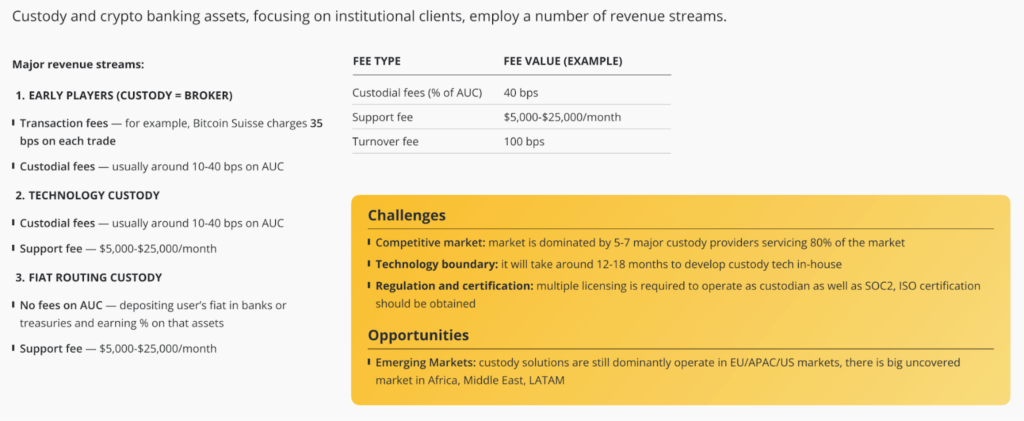

Ertragsströme von Bitcoin- und Fiat-Verwahrstellen

Quelle: Cointelegraph Research

Jeder Intermediär erhebt Gebühren für seine Dienstleistung, und nicht alle Intermediäre sind gleich. Bitcoin-Custodians, die auch Broker sind, wie z.B. Bitcoin Suisse, können Basispunkte auf Orderbeträge plus laufende Verwahrungsgebühren berechnen. Bitcoin-Verwahrstellen, die White-Label-Software wie Copper verkaufen, können eine breite Skala von Gebühren auf das verwahrte Vermögen plus monatliche Support-Gebühren erheben. Fiat-Verwahrstellen wie Etana Custody verdienen, indem sie die Fiat-Gelder der Börsennutzer in Staatsanleihen investieren und einen Prozentsatz auf diese Vermögenswerte verdienen. Der ursprüngliche Besitzer des Fiat-Geldes erhält nichts von den Erträgen aus den Staatsanleihen zurück.

Die folgenden Abschnitte befassen sich mit den verschiedenen institutionellen Aufbewahrungsmöglichkeiten, die es gibt, von spezialisierten Bitcoin-Verwahrern bis hin zu Selfstorage-Praktiken. Darüber hinaus beleuchten wir die zentrale Rolle von Fiat-Depots im Krypto-Ökosystem, die Bedeutung von Wallets, die auf umfangreiche Transaktionen zugeschnitten sind, und die wachsende Zahl von Versicherungen, die die Risiken im Zusammenhang mit digitalen Vermögenswerten mindern. Während wir durch die einzelnen Segmente navigieren, stellen wir einige der führenden Dienstleister und Produkte der Branche vor, um den Anlegern das Wissen zu vermitteln, das sie benötigen, um fundierte Entscheidungen in diesem sich schnell entwickelnden Bereich zu treffen.

Zusammenfassend lässt sich sagen, dass die sichere Aufbewahrung von Bitcoin und Fiat-Währung eine vielschichtige Herausforderung darstellt, die maßgeschneiderte Lösungen für institutionelle Anleger erfordert. Dieser Artikel bietet einen detaillierten Einblick in die verschiedenen Arten der Verwahrung, von spezialisierten Bitcoin-Verwahrern und Selbstverwahrungspraktiken bis hin zur entscheidenden Rolle von Fiat-Verwahrern im Ökosystem.

Durch das Verständnis der verschiedenen Einkommensströme und Gebührenstrukturen dieser Intermediäre können Anleger ihre Optionen besser steuern. Da sich der Markt für digitale Vermögenswerte ständig weiterentwickelt, ist es für die Absicherung von Investitionen und die Maximierung von Renditen unerlässlich, über die neuesten Entwicklungen im Bereich der Verwahrungstechnologie und -dienstleistungen informiert zu sein.